Cân đối lãi suất - tỷ giá và mục tiêu hỗ trợ tăng trưởng

Sau khi được neo giữ khá ổn định trong hai quý đầu năm 2023, tỷ giá USD/VND bắt đầu biến động mạnh kể từ tháng 8. Nguyên nhân chính của biến động này được cho đến từ diễn biến phân kỳ chính sách của FED và PBOC, sự đối lập trong điều hành chính sách tiền tệ giữa Việt Nam và Mỹ.

- 21-08-2023Kịch bản nào cho tỷ giá những tháng cuối năm 2023?

- 16-08-2023Tỷ giá ‘nổi sóng’ nhưng vẫn trong vòng kiểm soát

Tỷ giá bất ngờ "dậy sóng"

Nguồn: Tổng hợp từ NHNN, VCB và tygiadola.net

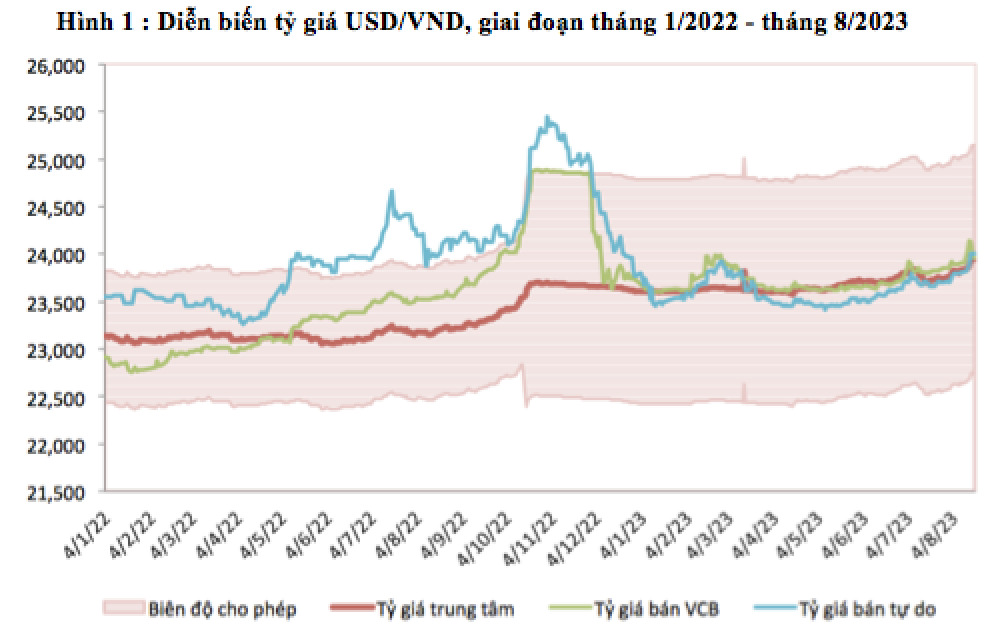

Trải qua nửa đầu năm 2023 tương đối êm ả khi tỷ giá USD/VND dao động trong vùng giá ổn định, bước sang hai tuần đầu của tháng 8/2023, thị trường chứng kiến đà tăng mạnh mẽ của tỷ giá. Theo đó, vào ngày 17/8/2023, tỷ giá bán USD/VND niêm yết bởi VCB bật tăng lên mức 23.970, tăng 1,18% so với mức 23.690 của đầu năm và tăng 1,87% so với mức thấp nhất kể từ đầu năm là 23.530 (ghi nhận vào tháng 5/2023). Thị trường tự do cũng chứng kiến phản ứng tương tự, thiết lập mốc tỷ giá mới cao nhất kể từ đầu năm 2023 là 24.000. Biên độ giao dịch trong phiên của cặp tỷ giá cũng chứng kiến những bước tăng mạnh mẽ cả về bước giá cũng như độ rộng của biên độ giữa giá mua và giá bán. Cùng thời điểm 17/8/2023, tại NHNN, tỷ giá trung tâm cũng được đặt lên mức cao nhất từ trước tới nay là 23.951.

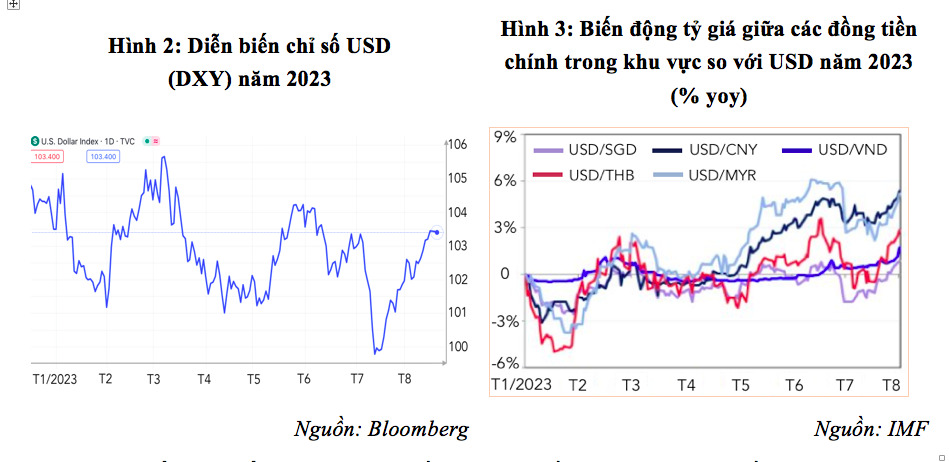

Lý giải nguyên nhân

Đà tăng tỷ giá trong những ngày qua trước hết xuất phát từ những biến động trên thị trường quốc tế . Với những lo ngại về lạm phát của Mỹ chưa hạ nhiệt nhanh như kỳ vọng, trong khi các chỉ báo kinh tế của Mỹ không cho thấy dấu hiệu suy thoái với điểm tựa từ thị trường lao động và lĩnh vực dịch vụ đã mở ra dư địa cho FED tiếp tục đà nâng lãi suất, từ đó kéo theo sự gia tăng chỉ số USD. Ở chiều ngược lại, một đối tác lớn khác của Việt Nam là Trung Quốc dường như phục hồi khá chậm chạp sau mở cửa khi gặp phải nhiều vấn đề liên quan tới thị trường bất động sản, tiêu dùng nội địa thấp hay xuất khẩu giảm..., dẫn tới sự mất giá mạnh của đồng CNY trong quãng thời gian từ tháng 7 - tháng 8. Đà mất giá của CNY cùng sự mạnh lên của USD (hay " sự phân kỳ chính sách của FED và PBOC") khiến những đồng tiền khác trong khu vực bị mất giá đáng kể (từ 3 - 5%), trong đó có VND (Hình 3).

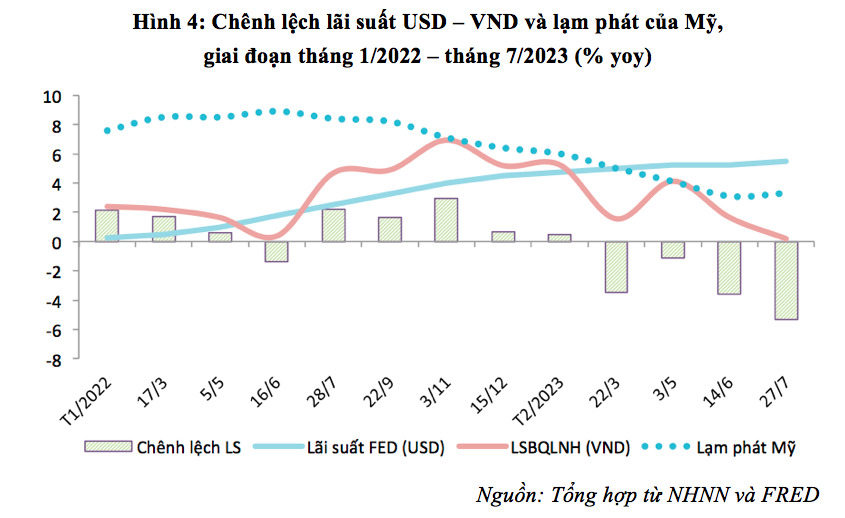

Từ phía nền kinh tế trong nước, sự đối lập trong điều hành chính sách tiền tệ giữa Việt Nam và Mỹ được đánh giá là nguyên nhân căn cơ gây ra áp lực chung cho tỷ giá. Tăng trưởng trong nước chững lại, lạm phát hạ nhiệt nhanh chóng và sự ổn định của thị trường ngoại hối trong những tháng đầu năm 2023 đã cho thấy ưu tiên chính sách của Việt Nam tập trung cho hỗ trợ tăng trưởng. Điều này hoàn toàn trái ngược với Mỹ, trong điều kiện tình hình phát triển kinh tế vẫn khả quan song lạm phát cơ bản của nước này vẫn khá xa mức mục tiêu 2%, FED vẫn buộc phải duy trì chính sách tiền tệ thắt chặt.

Khi FED vẫn chưa hoàn toàn chấm dứt chu kỳ tăng lãi suất của mình thì ở phía ngược lại, NHNN Việt Nam là một trong những ngân hàng trung ương tiên phong ở châu Á quyết định cắt giảm lãi suất để hỗ trợ nền kinh tế. Mới đây, ngày 14/8/2023, NHNN đã có văn bản yêu cầu các tổ chức tín dụng tiếp tục giảm lãi vay thêm 1,5 – 2 điểm %, áp dụng cho cả khoản vay hiện hữu. Như vậy, tính từ đầu năm 2023, NHNN đã thực hiện tổng cộng 4 lần hạ lãi suất điều hành, đưa mức chênh lệch lãi suất giữa Việt Nam và Mỹ lên mức kỷ lục từ trước tới nay, trong đó, mốc cao nhất được ghi nhận vào đầu tháng 8/2023 đạt 5,3 điểm % (Hình 4).

Rõ ràng, chênh lệch lãi suất ngày càng tăng có thể kích thích mạnh mẽ hoạt động đầu cơ trong dân, cộng với nhu cầu ngoại tệ tăng cao theo mùa vụ, dẫn tới những biến động mạnh của tỷ giá trong thời gian qua.

Một yếu tố cũng có tác động nhất định tới tỷ giá USD/VND là chênh lệch lãi suất hợp đồng hoán đổi (swap) VND - USD ở mức thấp kỷ lục, với kỳ hạn 1 tuần dao động ở mức -1 điểm %/năm, đóng cửa tháng 6/2023 ở mức -3 điểm %/năm, chủ yếu là do thanh khoản VND dồi dào và NHNN tiến hành nhiều đợt giảm lãi suất liên tục trong quý 2/2023. Chi phí nắm giữ USD thấp, vô hình trung gây ra áp lực tiềm ẩn cho tỷ giá, đặc biệt trong những phiên giao dịch cuối quý 2/2023.

Dự báo diễn biến tỷ giá USD/VND trong những tháng cuối năm

Mặc dù áp lực hiện hữu lên tỷ giá kể trên là khá rõ ràng, xu hướng biến động đột biến của tỷ giá trong tháng 8 vừa qua có thể chỉ mang tính ngắn hạn. Trong trung - dài hạn, tiền đồng được kỳ vọng có thể tăng giá trở lại bởi một số lý do sau:

Thứ nhất, trên thị trường quốc tế, USD được dự báo sẽ suy yếu trở lại vào những tháng cuối năm trong bối cảnh FED sắp sửa đạt tới giai đoạn cuối chu kỳ thắt chặt tiền tệ của mình, do đó khả năng Mỹ tiếp tục tăng lãi suất là không cao. Trong trường hợp xấu nhất khi lạm phát của Mỹ vẫn còn dai dẳng, FED có thể sẽ tiến hành 2 đợt tăng lãi suất nữa trong năm 2023, theo đó, xu hướng biến động tỷ giá sẽ phụ thuộc nhiều vào các động thái phản ứng từ phía NHNN.

Thứ hai, tỷ giá có thể được hỗ trợ tốt hơn so với năm trước từ một số yếu tố nội tại tích cực của nền kinh tế. Yếu tố đầu tiên là thặng dư thương mại của năm 2023. Mặc dù kim ngạch thương mại chịu ảnh hưởng bởi sự sụt giảm đơn hàng, cán cân thương mại hàng hóa Việt Nam 7 tháng đầu năm ước tính vẫn đạt xuất siêu 15,23 tỷ USD (vượt xa mức xuất siêu 1,34 tỷ USD của cùng kỳ năm 2022).

Yếu tố tích cực thứ hai , đầu tư trực tiếp nước ngoài (FDI) tại Việt Nam đang trên đà tăng ổn định, với mức vốn thực hiện trong 7 tháng đầu năm ước đạt 11,58 tỷ USD, tăng 0,8% so với cùng kỳ năm trước. Đồng thời, các thỏa thuận bán cổ phần cho nhà đầu tư nước ngoài dự kiến thực hiện trong nửa cuối năm 2023 cũng sẽ làm dồi dào thêm cung ngoại tệ.

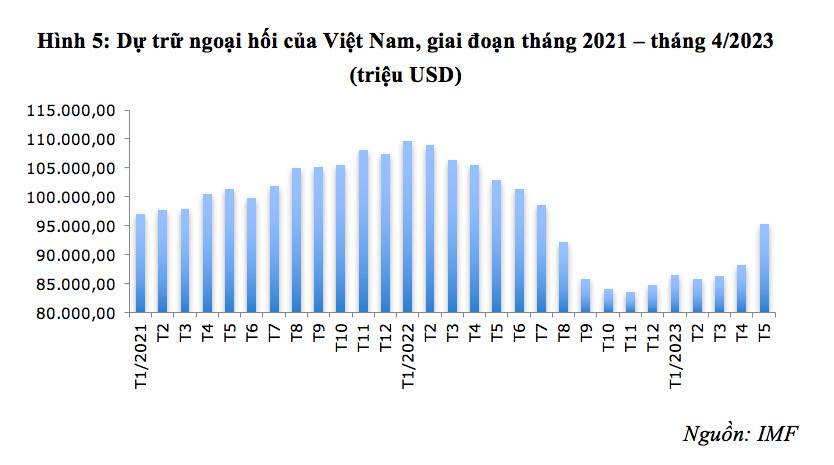

Động lực thứ ba cần nhắc tới chính là mức dự trữ ngoại hối tương đối dồi dào trong năm 2023. Kể từ đầu năm, NHNN đã tích cực mua vào ngoại tệ để tăng dự trữ ngoại hối. Hình 5 cho thấy dự trữ ngoại hối của Việt Nam đã chạm mốc 95 tỷ USD trong tháng 5/2023, và dự kiến có thể vượt ngưỡng 100 tỷ USD ở thời điểm hiện tại. Nhờ sự dồi dào trong thặng dư cán cân thanh toán, NHNN có thể linh hoạt trong mua vào, bán ra để điều tiết thị trường ngoại hối, giúp áp lực tỷ giá trở nên bớt nặng nề.

Thứ ba, những nỗ lực của Chính phủ để hỗ trợ hồi phục kinh tế thông qua chính sách tiền tệ - tài khoá trên diện rộng được kỳ vọng giúp củng cố niềm tin nhà đầu tư vào các lĩnh vực khác cũng như tạo ra kết quả kinh doanh tích cực. Đây là cơ sở quan trọng để tin tưởng vào việc tỷ giá sẽ ổn định trở lại trong thời gian tới. Song, cần lưu ý rằng việc ưu tiên cho mục tiêu tăng trưởng thông qua động thái điều chỉnh giảm lãi suất một cách dứt khoát đồng nghĩa với việc NHNN đang chấp nhận hạ bớt "tấm khiên" về ổn định tỷ giá.

Theo đó, để hạn chế hiệu quả tác động tiêu cực đến từ sự đánh đổi trên, NHNN cần theo diễn biến sát thị trường để đưa ra các biện pháp kịp thời chấn chỉnh, kiểm soát hoạt động đầu cơ ngoại tệ và kỳ vọng có thể can thiệp nếu áp lực lên tỷ giá tăng mạnh hay tâm lý lo ngại lan rộng. Trong trường hợp nền kinh tế chưa có nhiều khởi sắc trong quý 3, NHNN sẽ phải có sự cân nhắc thận trọng cho những can thiệp tiếp theo, đặc biệt là chính sách lãi suất. Điều này cũng phần nào bị chi phối bởi những diễn biến mới từ thị trường quốc tế.

Tóm lại, dù đang có những "gợn sóng" biến động, tỷ giá USD/VND hiện nay vẫn trong tầm kiểm soát. Với việc tỷ giá gần như đứng yên trong quãng nửa đầu năm, xu hướng gia tăng tỷ giá trở lại kể từ đầu tháng 8 thực tế chưa gây ra nhiều áp lực đối với công tác kiểm soát tỷ giá. Bên cạnh đó, cả cán cân thương mại và cán cân vãng lãi hiện tại của Việt Nam vẫn đang duy trì mức thặng dư, do đó, Chính phủ vẫn hoàn toàn có khả năng kiểm soát tỷ giá trong ngưỡng mục tiêu.

(*) TS. Phạm Đức Anh, TS. Phạm Mạnh Hùng, Viện NCKH Ngân hàng, Học viện Ngân hàng

Nhà đầu tư

Sự kiện: FTalk - Chuyên gia talk

Xem tất cả >>- VDSC: Phát hành tín phiếu không phải là tín hiệu đảo chiều chính sách tiền tệ, nhưng không gian để nới lỏng thêm tương đối hạn chế

- Kinh tế Việt Nam 9 tháng đầu năm và dự báo cả năm 2023, 2024

- Tỷ giá tăng cao: ‘kẻ cười, người khóc’

- Liệu có cơ hội đầu tư cổ phiếu bảo hiểm khi lãi suất tiền gửi giảm sâu?

- Lãi suất tiết kiệm chạm đáy, người dân 'đổ tiền' vào đâu?