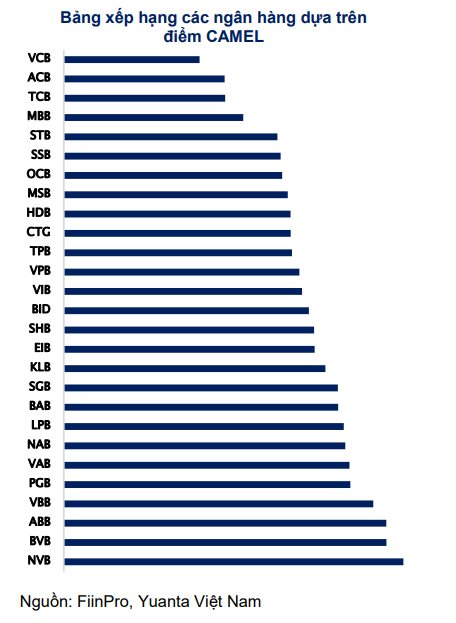

Cập nhật bảng xếp hạng 27 ngân hàng theo mô hình CAMEL

Vietcombank và ACB vẫn giữ vững hai vị trí đầu trên bảng xếp hạng, tiếp đến là Techcombank, MB, Sacombank, SeABank, OCB, MSB, HDBank, VietinBank, TPBank,…

- 06-09-2023BVSC: Lãi suất huy động đã tiến sát mức thấp nhất trong giai đoạn Covid, VND mất giá 2,2% từ đầu năm

- 06-09-2023Giá Vàng trong nước bất ngờ tăng

- 06-09-2023Được - mất khi vay ngân hàng trả nợ ngân hàng

Đây là một phương pháp phân tích tình hình hoạt động và rủi ro của ngân hàng. Cụ thể, CAMEL là viết tắt chữ cái đầu tiếng anh của 5 chỉ tiêu: [C]apital Adequacy (Mức độ an toàn vốn), [A]sset Quality (Chất lượng tài sản), [M]anagement (Quản trị), [E]arnings (Thu nhập), [L]iquidity (tính thanh khoản).

Theo Yuanta, Vietcombank và ACB vẫn giữ vững hai vị trí đầu trên bảng xếp hạng CAMEL trong Quý 2/2023. Cả hai ngân hàng đều có tỷ trọng sở hữu trái phiếu doanh nghiệp rất thấp (Vietcombank) hoặc không sở hữu trái phiếu doanh nghiệp (ACB), điều này làm giảm rủi ro về chất lượng tài sản.

Đứng sau Vietcombank và ACB là các ngân hàng: Techcombank, MB, Sacombank, SeABank, OCB, MSB, HDBank, VietinBank, TPBank,…

Yuanta cho rằng Vietcombank là ngân hàng có chất lượng tốt nhất Việt Nam, xứng đáng với mức định giá cao hơn các ngân hàng. Vietcombank có chi phí huy động vốn thấp nhất trong ngành phần lớn nhờ vào lợi thế tiền gửi không kì hạn, với tổng tiền gửi CASA cao nhất trong 27 ngân hàng niêm yết và chiếm 23% thị phần. Vietcombank cũng sở hữu tỷ lệ dự phòng bao nợ xấu (LLR) cao vượt trội, cho thấy có dư địa để giảm chi phí dự phòng và tăng lợi nhuận trong tương lai.

ACB là ngân hàng đứng thứ 2 trong bảng xếp hạng CAMEL do Yuanta tính toán. Nhà băng này được đánh giá có chiến lược quản lý rủi ro thận trọng. Nhìn chung, rủi ro chất lượng tài sản đối với ACB tương đối thấp do không sở hữu trái phiếu doanh nghiệp, tỷ lệ nợ xấu thấp và chiến lược thận trọng (98% khoản vay của ACB được đảm bảo với tỷ lệ cho vay trên giá trị tài sản (LTV) chỉ 54%).

MB đứng thứ 4 trong bảng xếp hạng. Đây là ngân hàng có tỷ lệ CASA cao nhất toàn ngành, ở mức 37,1%, giúp MB duy trì NIM ở mức cao. Nhóm phân tích dự báo CASA sẽ tăng 38% trong năm 2024 do lãi suất tiền gửi giảm dẫn đến sức hấp dẫn của tiền gửi có kỳ hạn. MB cũng có thể cải thiện tỷ lệ NIM bằng cách chuyển hướng tập trung nhiều hơn vào cho vay bán lẻ. Yuanta kỳ vọng cho vay bán lẻ sẽ tăng dần và chiếm 50% tổng dư nợ của MBB trong năm 2025.

Với Sacombank, Yuanta kỳ vọng quá trình tái cơ cấu sẽ hoàn tất trong năm nay. Theo đó, dự báo Sacombank sẽ không còn phải trích lập dự phòng cho trái phiếu VAMC trong năm 2024 do ngân hàng sẽ trích lập dự phòng cho toàn bộ các tài sản tồn đọng này trong năm nay.

HDBank có tiềm năng sẽ thoàn tất thương vụ bancassurance độc quyền vào cuối năm 2023 hoặc đầu năm 2024, tạo động lực tăng trưởng cho ngân hàng. HDBank được đánh giá có dư địa để mở rộng tăng trưởng tín dụng do 1) Tỷ lệ LDR thấp ở mức 67,8% so với mức trần của NHNN là 85%, 2) HDBank sẽ được cấp hạn mức tín dụng cao hơn ngành do tham gia tái cơ cấu một ngân hàng yếu kém, và 3) kỳ vọng về sự phục hồi của nền kinh tế trong cuối năm 2023 và 2024.

HDBank cũng còn dư địa để cải thiện NIM bằng cách tăng tỷ lệ nguồn vốn ngắn hạn để cho vay trung vài dài hạn. Hiện tại, tỷ lệ nguồn vốn ngắn hạn để cho vay trung vài dài hạn của HDBank chỉ ở mức 7,4% tại thời điểm cuối quý 1/2023, thấp hơn nhiều so với mức trần của NHNN là 34%. NHNN có kế hoạch giảm mức trần này xuống 30% từ tháng 10/2023. Tuy nhiên, thay đổi này sẽ không ảnh hưởng đến HDB do tỷ lệ này đang ở mức thấp. Thay vào đó, HDB có thể tăng tỷ lệ này trong khi các ngân hàng khác đang chịu áp lực phải giảm tỷ lệ này, và nếu điều đó xảy ra sẽ giúp hỗ trợ NIM của HDBank.

Theo thống kê của Yuanta, lợi nhuận sau thuế của 27 ngân hàng niêm yết là 50 nghìn tỷ đồng, giảm 4,7% so với quý trước và giảm 0,3% so với cùng kỳ. Thu nhập lãi ròng là 108 nghìn tỷ đồng, giảm 3,8% so với quý trước nhưng tăng 2,1% so với cùng kỳ, do tăng trưởng tín dụng giảm và chi phí huy động vốn cao trong nửa đầu năm 2023. Theo quan điểm của Yuanta, các ngân hàng đã tăng chi phí trích lập dự phòng, nhưng vẫn chưa đủ. Chi phí dự phòng toàn ngành chỉ tăng 3,2% so với quý trước và 3,6% so với cùng kỳ, trong khi tỷ lệ nợ xấu tăng cao. Tỷ lệ nợ xấu quý 2 của 27 ngân hàng là 2,11% (tăng 19 điểm cơ bản so với qusy trước và tăng 62 điểm so với cùng kỳ), trong khi tỷ lệ bao phủ nợ xấu (LLR) giảm xuống 97%.

Một số ngân hàng thậm chí còn giảm chi phí trích lập dự phòng để tăng lợi nhuận trong quý 2. Mặc dù Thông tư 02/2023/TT-NHNN giúp giảm nợ xấu trên báo cáo và áp lực trích lập dự phòng nhưng không giải quyết được vấn đề gốc rễ của các khoản nợ xấu; điều đó cần một sự cải thiện thực sự về thu nhập của những người đi vay đang gặp khó khăn cũng như của toàn nền kinh tế. Vì vậy, quan điểm của Yuanta là các ngân hàng cần có chiến lược thận trọng bằng cách trích lập dự phòng cho các khoản nợ xấu tiềm ẩn dựa theo thực tế, bất kể các chính sách hỗ trợ như thế nào. Nhóm phân tích cho rằng các ngân hàng có tỷ lệ bao phủ nợ xấu (LLR) cao cho thấy chất lượng tài sản vững chắc và có khả năng để xử lý các khoản nợ xấu tiềm ẩn. Về mặt này, Vietcombank vượt trội với tỷ lệ LLR là 386%.

Nhịp sống thị trường

- Chứng khoán rung lắc, liệu còn cơ hội nào cho cổ phiếu ngân hàng những tháng cuối năm?

- Những ngân hàng nào nắm giữ trái phiếu Novaland?

- "Dọn đường" đón nhà đầu tư chiến lược nước ngoài, VPBank nới room ngoại lên 30%

- MSB gần tăng trần, khối ngoại gom mạnh TPB phiên 5/9

- Ngân hàng nào có nhiều khả năng bứt tốc trong các tháng cuối năm?

CÙNG CHUYÊN MỤC

Ứng tuyển an toàn tại ACB: Lưu ý quan trọng để tránh lừa đảo

07:43 , 12/12/2024

Hết cảnh rồng rắn xếp hàng khi vàng tăng giá?

07:24 , 12/12/2024