“Chuyện tình” của DN và Quỹ đầu tư qua lý giải của Shark Dzung Nguyễn: Có bao nhiêu loại hình quỹ đầu tư? Vì sao hết Nhommua, The KAfe lại đến Ba Huân “sứt mẻ” với cá mập rót vốn?

CEO bị nhà đầu tư truất quyền đột ngột khi đang xuất cảnh du lịch cùng gia đình. Nhân viên bảo vệ DN phải dùng vũ lực để niêm phong trụ sở và kho hàng. Website thương mại điện tử bị “sập” 4 ngày… Câu chuyện giữa cựu CEO Tom Trần và các nhà đầu tư Nhommua có thể nói là một trong những chuyện “sứt mẻ” ầm ĩ nhất.

Cuộc đổ vỡ giữa Ba Huân và VinaCapital mới đây có thể nói là kết thúc trong êm đẹp, thời gian xử lý khá ngắn, dù rằng chuyện một doanh nghiệp Việt Nam sau 6 tháng công bố thỏa thuận nhận đầu tư lại "xin" Thủ tướng giúp đỡ hủy kèo vẫn còn gây nhiều tranh cãi.

Tiếc là những "cuộc tình" giữa CEO và nhà đầu tư không phải lúc nào cũng kết thúc trong êm đẹp. Cựu CEO KAfe Đào Chi Anh sau một năm gọi vốn thành công đã phải rời vị trí CEO. Và The KAfe một thời gian sau đó cũng đóng cửa hàng loạt.

Nhưng vụ đổ vỡ ầm ĩ nhất phải kể đến Nhommua vào cuối năm 2012. Ngày 13/11/2012 là ngày "định mệnh" của cựu CEO Tom Trần. Thời điểm anh đưa gia đình xuất cảnh du lịch, cũng là lúc anh bị HĐQT truất vị trí CEO, theo thông tin từ Kiến thức.

Nhân viên bảo vệ Nhommua phải dùng vũ lực để niêm phong trụ sở và kho hàng. Website thương mại điện tử bị "sập" 4 ngày. Fanpage The fact about Nhommua xuất hiện được cho là của cựu CEO Tom Trần không ngừng "tiết lộ" các thông tin hậu trường về câu chuyện "đảo chính" tại trang thương mại điện tử theo mô hình groupon.

“Tỷ lệ đổ vỡ mối quan hệ giữa nhà đầu tư và doanh nghiệp không quá nhiều nhưng không phải là hiếm. Ở VN đã có các vụ nổi bật như Nhommua năm 2012, vụ The Kafe hay vụ gần đây nhất là Ba Huân và có thể có một số vụ không được đề cập mà giải quyết chuyện ổn thỏa phía sau từ các bên”.

“Nhưng nếu so với tổng số thương vụ đã giải ngân từ trước tới giờ từ các Quỹ VC (Venture Capital - Quỹ đầu tư mạo hiểm) và PE (Private Equity - Quỹ đầu tư tư nhân), thì tỉ lệ này cũng quá thấp. Ở Mỹ thì việc này cũng xảy ra, ngay cả những Startup đình đám như Uber thì CEO/Founder còn bị phế truất bởi nhà đầu tư để nhường ghế cho người khác”, Shark Dzung Nguyễn - Giám đốc Quỹ đầu tư CyberAgent Việt Nam và Thái Lan (CAV), vị “tân cá mập” của chương trình Shark Tank Việt Nam mùa 2 chia sẻ.

* Thưa anh, hiện có các loại hình quỹ đầu tư nào phổ biến?

Có rất nhiều loại hình quỹ đầu tư trên thế giới, như Quỹ đầu tư vào chứng khoán niêm yết, Quỹ đầu tư trái phiếu, Quỹ đầu tư Bất động sản, Quỹ đầu tư Private Equity (PE), Quỹ đầu tư Hedge Fund, Quỹ đầu tư Buy-out, Quỹ đầu tư tái xây cấu trúc doanh nghiệp... Trong các loại này, Quỹ PE là loại điển hình nhất và phổ biến nhất.

Quỹ PE là loại phổ biến tập trung vào các công ty đã có quy mô doanh số và có lợi nhuận ở giai đoạn tăng trưởng nhanh hoặc trước khi niêm yết (Pre-IPO) lên sàn chứng khoán. Vì vậy, các Quỹ PE thường định giá doanh nghiệp dựa trên EBITDA (thu nhập trước lãi vay và khấu hao)/Profit (Lợi nhuận) và tốc độ tăng trưởng của Doanh số và Lợi nhuận.

Tùy vào cách thức vận hành của từng Quỹ, thì Quỹ PE có thể đồng hành hỗ trợ doanh nghiệp (hand-on) hoặc chỉ follow 1 quỹ nào đó (để không phải hand-on). Điển hình ở Việt Nam thì có các Quỹ như VinaCapital, Dragon Capital, Mekong Capital, VIG.... Đó cũng lý giải cho việc các Quỹ này phần lớn đầu tư vào các ngành truyền thống, vì những ngành này mới tạo ra Doanh số và lợi nhuận trong thời gian ngắn và nó cũng là lĩnh vực có các tài sản hữu hình, dễ hiểu đối với các Quỹ PE.

* Quỹ CyberAgent Ventures của anh thì sao?

Quỹ VC (Venture Capital - Quỹ đầu tư mạo hiểm) thực ra là một loại thuộc Quỹ PE nhưng được xếp riêng vì đặc thù của Quỹ chứ về bản chất thì Quỹ VC và PE đều giống nhau: Đầu tư vào các công ty tư nhân bằng cách phát hành riêng lẻ. Tuy nhiên, Quỹ VC là Quỹ đầu tư vốn vào các công ty Venture (được định nghĩa là các doanh nghiệp có tiềm năng tăng trưởng nhanh) ở giai đoạn sớm. Vì vậy, Quỹ VC thường rất rủi ro nhưng ngược lại nếu thành công thì return cũng lớn (Có những khoản đầu tư mang về return hàng ngàn lần).

Thường các Quỹ VC sẽ đầu tư vào các công ty innovative (đổi mới sáng tạo) trong các yếu tố như: sản phẩm mới, kỹ thuật mới/công nghệ mới, mô hình kinh doanh mới, ứng dụng công nghệ vào vận hành quản lý và những yếu tố này là nền tảng giúp các công ty venture phát triển nhanh trong tương lai. Các lĩnh vực mà các Quỹ VC hay đầu tư vào là Công nghệ cao (High technology), Công nghệ thông tin (information technology), công nghệ sạch hay công nghệ sinh học.

CyberAgent Ventures được xếp là Quỹ VC. Lĩnh vực mà CAV tập trung là technology ở giai đoạn đầu (early stage) là từ giai đoạn mầm (seed stage) đến series A, B (early stage).

* Theo anh, tỷ lệ đổ vỡ mối quan hệ giữa quỹ đầu tư và DN có nhiều không? Nguyên nhân của chuyện đổ vỡ là do đâu?

Chuyện đổ vỡ thường lý do từ DN, hay từ quỹ đầu tư? Câu chuyện đổ vỡ không quá nhiều nhưng không phải là hiếm. Ở Việt Nam đã có các vụ nổi bật như Nhommua năm 2012, vụ The Kafe hay vụ gần đây nhất là Ba Huân và có thể có một số vụ không được đề cập mà giải quyết chuyện ổn thỏa phía sau từ các bên.

Nhưng nếu so với tổng số thương vụ đã giải ngân từ trước tới giờ từ các Quỹ VC và PE, thì tỉ lệ này cũng quá thấp. Ở Mỹ thì việc này cũng xảy ra, ngay cả những Startup đình đám như Uber thì CEO/Founder còn bị phế truất bởi nhà đầu tư để nhường ghế cho người khác.

Nguyên nhân đổ vỡ có thể nói từ 2 phía, có thể xuất phát ở chỗ KỲ VỌNG và ĐỊNH HƯỚNG của mỗi bên khác biệt quá sau một thời gian làm việc, dẫn đến niềm tin của nhà đầu tư vào nhà sáng lập/lãnh đạo công ty (CEO) không còn.

Thông thường thì mỗi một công ty sẽ có nhiều hơn một nhà đầu tư, và bản thân phần lớn nhà đầu tư khi đầu tư vào sẽ không tham gia điều hành mà chỉ hỗ trợ. Khi đã đổ vỡ thì cũng khó nói là nguyên nhân từ ai.

* CAV có cuộc đổ vỡ với DN nào không? Có trường hợp nào CAV vào nhưng bị Startup “lật kèo”?

Mục đích đầu tư của CAV là hỗ trợ cho doanh nghiệp đó thành công thì mình mới thành công. Hầu hết các nhà sáng lập đều hiểu điều đó nên sẽ điều chỉnh những hiểu lầm và sự khác biệt với CAV. Ngược lại, CAV cũng hỗ trợ các doanh nghiệp với mục tiêu nói trên, cho nên chưa bao giờ có sự đổ vỡ.

Ngoài ra, vì CAV không bao giờ can thiệp vào hoạt động điều hành của doanh nghiệp, chỉ đóng vai trò tư vấn chiến lược và hỗ trợ về xây dựng sản phẩm, chiến lược sản phẩm, chiến lược tổng thể, đi gọi vốn những vòng tiếp theo, kết nối hợp tác giữa các đối tác để doanh nghiệp có thể phát triển nhanh hơn.

CAV cũng chưa bao giờ có chuyện bị Startup lật kèo sau khi đã đầu tư. Có một trường hợp Startup đã nhận term-sheet (Bản điều khoản để đi đến thỏa thuận đầu tư) nhưng từ chối nhận đầu tư vì lúc đó công ty phát triển bùng phát trong thời gian đang đàm phán term-sheet. Nhưng CAV vẫn coi đó là chuyện bình thường, vì kỳ vọng của mỗi bên khác nhau. Không thể đi chung thì vẫn vui vẻ chấp nhận.

* Ngược lại thì sao, có khi nào CAV tính chuyện rót vốn vào Startup nào nhưng phải hủy vào phút cuối?

CAV đã từng hủy đầu tư vào phút chót (Chuẩn bị ký Thỏa thuận đầu tư) vào một Startup, vì phát hiện một số điều khoản mà Startup đã ký nhưng không thực hiện (bao gồm cả bảo mật thông tin). Nhưng vẫn giữ mối quan hệ tốt với chính Nhà sáng lập đó.

* Trong thương vụ của Ba Huân, VinaCapital có đưa ra mức tỷ suất hoàn vốn nội bộ (IRR) ở mức 22%. Theo anh, tỷ lệ này có chấp nhận được? Điều kiện nếu không đạt được kết quả kinh doanh đã cam kết thì phải chuyển giao tối thiểu 51% cổ phần công ty cho Quỹ thì sao?

Tỉ suất hoàn vốn nội bộ của mỗi Quỹ đặt ra là khác nhau. Tôi không thể nói mức 22% là cao hay thấp, vì phụ thuộc vào từng thị trường, từng hoàn cảnh và từng thời điểm.

Các doanh nghiệp thông thường có 2 cách huy động vốn đó là huy động vốn vay (khoản nợ, debt) từ các ngân hàng, với lãi suất được coi là rẻ nhất nhưng ngược lại phải bảo đảm trã nợ bằng tài sản thế chấp. Hoặc huy động bằng phát hành cổ phiếu (equity) cho các nhà đầu tư, cách này thường ít phải bảo đảm bằng tài sản nhưng chi phí huy động (lãi suất phải trả hoặc IRR kỳ vọng của nhà đầu tư sẽ cao hơn lãi suất của khoản vay).

Cho nên, tôi nghĩ tỉ suất IRR 22% ở thị trường Việt Nam là con số bình thường. Và vì khi phát hành cổ phần cho nhà đầu tư, thường các doanh nghiệp sẽ dựa vào một bản kế hoạch kinh doanh tiềm năng (đó là những thông số mà chính doanh nghiệp tự xây dựng, tự vận hành) nên nếu không đạt được kết quả như cam kết thì việc phải điều chỉnh lại tỉ lệ nắm giữ cho nhà đầu tư có thể nói là cách nhà đầu tư định giá lại doanh nghiệp (dựa trên con số đạt được thấp hơn con số cam kết). Chuyện này cũng khá bình thường đối với Quỹ PE. Còn tỉ lệ 51% hay bao nhiêu % là điều khoản thương mại, nó phụ thuộc và khả năng đàm phán của mỗi bên và phong cách của mỗi Quỹ.

* Anh từng nói CAV định giá Startup bằng giấc mơ, không quan tâm tới doanh số và lợi nhuận, vậy CAV có tính toán về tỷ suất sinh lời của đồng vốn bỏ ra?

Ngược lại với các Quỹ PE, CAV là một Quỹ VC đầu tư vào các công ty công nghệ sáng tạo từ rất sớm là doanh nghiệp không có tài sản, chưa có doanh số và lợi nhuận cho nên chủ yêu định giá nhà sáng lập cũng như tiềm năng của thị trường. Đó là lý do tôi nói chúng tôi định giá doanh nghiệp ở giai đoạn sớm bằng giấc mơ (không có gì để làm cơ sở cho định giá cả).

Cho nên, tỷ lệ thất bại sẽ cao, nhưng nếu các công ty thành công thì tỉ lệ IRR mang đến cũng rất cao, có thể tính bằng mấy trăm % cho dự án thành công. Nhưng IRR trung bình cho quỹ (bao gồm cả dự án thất bại, và thành công trong chu kỳ 7 - 10 năm của Quỹ sẽ ở mức kỳ vọng 50%). Cũng có thể IRR chỉ đạt 10% đối với một số Quỹ VC vì số lượng dự án thất bại quá nhiều. Quỹ VC đòi hỏi khả năng nhìn người, nhìn tiềm năng của thị trường và để xây nền móng cho doanh nghiệp, khi đến giai đoạn có doanh số và lợi nhuận thì các Quỹ PE sẽ bắt đầu tham gia.

Trên chương trình Shark Tank Việt Nam, nếu xét các deal lẻ, trong khi có Shark lấy cổ phần từ 30 - 45%, có Shark lấy cổ phần luôn trên 50%, có Shark luôn dùng công cụ trái phiếu chuyển đổi, vì sao anh lại chỉ lấy tỷ lệ cổ phần ở mức 10 - 20%?

Các Sharks khác phần lớn là đầu tư lĩnh vực truyền thống và xuất phát từ các ngành truyền thống nên muốn nắm tỉ lệ cổ phần chi phối để có thể kiểm soát. Ngược lại, tôi đầu tư theo phong cách VC chỉ muốn nắm tỉ lệ nhỏ nhưng vẫn có khả năng chi phối gián tiếp (bằng hợp đồng, bằng cách hỗ trợ để các nhà sáng lập thành công).

Việc nắm giữ tỉ lệ nhỏ 10-20% cũng là cách để tạo động lực cho nhà sáng lập. Thêm vào đó, nếu dự án thất bại thì nắm giữ 10% hay 50% thì vẫn thu về con số 0 tròn trĩnh. Cơ cấu cổ phần trong các công ty khởi nghiệp sao cho hợp lý cũng là một nghệ thuật giúp công ty có thể dễ dàng gọi vốn những vòng tiếp theo, mang đến cơ hội thành công lớn hơn cho doanh nghiệp. Như tôi đã nói ở trên, mục đích không phải là đầu tư mà đầu tư thành công. Tỉ lệ nắm giữ của nhà đầu tư đối với các doanh nghiệp khởi nghiệp trong lĩnh vực công nghệ cung nên phải hợp lý để cho công ty đó thành công.

* Một nhà sáng lập sau khi “đổ vỡ” với nhà đầu tư từng tiết lộ rằng có nhà đầu tư rót tiền vào Startup nhưng chỉ muốn thổi phồng giá trị công ty để kiếm lời. Nếu mục tiêu chỉ để kiếm lời, liệu có trường hợp quỹ đầu tư vào rồi “bơm thổi” giá trị DN để exit?

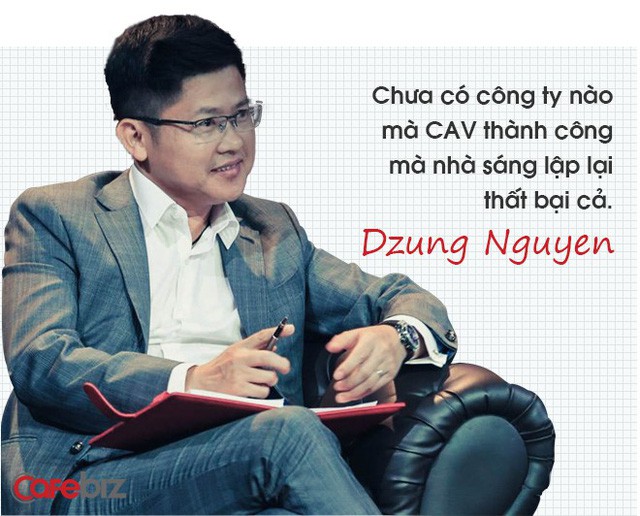

Có thể có một số nhà đầu tư như thế, nhưng sẽ là số ít. Đó là lý do, các nhà sáng lập nên tìm hiểu nhà đầu tư và chọn cho mình đúng partner đi đường dài giúp mình thành công. CAV luôn đồng hành giúp các nhà sáng lập xây dựng nên doanh nghiệp thành công, qua đó là cách gián tiếp mang lại thành công cho CAV. Chưa có công ty nào mà CAV thành công mà nhà sáng lập lại thất bại cả.

* Làm thế nào để hai bên - nhà đầu tư và nhà sáng lập - có thể đi với nhau được lâu dài? Sau câu chuyện của bún Nguyễn Bính hay Ba Huân, liệu rằng nhiều quỹ đầu tư sẽ e dè hơn với các công ty gia đình?

Chọn đối tác đầu tư cũng như chọn bạn, chọn bạn đời vậy. Các bên nên dành thời gian để tìm hiểu nhau nhiều hơn, hiểu được mục tiêu và lý tưởng, cũng như kỳ vọng của mỗi bên. Thời đại thông tin, nên không khó để tìm hiểu thông tin về đối tác mà mình định hợp tác.

Đối với doanh nghiệp, nên hiểu khẩu vị của nhà đầu tư, mục tiêu đầu tư, lý do đầu tư và lý lịch (track record) đã từng đầu tư. Ngược lại, thì nhà đầu tư cũng luôn tìm hiểu mục tiêu lý tưởng của nhà sáng lập, động cơ khởi nghiệp, mục đích gọi vốn, cách sử dụng nguồn vốn, cách có thể thoái vốn trong tương lai. Nếu 2 bên có chung lý tưởng và kỳ vọng, thì sẽ đi đến hợp tác.

Thông thường, tôi sẽ dành thời gian nhiều để tìm hiểu về con người của nhà sáng lập cũng như động cơ khởi nghiệp (vì tiền đơn thuần, hay vì mong muốn mang lại giá trị gì cho cộng đồng hay chỉ đơn giản vì theo xu thế).

* Là đại diện của một quỹ đầu tư, anh muốn nhắn nhủ gì tới các Startup/DN khi tìm tới quỹ để gọi vốn?

Việc hợp tác giữa nhà đầu tư và bên nhận đầu tư (doanh nghiệp) là mối quan hệ 2 chiều, chứ không phải quan hệ xin-cho. Vì vậy, nhà sáng lập nên tìm hiểu kỹ các quỹ đầu tư ví dụ như phong cách đầu tư, quy mô đầu tư, thời gian nắm giữ, những hỗ trợ mà quỹ có thể mang lại, uy tín/tiếng tăm của quỹ để tìm cho mình đối tác có thể đi được đến đích thành công của 2 bên.

Không những vậy, doanh nghiệp cũng nên có một chiến lược cụ thế về lộ trình và cách thức thoái vốn cho nhà đầu tư, vì mục đích của nhà đầu tư đó là thương vụ phải thành công. Thương vụ thành công là lúc nhà đầu tư thoái được vốn và mang về được khoản lợi nhuận từ khoản đầu tư ban đầu chứ không nên đòi hỏi một chiều những điều mà quỹ có thể mang lại.

Ngoài ra, đừng quá kỳ vọng quỹ sẽ vào vận hành giúp doanh nghiệp, vì quỹ đầu tư tiền vào nhà sáng lập có khả năng thực thi. Chỉ nên kỳ vọng quỹ về mặt hỗ trợ.

* Xin cảm ơn anh!

Trí thức trẻ

CÙNG CHUYÊN MỤC