Khi nào NĐT thắng CTCK trong "trò chơi" chứng quyền?

NĐT chỉ có lợi nhuận khi mức giá cổ phiếu cơ sở của chứng quyền cao hơn so với dự báo của CTCK, và đủ bù đắp khoản phí ban đầu.

Chứng quyền có đảm bảo (Cover Warrant - CW) là một sản phẩm được nhà đầu tư (NĐT) mong đợi, bởi tỷ suất sinh lợi cao, trong khi chi phí vốn bỏ ra thấp hơn nhiều so với cổ phiếu.

Thị trường chứng quyền là một cuộc chơi giữa các NĐT và CTCK nhưng không phải "zero sum-game".

CW là chứng khoán có tài sản đảm bảo do CTCK phát hành. Người sở hữu có quyền (không phải nghĩa vụ) mua hoặc bán chứng khoán cơ sở tại một mức giá xác định trước và vào trước hoặc tại một thời điểm cụ thể trong tương lai.

Tại Việt Nam, thời gian đầu, Sở GDCK TP HCM (HOSE) mới cho phép giao dịch CW mua (do kỹ thuật bán khống chưa được áp dụng) nên nhà đầu tư chỉ có thể sinh lợi khi cổ phiếu cơ sở tăng giá, tương tự như thị trường chứng khoán cơ sở nhưng với tỷ suất sinh lời cao hơn.

NĐT sẽ mua CW phát hành lần đầu từ các CTCK với những thông số do tổ chức phát hành quy định bao gồm: giá chứng quyền, giá thực hiện, tỷ lệ chuyển đổi...

Việc mua CW để tìm kiếm lợi nhuận tại ngày đáo hạn, đồng nghĩa NĐT kỳ vọng thị giá cổ phiếu cơ sở của CW, vượt qua giá trị dự phóng của tổ chức phát hành chứng quyền.

Nói cách khác, NĐT chỉ có lợi nhuận tại ngày đáo hạn, khi thị giá cổ phiếu cơ sở cao hơn tổng của giá thực hiện và chi phí tương ứng trên mỗi cổ phiếu cơ sở. Lãi của NĐT sở hữu CW tại ngày đáo hạn sẽ được tính như sau:

(Thị giá cổ phiếu ngày đáo hạn - Giá thực hiện)* (Số lượng CW)/Tỷ lệ chuyển đổi - Tổng phí mua CW.

Chứng quyền được niêm yết trên Sở GDCK Tp.HCM, do đó ngoài việc thu lợi nhuận nếu giữ đến ngày đáo hạn, nhà đầu tư có thể kiếm lợi nhuận khi chứng quyền biến động theo giá cơ sở.

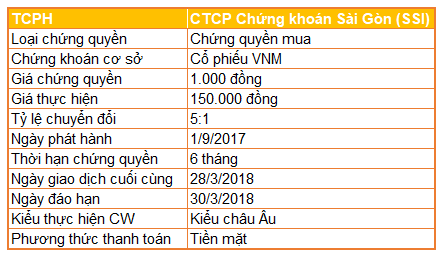

Lấy ví dụ về trường hợp của CW trên cổ phiếu cơ sở là VNM. Giả định CTCP Chứng khoán Sài Gòn (HOSE: SSI) phát hành chứng quyền mua cổ phiếu VNM với các thông số sau:

Một nhà đầu tư chi 1 triệu đồng mua 1.000 chứng quyền mua VNM. Như vậy tại ngày đáo hạn, kịch bản lợi nhuận của NĐT sẽ diễn biến như sau:

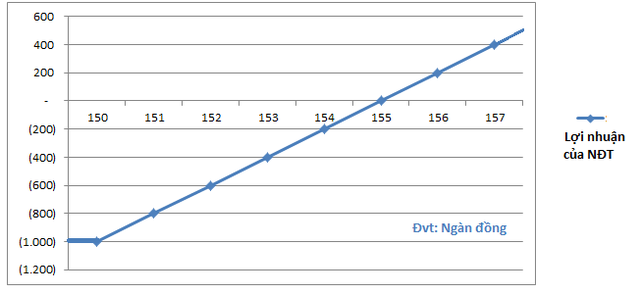

Biến động lợi nhuận của nhà đầu tư

Theo đó, NĐT sẽ bắt đầu có lợi nhuận khi thị giá của VNM cao hơn 155.000 đồng/cp tại ngày đáo hạn.

Nếu thị giá VNM ở mức 156.000 đồng/cp, NĐT sẽ có lãi 200.000 đồng, tương đương tỷ suất lợi nhuận 20%. Tuy nhiên, nếu dưới 155.000 đồng, NĐT vẫn chịu lỗ với mức tối đa là toàn bộ số tiền đầu tư.

Đầu tư CW với thị trường giá xuống tháng 5, liệu có lãi?

Trong buổi hội thảo vào tháng 4, đại diện UBCK NN cho biết, chứng quyền có đảm bảo sẽ được giao dịch vào tháng 5. Tuy nhiên, gần nửa tháng 6 đã đi qua, chứng quyền đảm bảo vẫn chưa có thông tin chính thức về ngày vận hành.

Tuy nhiên, đặt ra kịch bản nếu chứng quyền có đảm bảo được đưa vào hoạt động trong tháng 5, liệu NĐT có thể kiếm lợi lúc thị trường cổ phiếu cơ sở giảm giá? Tại Việt Nam, câu trả lời là không.

Như đã đề cập, thời gian đầu thị trường Việt Nam chỉ cho phép giao dịch chứng quyền mua, vì vậy nhà đầu chỉ có thể sinh lợi khi cổ phiếu tăng giá.

Mặt khác, vòng đời của chứng quyền có đảm bảo dao động từ 3 tháng đến 24 tháng nên NĐT chỉ có thể giao dịch CW trên thị trườngmà không thể tự đáo hạn, dù cổ phiếu cơ sở giảm điểm.

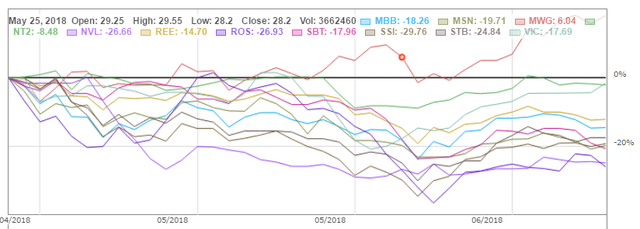

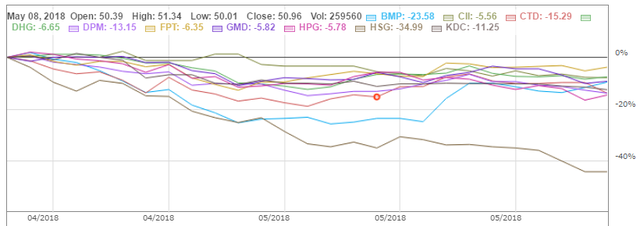

Trong tháng 5, ngoại trừ MWG, 22 cổ phiếu trong danh sách đủ điều kiện làm chứng khoán cơ sở của chứng quyền, đều giảm 10 - 40%. Điều này sẽ tác động đến giá chứng quyền trên thị trường.

Diễn biến các cổ phiếu trong danh sách 23 cổ phiếu

Bên cạnh đó, những phiên biến động mạnh trên thị trường cơ sở chắc chắn sẽ tác động tiêu cực đến thị trường chứng quyền. Đơn cử như phiên ngày 28/5, VN-Index giảm 32 điểm, tương đương 3,34%. Hàng loạt cổ phiếu giảm sàn, nhiều cổ phiếu mất thanh khoản, bao gồm cả cổ phiếu trong danh sách mã bảo đảm cho chứng quyền.

Với diễn biến của thị trường cổ phiếu, thị trường chứng quyền chắc chắn sẽ chịu ảnh hưởng tương tự, với nhiều mã chứng quyền mất thanh khoản.

Theo quy định của UBCK, CTCK có nghĩa vụ phải tạo thanh khoản cho thị trường. Tuy nhiên các đơn vị này được cho phép đặt mức giá chênh giới hạn dưới 5% mức tham chiếu của CW và lượng đặt mua/bán tối thiểu là 100CW. Do đó, trên thực tế vẫn tồn tại rủi ro nhà đầu tư không thể thực hiện hết giao dịch bán CW.

Chung quy, với thị trường giá xuống, NĐT sẽ phải đối mặt với rủi ro “mất trắng” toàn bộ số tiền đầu tư mua chứng quyền. Khác với thị trường cổ phiếu cơ sở, nếu NĐT sử dụng tiền tự có đầu tư cổ phiếu, NĐT chỉ chịu khoản lỗ, tương đương tỷ lệ giảm của cổ phiếu.

Trong thị trường giá lên, NĐT sẽ phải có những tính toán chắc chắn về kỳ vọng cổ phiếu bảo đảm của CW. Với mức dự phóng vượt qua CTCK, NĐT mới có thể kiếm được lợi nhuận.

Người đồng hành

CÙNG CHUYÊN MỤC

Kido muốn bán cổ phần tại Kido Foods

13:48 , 13/12/2024