'Khổ' như chủ nợ của các nhà phát triển BĐS Trung Quốc: Mòn mỏi chờ đợi vẫn chưa đòi được tiền, chỉ thấy phải 'ôm' thêm nợ

Cho đến nay, cuộc khủng hoảng vỡ nợ vẫn khiến thị trường trái phiếu nước ngoài trị giá 735 tỷ USD của Trung Quốc ở trạng thái căng thẳng 3 năm liên tiếp.

- 29-03-2023Nhà đầu tư rút hơn 2 tỷ USD khỏi Binance trước cáo buộc hoạt động bất hợp pháp

- 29-03-2023BlackRock: Thị trường đã sai khi chỉ 'chăm chăm' dự đoán Fed sắp hạ lãi suất

Các chủ nợ trên toàn cầu đang chuẩn bị cho một "cuộc chiến" kéo dài để đòi tiền từ các nhà phát triển bất động sản đang gặp khó khăn của Trung Quốc.

Công cuộc tái cấu trúc nợ của các nhà phát triển Trung Quốc

Các trái chủ nắm giữ trái phiếu USD đang nỗ lực hết sức để đòi tiền các doanh nghiệp bất động sản. Tuy nhiên, quá trình này lại phần lớn bị cản trở bởi thời gian tái cấu trúc và kiện tụng kéo dài. Đối với trái phiếu trong nước, một số bên đã kêu gọi sự hỗ trợ của các cơ quan quản lý. Thậm chí, nhiều chủ nợ còn kiến nghị giải thể, một hành động pháp lý rủi ro cao có thể phản tác dụng nếu đợt thanh lý tài sản giá chiết khấu lớn xảy ra.

Một số đề xuất sửa đổi nợ đối với các nhà phát triển đã nhận được những tiến triển trong thời gian gần đây. Tuy nhiên, kế hoạch được Evergrande công bố vào tuần trước đã khiến nhà đầu tư lo ngại rằng họ phải chờ đợi nhiều năm mới lấy lại được tiền. Theo một trong số các lựa chọn, Evergrande đề xuất hoán đổi các trái phiếu cũ thành trái phiếu mới với thời gian đáo hạn lên đến 12 năm.

Sunac China, từng là top 5 nhà phát triển lớn nhất Trung Quốc, cũng đưa ra đề xuất tương tự. Họ muốn thay thế các trái phiếu USD bằng các khoản nợ mới đáo hạn sau 2 đến 9 năm. Zerlina Zeng, nhà phân tích cấp cao của CreditSights, cho biết việc các trái chủ nước ngoài lấy lại tiền có vẻ "bấp bênh" trước những kế hoạch như thế này.

"Cuộc chiến" đòi tiền của các chủ nợ đã làm nổi bật những thách thức mà các nhà đầu tư nước ngoài phải đối mặt tại thị trường nợ lớn thứ 2 thế giới. Ngoài ra, tình trạng này còn cho thấy Bắc Kinh vẫn chưa thể kết thúc cuộc khủng hoảng đã "đánh gục" một số nhà phát triển lớn nhất như Evergrande, theo nhận định của Goldman Sachs.

Dữ liệu do Bloomberg tổng hợp cho thấy, các doanh nghiệp Trung Quốc đã nợ tổng cộng 46,5 tỷ USD đối với trái phiếu nước ngoài. Khi không thể tiếp cận thị trường tín dụng, các nhà xây dựng của đại lục đã vỡ nợ với hơn 140 trái phiếu vào năm 2022 và lỡ hạn thanh toán 50 tỷ USD trái phiếu trong nước.

Charles Chang, giám đốc cấp cao và trưởng nhóm nghiên cứu Trung Quốc đại lục tại S&P Global Ratings, cho hay: "Chúng tôi chưa từng thấy cả 'cụm vỡ nợ' nào như vậy ở Trung Quốc trong nhiều năm."

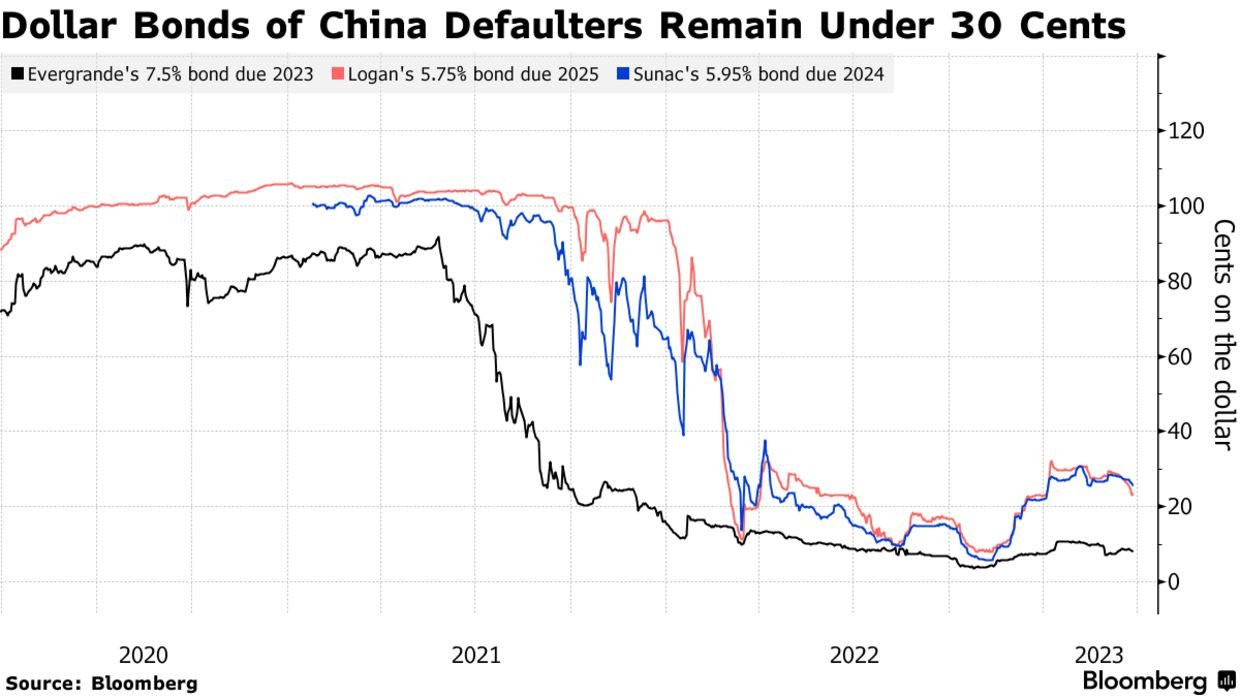

Giá trái phiếu Evergrande lãi suất 7,5% đáo hạn năm 2023; trái phiếu Logan lãi suất 5,75% đáo hạn năm 2025 và Sunac 5,95% đáo hạn năm 2024.

Trái phiếu USD lợi suất cao của Trung Quốc, chủ yếu do các nhà phát triển phát hành, đang ghi nhận mức giảm hàng tháng lớn chưa từng có kể từ tháng 10. Hầu hết các trái phiếu của Evergrande vẫn ở mức dưới 10 cent dù đã công bố kế hoạch tái cấu trúc, cho thấy nhà đầu tư vẫn không kỳ vọng nhiều về việc giá sẽ hồi phục.

Dù "cuộc chiến" đòi tiền không chỉ diễn ra với các chủ nợ đầu tư vào Trung Quốc, song việc cả ngành tái cấu trúc, cùng gánh nặng nợ khổng lồ và sự phức tạp về các quy định pháp lý xuyên biên giới đã khiến cho đây là một quá trình dai dẳng.

Vài tháng trước, Evergrande đã khiến các chủ nợ nước ngoài lo lắng khi họ chưa thông báo về kế hoạch cải tổ. Một trong những lựa chọn hiện tại bao gồm thanh toán các khoản lãi đối với chứng khoán mới trong 30 tháng đầu tiên, nghĩa là các trái chủ phải "ôm" thêm trái phiếu.

Một số chuyên gia nhận định kế hoạch của Evergrande có thể cũng là lộ trình của các nhà phát triển khác như Kaisa hay Shimao. Trong khi đó, Logan Group đang cân nhắc thay thế trái phiếu bằng khoản nợ mới đáo hạn sau 7 năm.

"Mắc kẹt" trong những đợt kiện tụng

Không như chủ nợ trái phiếu nước ngoài, các chủ nợ trong nước lại "gặp may". Các nhà phát triển đã nỗ lực thanh toán các nghĩa vụ nợ trong nước, có các lựa chọn với thời gian chờ đợi ngắn hơn. Ví dụ, Evergrande đã thanh toán trái phiếu coupon cho những trái chủ ở địa phương trong nhiều tháng kể từ khi vỡ nợ vào cuối năm 2021.

Một số chủ nợ nước ngoài đang mất kiên nhẫn.

Đầu tháng này, cố vấn pháp lý đại diện cho một nhóm trái chủ của Jinke Properties Group đã gửi một bức thư đến các cơ quan chức năng, yêu cầu họ hỗ trợ "giám sát việc trả nợ cho chủ nợ nước ngoài". Họ cũng đưa ra một số lựa chọn khác như kiến nghị giải thể, có thể được đệ trình để chống lại một công ty tại tòa án Hong Kong khi một chủ nợ không được trả ít nhất 10.000 HKD (1.274 USD).

Các kiến nghị trên ban đầu đã giúp các chủ nợ đạt được sự thỏa hiệp, nhưng phần lớn các bên vẫn gặp nhiều vấn đề ở toà. Chính vụ kiện như vậy đã thúc đẩy Evergrande phải thương lượng với một số chủ nợ.

Tuy nhiên, gần đây, một bên nguyên đơn đã phát hiện ra chiến lược kiến nghị giải thể vốn được các chủ nợ áp dụng nhiều đã tạo ra những rắc rối và thậm chí còn cản trở quá trình dàn xếp giữa 2 bên.

Bên ngoài một dự án đang dang dở của Evergrande.

Yeung Man, người đã đệ đơn kiện Jiayuan International Group, đàm phán với các con nợ để đạt thỏa thuận nhưng các chủ nợ khác lại yêu cầu được tham gia. Thẩm phán sau đó đã yêu cầu công ty vạch ra một kế hoạch tái cấu trúc các khoản nợ, khiến Yeung mất cơ hội đạt được thỏa thuận một cách nhanh gọn.

Giới chức Trung Quốc đã công bố một loạt các biện pháp nhằm giúp giảm bớt tình trạng thiếu thanh khoản của lĩnh vực bất động sản, như hạ lãi suất thế chấp khi mua nhà lần đầu và nhà nước bảo lãnh đối với trái phiếu NDT của một số nhà phát triển. Theo đó, trái phiếu USD đã tăng giá mạnh từ tháng 11 đến tháng 1, nhưng lại "hụt hơi" khi doanh số bán nhà lao dốc kéo dài và các nhà phát triển vẫn chìm trong cuộc khủng hoảng thanh khoản.

Goldman dự báo tỷ lệ vỡ nợ của các công ty BĐS phát hành trái phiếu lợi suất cao của Trung Quốc sẽ chỉ giảm xuống mức 28% trong năm nay, từ mức trên 40% vào năm 2022. Nguyên nhân là do các khoản hỗ trợ của chính phủ chỉ dành cho các nhà phát triển chất lượng cao.

Zerlina Zeng nhận định: "Quá trình tái cơ cấu và giá trị đối với lĩnh vực BĐS Trung Quốc sẽ có triển vọng tốt hơn. Chu kỳ này sẽ 'mở đường' cho một hành trình 'lành mạnh' hơn trong tương lai đối với ngành BĐS nước này."

Tham khảo Bloomberg

Nhịp sống thị trường