Lãi suất liên ngân hàng liên tục thay đổi

Nhiệm vụ "Điều hành tỷ giá, lãi suất hợp lý, chống đô la hóa, vàng hóa" đang đặt ra nhiều áp lực cho NHNN. Ảnh: Trụ sở Ngân hàng Nhà nước Việt Nam

Chỉ trong quãng thời gian rất ngắn chưa tính bằng tuần, lãi suất liên ngân hàng đã thay đổi với biên độ rất rộng, đầy bất ngờ.

- 31-07-2022Rủi ro chuỗi “phái sinh” từ trái phiếu

- 31-07-2022Thuê người mở hơn 100 tài khoản ngân hàng sử dụng vào mục đích bất chính

- 31-07-2022Những sự kiện đáng chú ý tuần tới: Các ngân hàng trung ương đã đến lúc bị bắt buộc nâng lãi suất

Trước thời điểm Cục Dự trữ Liên bang Mỹ (FED) tăng lãi suất thêm 0,75%, đưa lãi suất cơ bản của Fed (FFR) dao động trong phạm vi 2,25-2,5%, thì lãi suất liên ngân hàng của Việt Nam cũng đã có mức tăng mạnh.

Cụ thể, tại ngày 26/7/2022 theo dữ liệu NHNN, lãi suất bình quân liên ngân hàng thời hạn qua đêm thậm chí ghi nhận ở mức 5,01%. Như vậy, lãi suất bình quân liên ngân hàng kỳ hạn này đã tăng vọt tới hơn 16 lần so với thời điểm những ngày đầu tháng 6 (03,-0,4%), trước khi NHNN mở lại kênh tín phiếu. Lãi suất các thời hạn khác cũng tăng đáng kể.

Nhưng chưa dừng lại đó, ngày 27/7/2022, lãi suất kỳ hạn qua đêm - kỳ hạn được giao dịch nhiều nhất trên thị trường - thậm chí đã tăng lên 5,13%/năm từ mức 5,01%/năm và 3,67%/năm trong hai phiên gần nhất.

Lãi suất ở các kỳ hạn khác cũng tăng rất mạnh, với kỳ hạn 1 tuần tăng lên mức 5,15%, trong khi lãi suất liên ngân hàng kỳ hạn 1 tháng và 3 tháng lên lần lượt 4,99%/năm và 5,03%/năm. Lãi suất liên ngân hàng kỳ hạn 6 và 9 tháng theo đà tăng lên tới mức 5,26%/năm và 5,28%/năm.

Như vậy, nếu vay mượn theo các kỳ hạn qua đêm, thậm chí tuần và tháng ở thị trường liên ngân hàng, chi phí mà các ngân hàng phải trả khi mượn lẫn nhau đắt đỏ hơn hẳn chi phí một số kỳ hạn ngắn trên thị trường 1.

Nhưng điều này có phản ánh rằng hệ thống đã rất căng thẳng thanh khoản đến mức các ngân hàng phải chấp nhận lãi suất vay mượn lẫn nhau để bù đắp vốn ngắn hạn với chi phí cao đột biến hay không?

Có thể nói rằng với các phiên này, lãi suất liên ngân hàng tăng đột biến không hẳn là do các ngân hàng thiếu thanh khoản. Trước đó, NHNN sau hơn 1 tháng khi liên tục hút ròng qua kênh tín phiếu, song song cũng đã bơm ròng hỗ trợ vốn cho các tổ chức có nhu cầu vốn qua thị trường mở (OMO) và bán ngoại tệ.

Nói cách khách, với các phiên có lãi suất liên ngân hàng tăng đột biến, vượt mức cộng thêm trên 2% so với tuần trước, chỉ diễn ra và cho thấy phản ứng “chóng mặt” của hệ thống ngân hàng trong nước với thông báo của Ủy ban Thị trường mở liên bang Mỹ (FOMC) về việc tăng lãi suất cơ bản của ngân hàng trung ương. Thực tế là sau đó, lãi suất liên ngân hàng đã hạ nhiệt.

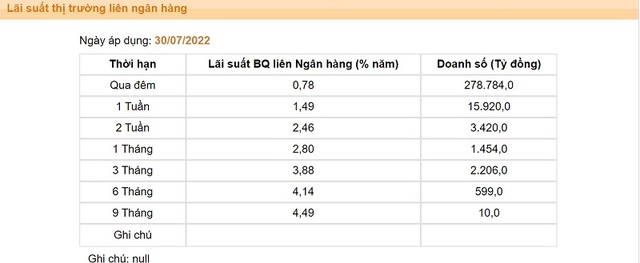

Tại ngày 30/7/2022, lãi suất liên ngân hàng áp dụng kỳ hạn qua đêm ghi nhận đã đột ngột lao dốc theo chiều thẳng đứng, về tận 0,78%. Đà tuột dốc kỳ hạn phổ biến nhất này cũng kéo theo đà hạ cánh sốc lãi suất các kỳ hạn khác, về gần tiệm cận với thời gian khoảng hơn 2 tuần trước đó. Ở mức lãi suất khá gần lãi suất trung bình từ đầu năm đến khoảng 20/7, doanh số giao dịch tăng mạnh kỳ hạn qua đêm cũng tăng mạnh trở lại trên 278 nghìn tỷ đồng, nhỉnh hơn chút ít so với doanh số giao dịch tại ngày 26/7 với lãi suất kỳ hạn qua đêm tại mốc 5,01%.

Lãi suất bình quân liên ngân hàng áp dụng tại 30/7/2022. Nguồn: NHNN

Lên và xuống đều theo chiều thẳng đứng chỉ trong một vài phiên cho thấy diễn biến này trong thời gian rất ngắn không hẳn phản ánh hệ thống khát tiền hay thừa tiền, nó cho thấy sự tác động tâm lý và phản ứng của hệ thống với chính sách tiền tệ bên ngoài hơn là kết quả lãi suất dao động từ chính sách của NHNN.

Thế nhưng nếu từ tuần đầu tháng 8, lãi suất liên ngân hàng tiếp tục quanh vùng lãi suất đã giao dịch ở phiên 30/7, thì có thể thị trường còn được chứng kiến NHNN tiếp tục đẩy kênh tín phiếu, đồng thời đẩy bơm tiền trở lại qua kênh OMO.

Bởi chúng ta cũng biết là ngay sau khi FED tăng lãi suất, Chính phủ đã liên tiếp có những cuộc họp với các chỉ đạo trọng tâm là “Điều hành tỷ giá, lãi suất hợp lý, chống đô la hóa, vàng hóa”. Để làm được điều này thì NHNN chắc chắn không thể “lơ là” để lãi suất liên ngân hàng tuột dài về mức thấp, dưới vùng mục tiêu.

Tuy nhiên, tin "dễ chịu" lúc này và có thể chi phối mối quan tâm của NHNN đối với điều hành đẩy lên hoặc giữ lãi suất liên ngân hàng tiệm cận vùng lãi suất trung bình thấp, là sau FED tăng lãi suất, đồng USD cũng đã giảm sức hút. USD Dollar Index đã tuột về dưới 106 điểm trong phiên 30/7. Cùng với đó, tỷ giá trong nước cũng hạ nhiệt đáng kể. Tỷ giá trung tâm theo NHNN công bố áp dụng cho ngày 30/7 là 23.176 đồng/USD, giữ nguyên so với phiên 29/7 và giảm 25 đồng so với phiên 28/7. Với kỳ vọng lạm phát tiếp tục giảm ở thị trường Mỹ, áp lực tỷ giá đối với Việt Nam cũng được kỳ vọng sẽ nhẹ bớt và VND sẽ tiếp tục giữ được mức giảm giá thấp nhất so với các đồng tiền cùng khu vực, kể cả so với các đồng tiền chủ chốt (trừ USD ngược dòng đã tăng 11%).

Diễn đàn doanh nghiệp