Lợi nhuận 2019 nhóm Công ty chứng khoán ngoại tăng trưởng 218% còn các “ông lớn” trong nước đồng loạt giảm

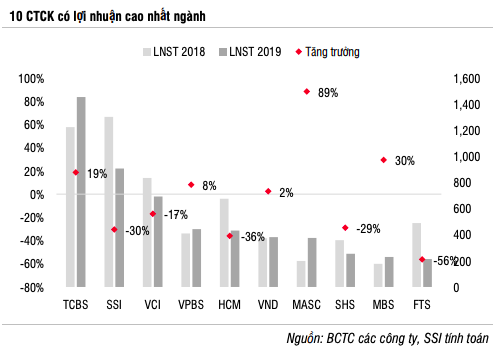

Các công ty top đầu giảm mạnh như SSI (giảm 30%), HCM (giảm 36%), VCI (giảm 17%), SHS (giảm 29%), FTS (giảm 56%), ngược lại các công ty có vốn ngoại như Chứng khoán Mirae Asset (tăng 89%), KIS Vietnam (tăng 90%), Chứng khoán KB (tăng 218%) đạt tăng trưởng ấn tượng.

2019 được xem là một năm khó khăn với ngành chứng khoán khi VN-Index tăng 7,67% so với cuối năm 2018, nhưng tổng giá trị giao dịch toàn thị trường giảm 27,6% chỉ đạt mức bình quân 4.855 tỷ đồng/phiên. Tâm lý thị trường yếu và thiếu vắng các thương vụ chuyển nhượng và niêm yết lớn cũng cản trở tăng trưởng của ngành.

Đặc biệt, cuộc đua giảm phí ngày càng khốc liệt khi Thông tư 128 áp dụng cơ chế loại bỏ mức sàn phí giao dịch chứng khoán có hiệu lực từ đầu năm 2019 và sự tham gia nhiều hơn của các CTCK vốn ngoại với lợi thế về chi phí vốn cũng gây áp lực lớn cho các doanh nghiệp trong nước.

Thống kê trong báo cáo mới nhất của SSI Research, tăng trưởng LNST toàn ngành trong quý 4/2019 phục hồi đạt mức tăng khá tốt 16%, so với mức giảm 17,2% trong 9 tháng đầu năm. Nguyên nhân chính là do nền so sánh cao đã giảm đáng kể trong quý 4/2018.

Luỹ kế cả năm 2019, tổng LNST của 76 CTCK đạt 7.184 tỷ đồng, giảm nhẹ 6,3%. Tỷ suất lợi nhuận ròng giảm từ 30,8% trong năm 2018 xuống 28% trong năm 2019.

Trong đó, tăng trưởng lợi nhuận phân hóa khá mạnh: Các công ty top đầu giảm mạnh như SSI (giảm 30%), HCM (giảm 36%), VCI (giảm 17%), SHS (giảm 29%), FTS (giảm 56%), ngược lại các công ty có vốn ngoại như Chứng khoán Mirae Asset (tăng 89%), KIS Vietnam (tăng 90%), Chứng khoán KB (tăng 218%) đạt tăng trưởng ấn tượng, TCBS tăng 19% đạt 1.455 tỷ đồng, vươn lên là công ty có lợi nhuận cao nhất ngành chứng khoán.

Áp lực giảm phí, lợi nhuận môi giới hầu hết các công ty đều giảm mạnh

Về hoạt động môi giới, năm 2019, doanh thu môi giới giảm 32%, tổng lợi nhuận mảng này chỉ đạt 897 tỷ đồng, giảm 64% so với năm 2018 do:

(i) Tổng giá trị giao dịch kênh khớp lệnh giảm 33% trong năm 2019, kênh thỏa thuận cũng thiếu vắng các giao dịch lớn và giảm nhẹ 3,5%;

(ii) Phí môi giới chịu áp lực giảm do cạnh tranh;

(iii) Chi phí hoạt động môi giới chỉ giảm 12%.

Nhìn chung, doanh thu và lợi nhuận mảng này đều giảm mạnh ở hầu hết các CTCK. Top 20 CTCK chỉ có CK Mirae Asset, VPS, và Chứng khoán KB có doanh thu tăng tốt, tuy nhiên đều chịu lỗ mảng này. TCBS là công ty duy nhất có tăng trưởng dương nhờ hoạt động tích cực ở mảng trái phiếu doanh nghiệp.

Thị phần môi giới sàn HoSE cũng biến động mạnh và giảm bớt mức độ tập trung vào nhóm CTCK lớn. Trong 10 CTCK dẫn đầu thị phần năm 2018, ngoại trừ BVS, tất cả 9 CTCK còn lại đều giảm thị phần. Top 5 CTCK vẫn duy trì được thứ tự bao gồm SSI (13,96%), HCM (10,54%), VCI (8,19%), VND (6,81%), MBS (4,77%), trong khi SHS, ACBS, FTS và BSI đều rơi ra khỏi top 10 để nhường chỗ cho CK Mirae Asset, VPS, ART và KISVN. Tổng thị phần top 10 giảm từ mức 70,5% trong năm 2018 xuống 62,6% trong năm 2019.

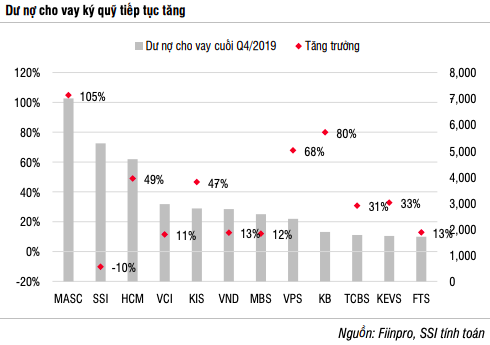

Dư nợ margin tiếp tục tăng mạnh hơn 10.500 tỷ đồng

Trong khi đó, tổng dư nợ cho vay ký quỹ tăng mạnh hơn 10.500 tỷ đồng đạt mức 55.112 tỷ đồng vào cuối năm 2019. CK Mirae Asset tăng 3.586 tỷ đồng vươn lên thành công ty có dư nợ ký quỹ cao nhất thị trường với 7.006 tỷ đồng.

Đơn vị khác như KISVN, VPS, Chứng khoán KB đều đẩy mạnh với mức tăng gần 1.000 tỷ, là yếu tố quan trọng giúp các công ty này thành công trong việc giành thị phần.

Nhóm dẫn đầu (ngoại trừ SSI), cả HCM, VCI và VND đều bổ sung dư nợ cho vay, tuy vậy lợi nhuận từ cho vay và phải thu của nhóm này đều giảm cho thấy lãi suất cho vay đã chịu áp lực giảm.

Lợi nhuận từ cho vay và phải thu tăng 13,1% trong năm 2019, chiếm tới 43,4% tổng lợi nhuận gộp của các CTCK trong khi lợi nhuận từ hoạt động môi giới chỉ chiếm 6,2%.

Về đầu tư tài chính – SSI Reseach thống kê chiếm tới 41,7% lợi nhuận gộp của các CTCK. Lợi nhuận mảng này phục hồi khá tốt tăng 23,9% trong năm 2019, trong đó lợi nhuận từ các tài sản tài chính ghi nhận thông qua lãi lỗ (FVTPL) tăng 25,7% và chiếm 57%, các khoản đầu tư nắm giữ đến ngày đáo hạn (HTM) tăng 29,9% và chiếm tỷ trọng 39,1%.

SSI là công ty có lợi nhuận lớn nhất từ mảng này, đạt 1.390 tỷ đồng chiếm tới 23% toàn ngành. TCBS, VCI và VND cũng là các công ty thành công trong hoạt động đầu tư, với lợi nhuận mảng này trên 500 tỷ đồng. Đây là hoạt động đóng góp chính vào lợi nhuận cho một số công ty như SSI, VCI và VND.

Dự báo cho năm 2020, SSI Research cho rằng thị trường chứng khoán sẽ có thêm yếu tố hỗ trợ từ việc ra mắt các chỉ số đầu tư phục vụ cho việc vận hành các quỹ ETF mới, giúp tăng thanh khoản thị trường. Tuy vậy, áp lực cạnh tranh dự kiến cũng sẽ rất cao.

Trí Thức Trẻ

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

Kido muốn bán cổ phần tại Kido Foods

13:48 , 13/12/2024