Cuộc “lật đổ” ngoạn mục của các ngân hàng top đầu

VPBank và Techcombank đang bật mạnh, còn người dẫn đầu một thời là MB đang bị bỏ lại phía sau rất xa.

Mùa báo cáo tài chính của các doanh nghiệp đang bước vào giai đoạn sôi động. Mới đây một loạt các ngân hàng đã công bố kết quả kinh doanh ấn tượng với lợi nhuận không chỉ vượt kế hoạch vài phần trăm mà lên đến vài chục, thậm chí là 100%. Đây là kết quả tích cực lần đầu tiên ngành ngân hàng nhìn thấy, và cũng đang rực rỡ nhất kể từ giai đoạn 2010 – 2011.

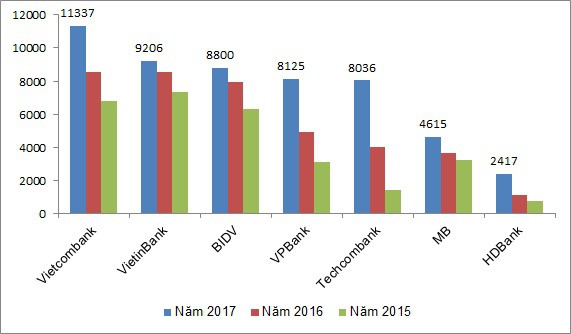

Ở nhóm ngân hàng thương mại Nhà nước, Vietcombank đã chiếm lĩnh vị trí đầu bảng của toàn ngành với lợi nhuận làm ra trong năm vừa qua lên đến hơn 11.300 tỷ đồng. Hai ngân hàng đi sau là VietinBank và BIDV báo lãi lần lượt ở mức hơn 9.200 tỷ và hơn 8.800 tỷ. Thứ hạng về lợi nhuận của các ngân hàng nhóm này cũng đã có sự hoán đổi, khi trước đây vị trí số 1 vẫn luôn thuộc về VietinBank.

Ở nhóm ngân hàng cổ phần tư nhân, MB một thời vẫn tự hào là ngân hàng sinh lời nhiều nhất, thì đến nay điều ấy đã trở thành dĩ vãng. Báo cáo tài chính vừa công bố cho thấy, ngân hàng MB hợp nhất chỉ đạt hơn 4.600 tỷ đồng lãi trước thuế trong năm 2017 (riêng ngân hàng mẹ đạt hơn 5.300 tỷ, trong đó có hơn 600 tỷ được ghi nhận từ thương vụ bán 49% công ty tài chính MB cho đối tác Nhật).

Trong khi đó, các "đàn em" trước đây là VPBank và Techcombank lại bứt tốc và đều đạt lợi nhuận trên 8.000 tỷ trong năm vừa rồi, một con số ngoài sức tưởng tượng của nhiều người, và cùng chia nhau ngôi vị quán quân, á quân trong bảng xếp hạng lợi nhuận nhóm tư nhân.

Lợi nhuận trước thuế của nhóm các ngân hàng dẫn đầu hệ thống trong 3 năm qua (tỷ đồng) - (Nguồn: Tổng hợp từ BCTC)

Câu chuyện về cuộc đua giữa 3 ngân hàng VPBank, Techcombank và MB đã được thị trường chú ý từ những năm 2015, 2016. Khi ấy có một số cảnh báo cho rằng nếu MB không có sự bứt tốc nào rõ nét mà cứ bình thản thì sẽ sớm bị các ngân hàng phía sau vượt qua, và cảnh báo ấy nay đã trở thành sự thật.

Thực tế suốt từ năm 2013 tới nay, VPBank luôn tăng trưởng thần kỳ và được nhà đầu tư đánh giá cao. Ngân hàng Việt Nam Thịnh Vượng tạo được sự khác biệt nhờ nắm bắt cơ hội và tận dụng cơ hội tốt hơn khi có trong tay quân bài tài chính tiêu dùng Fe Credit. Từ năm 2015 đến nay, lợi nhuận của ngân hàng này đã tăng gấp hơn 2 lần, trong đó Fe Credit góp công một nửa. Trên thị trường chứng khoán, giá cổ phiếu VPB đã ở mức xấp xỉ 53.000 đồng, chỉ chịu thấp hơn có VCB của Vietcombank, và vốn hóa tới hơn 79.000 tỷ tương đương khoảng 3,5 tỷ USD.

Techcombank trong khi đó cũng không kém cạnh, thậm chí còn hút sự chú ý hơn cả VPBank khi lợi nhuận tăng trưởng gấp đôi trong 3 năm liên tiếp trở lại đây. Nếu VPBank có Fe Credit thì Techcombank dựa vào các mảng kinh doanh cốt lõi là bán lẻ và dịch vụ. Năm 2017, lãi từ các nguồn phi tín dụng đã chiếm tỷ trọng 45% trong tổng doanh thu của ngân hàng này, từ mức trên dưới 30% các năm trước đó. Cổ phiếu TCB cũng bứt phá ngoạn mục khi đã tăng gấp hơn 3 lần kể từ đầu năm ngoái tới nay, với giá giao dịch trên OTC hiện đã quanh 70.000 đồng/cổ phiếu.

Có lẽ không công bằng khi so sánh về tốc độ tăng trưởng với hai ngân hàng đang "làm mưa làm gió" trên thị trường mà quên đi những nỗ lực của MB. Thực tế năm 2017 MB cũng đã có những tiến triển rõ rệt hơn hẳn các năm trước, với lợi nhuận của ngân hàng riêng lẻ tăng trưởng tới 44% (trong khi các năm trước chỉ tăng ở mức chưa đến 20%), và ngân hàng hợp nhất tăng trên 26%.

Và cũng khó có thể so sánh ngang bằng nhau giữa các ngân hàng bởi mỗi một nơi lại có một chiến lược khác nhau, phục vụ nhóm đối tượng khách hàng khác nhau và quan điểm tăng trưởng cũng chẳng giống nhau. Nói như ông Lưu Trung Thái, tổng giám đốc MB, thì ngân hàng này lựa chọn phương án tăng trưởng an toàn, bền vững, trong khi ông Nguyễn Đức Vinh của VPBank lại chọn tín dụng rủi ro cao hơn, còn ông Nguyễn Lê Quốc Anh, CEO của Techcombank thì chọn bán lẻ và dịch vụ làm trọng tâm phát triển.

Mọi sự so sánh đều là khập khiễng, nhưng thứ mà thị trường nhìn vào ngay lúc này rõ ràng là lợi nhuận và sự thật là người dẫn đầu đã không còn gọi tên MB. Dù rằng MB cũng đang có những lợi thế về khách hàng chuyên biệt, có trong tay một công ty tài chính đầy tiềm năng và nhiều những kế hoạch khác, nhưng nếu không có sự bứt tốc đáng kể hơn nữa trong thời gian tới thì vị trí số một không những rất khó có thể giành lại được mà thậm chí các vị trí sau còn bị những ngân hàng "đàn em" như HDBank, ACB, thậm chí là Sacombank bám đuổi không chừng.

Trí Thức Trẻ