Nhờ đâu SHB lãi trước thuế hơn 3.600 tỷ trong quý I?

Dù tích cực trích lập dự phòng rủi ro, SHB vẫn có được mức tăng trưởng lợi nhuận trước thuế hơn 12% trong quý I.

Ngân hàng TMCP Sài Gòn – Hà Nội (SHB) vừa công bố cáo tài chính quý I với lợi nhuận trước thuế đạt 3.620 tỷ đồng, tăng hơn 12% so với cùng kỳ năm trước.

Năm 2023, SHB có 2 phương án kinh doanh tương ứng với 2 hai kịch bản hạn mức tăng trưởng tín dụng. Trong đó, cả 2 phương án của SHB đều đặt mục tiêu lợi nhuận vượt 10.000 tỷ.

Với kết quả đạt được trong quý I, SHB đã thực hiện được khoảng 35% kế hoạch lợi nhuận cả năm theo kế hoạch đã được Đại hội đồng cổ đông giao, một tỷ lệ lấp đầy khả quan trong bối cảnh nền kinh tế trong nước vẫn vẫn còn nhiều khó khăn.

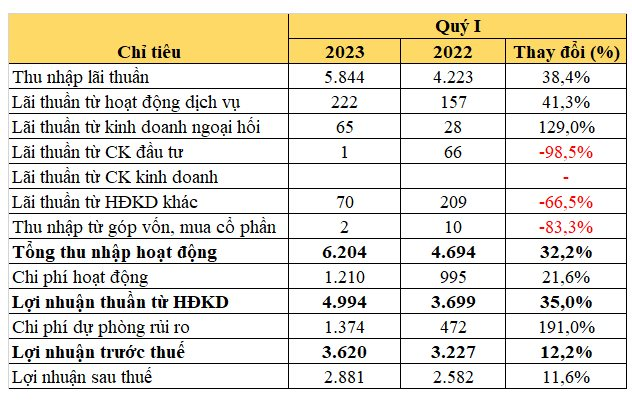

Đi sâu vào từng mảng kinh doanh, nguồn thu chính của ngân hàng là thu nhập lãi thuần tăng trưởng 38,4% so với cùng kỳ năm trước, mang về cho SHB 5.844 tỷ đồng.

Hoạt động dịch cũng tăng trưởng ấn tượng với 222 tỷ đồng lãi thuần, cao hơn 41% so với quý I/2022.

Đáng chú ý, lãi thuần từ kinh doanh ngoại hối đạt 65 tỷ đồng, gấp 2,3 lần cùng kỳ năm trước.

Kết quả kinh doanh quý I của SHB

Nhờ sự tăng trưởng mạnh của các mảng kinh doanh chính, tổng thu nhập hoạt động của SHB trong kỳ đạt 6.204 tỷ đồng, tăng 32,2%. Sau khi trừ chi phí, ngân hàng lãi thuần 4.994 tỷ đồng, tăng trưởng 35% so với cùng kỳ năm trước. Qua đó, đưa SHB vào nhóm ngân hàng có tăng trưởng lãi thuần cao nhất hệ thống trong quý I/2023.

Với kết quả trên, dù tích cực trích lập dự phòng rủi ro (gấp gần 3 lần cùng kỳ), SHB vẫn có được mức tăng trưởng lợi nhuận trước thuế hơn 12%. Kết quả này là đáng khích lệ trong bối cảnh tăng trưởng lợi nhuận của ngành ngân hàng đã chậm lại rõ rệt trong quý I, thậm chí có nhiều nhà băng tăng trưởng âm.

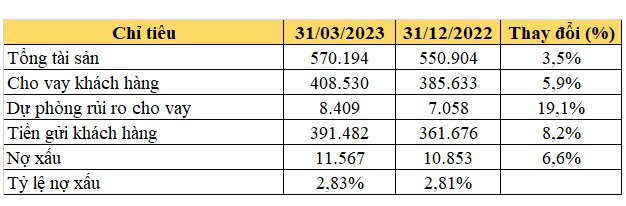

Tính đến cuối quý I/2023, tổng tài sản của SHB đạt 570.194 tỷ đồng, tăng 3,5% so với cuối năm trước. Trong đó, dư nợ cho vay khách hàng tăng 5,9%, đạt 408.530 tỷ đồng. Tiền gửi khách hàng tăng 8,2%, cao hơn nhiều mức tăng trưởng chung của toàn hệ thống.

Trong bối cảnh nợ xấu toàn ngành có xu hướng tăng nhanh, SHB vẫn duy trì được tỷ lệ nợ xấu nội bảng trên dư nợ cho vay tương đương cuối năm 2022.

Các chỉ tiêu tài sản của SHB

Liên quan đến hoạt động kinh doanh của SHB, ngày 25/4/2023, NHNN đã chính thức chấp thuận chuyển đổi hình thức pháp lý, đồng thời cấp Giấy phép thành lập và hoạt động mới cho Công ty Tài chính Trách nhiệm hữu hạn Ngân hàng TMCP Sài Gòn - Hà Nội (SHB Finance).

Đây là một trong những bước cuối cùng trong lộ trình chuyển nhượng vốn điều lệ của SHB tại SHB Finance cho Krungsri - thành viên chiến lược thuộc Tập đoàn MUFG (Nhật Bản).

Theo thỏa thuận ký đầu tháng 8/2021, SHB sẽ chuyển nhượng 50% vốn điều lệ của SHB Finance cho Krungsri và sẽ tiếp tục chuyển nhượng 50% vốn còn lại sau 3 năm. Lễ chuyển nhượng 50% vốn điều lệ đợt đầu tiên dự kiến tổ chức trong tháng 5/2023.

Ông Đỗ Quang Vinh - Phó Chủ tịch HĐQT kiêm Phó Tổng Giám đốc SHB chia sẻ, việc chuyển nhượng vốn cho Ngân hàng Krungsri sẽ mang lại nguồn thặng dư đáng kể cho cổ đông SHB, tạo thêm nguồn lực để Ngân hàng tiếp tục tăng cường năng lực tài chính và các yếu tố nền tảng, qua đó thúc đẩy hoạt động kinh doanh ở các phân khúc trọng tâm, đặc biệt đẩy mạnh đầu tư hơn nữa cho quá trình chuyển đổi số… Nguồn thặng dư từ thương vụ cũng giúp SHB tăng cường bộ đệm vốn, một trong những cơ sở để đẩy nhanh lộ trình triển khai Basel III và áp dụng chuẩn mực báo cáo tài chính quốc tế (IFRS) trong năm 2023.

Trong năm 2023, ban lãnh đạo SHB cho biết ngân hàng sẽ tiếp tục bám sát 4 trụ cột có tính định hướng cho chiến lược chuyển đổi mạnh mẽ và toàn diện giai đoạn 2022-2027, gồm: Đổi mới thể chế và cơ chế; Lấy khách hàng và thị trường làm trung tâm; Con người là chủ thể; Nền tảng công nghệ thông tin hiện đại và chuyển đổi số.

Nhịp sống thị trường

- Các ngân hàng có hơn 91 nghìn tỷ đồng nợ có khả năng mất vốn

- Những ngân hàng nào có tiền gửi ngoại tệ nhiều nhất?

- Vì sao lãi suất giảm nhưng tiền vẫn ồ ạt đổ vào hệ thống ngân hàng?

- Ngân hàng nào dẫn đầu về hiệu suất sinh lời trên vốn chủ?

- Toàn cảnh ngành ngân hàng quý II: NIM mỏng hơn, nợ xấu tăng mạnh tại nhóm tư nhân