Toàn cảnh ngành ngân hàng quý II: NIM mỏng hơn, nợ xấu tăng mạnh tại nhóm tư nhân

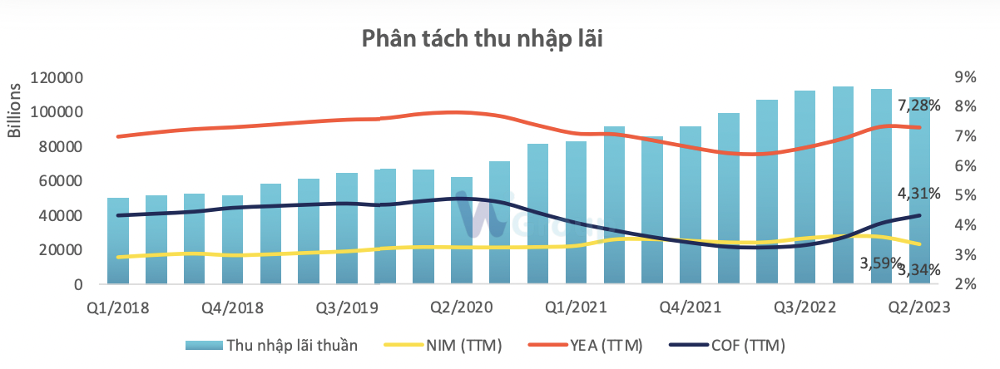

Theo WiGroup, thu nhập lãi thuần của ngành ngân hàng tiếp tục xu hướng giảm trong quý II do NIM mỏng đi và tăng trưởng tín dụng thấp. Đồng thời, tỷ lệ nợ xấu tăng mạnh bởi ảnh hưởng từ sự gia tăng của nợ nhóm 2 trong quý I.

- 12-08-2023Toàn cảnh tiền gửi CASA tại 28 ngân hàng 6 tháng đầu năm

- 12-08-2023Top 10 ngân hàng có CIR thấp nhất và cải thiện nhiều nhất 6 tháng đầu năm 2023

- 10-08-2023Top 10 ngân hàng cho vay nhiều nhất quý II và 6 tháng đầu năm 2023

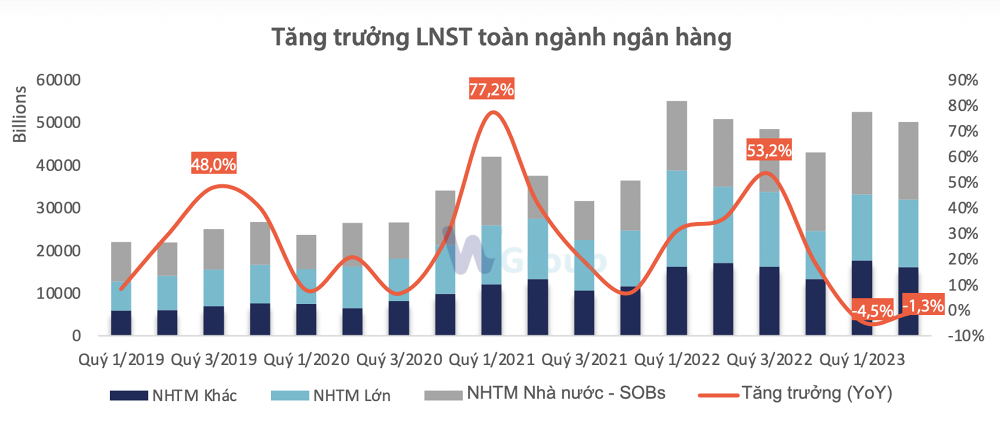

Tốc độ sụt giảm lợi nhuận đã hạ nhiệt trong quý II

Theo số liệu thống kê từ WiGroup, lợi nhuận sau thuế quý II của các ngân hàng trên sàn chứng khoán đạt 50.134 tỷ đồng, giảm 1,3% so với cùng kỳ nhưng tốc độ sụt giảm lợi nhuận đã hạ nhiệt so với quý trước đó (4,5%).

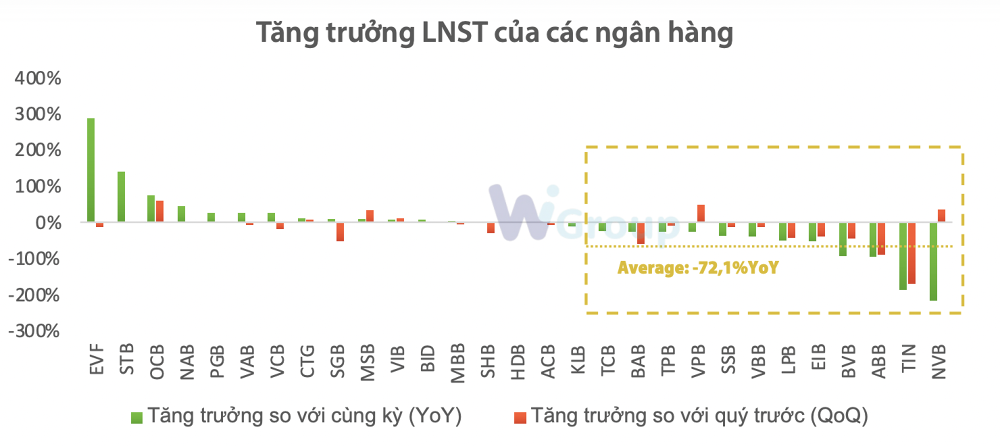

Sự sụt giảm lợi nhuận chủ yếu đến từ các ngân hàng thương mại (NHTM) khác như NCB, ABBank,…(giảm trung bình 72,1% so với cùng kỳ năm trước). Trong khi nhóm NHTM nhà nước và NHTM lớn có lợi nhuận biến động không lớn (giảm trung bình 0,5% so với cùng kỳ năm trước).

Theo Wigroup, điều này cho thấy, thực tế hoạt động kinh doanh của các ngân hàng đã kém đi trong bối cảnh tín dụng tăng trưởng thấp khi nguồn cung cho vay thắt chặt đối với lĩnh vực bất động sản và cầu tín dụng thấp ở nhóm doanh nghiệp xuất khấu do thiếu đơn hàng.

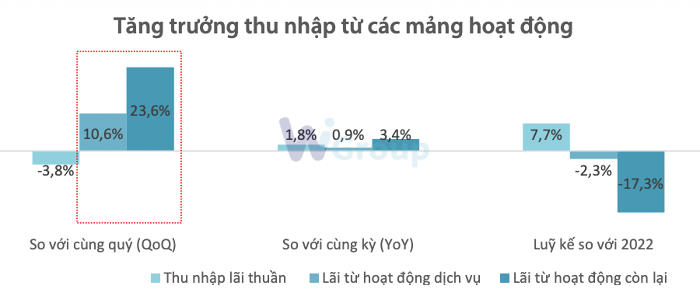

Thu nhập ngoài lãi cứu cánh lợi nhuận ngân hàng

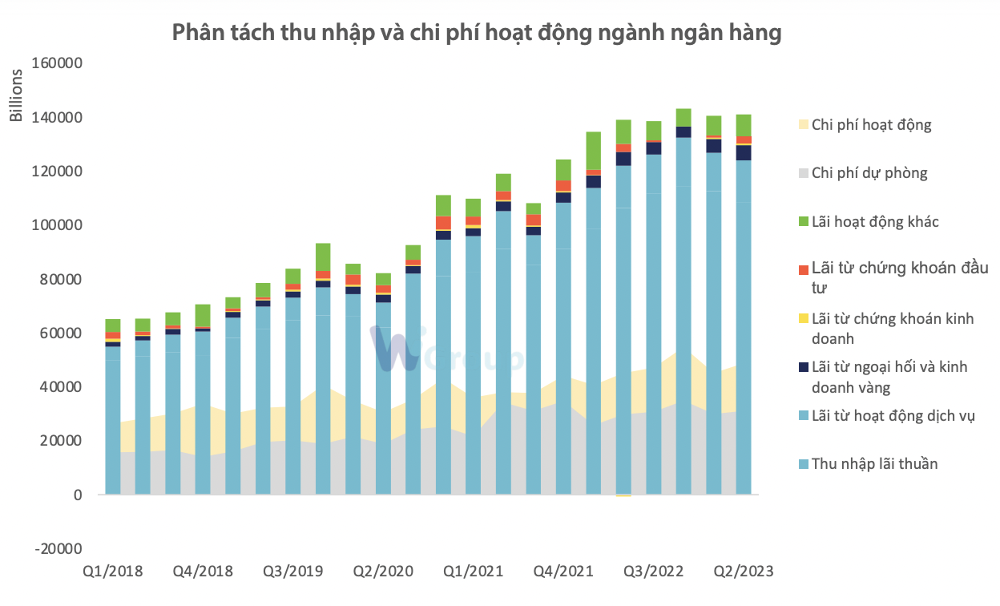

Phân tách thu nhập ngành ngân hàng quý II/2023 cho thấy, thu nhập từ hoạt động cho vay đã đạt đỉnh trong quý IV/2022 và giảm 3,8% so với cùng kỳ năm trước. Nhưng bù lại thu nhập từ các mảng khác như hoạt động dịch vụ và hoạt động khác tăng trưởng, tăng trung bình 17,1% so với cùng kỳ năm trước.

Ngoài ra, chi phí dự phòng và chi phí hoạt động đã giảm gần 6,42% so với cùng kỳ đã góp phần kìm hãm đà giảm lợi nhuận sau thuế toàn ngành.

NIM mỏng hơn trong quý II và chưa thể sớm hồi phục

Đi sâu vào thu nhập lãi thuần, NIM toàn ngành sụt giảm từ mức 3,59% trong quý I/2023 xuống còn 3,43% trong quý II/2023 do tỷ lệ lợi tức trên tài sản sinh lãi (YEA) giảm trong khi chi phí vốn huy động (COF) tăng.

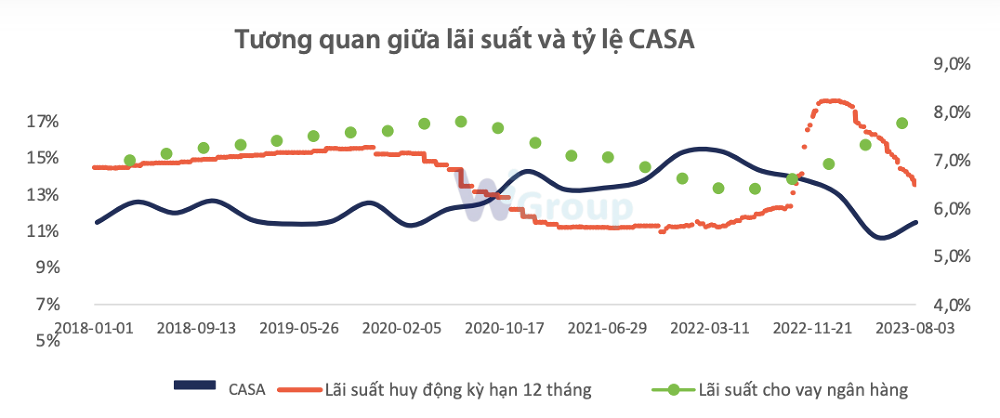

Theo WiGroup, mặc dù, lãi suất huy động trong quý I bắt đầu giảm nhưng vẫn chưa phản ánh vào chi phí hoạt động (COF) của ngân hàng do độ trễ của kỳ hạn.

Cùng với đó là tỷ lệ CASA tiếp tục duy trì ở mức thấp trong bối cảnh lãi suất huy động sụt giảm, khách hàng có xu hướng tối ưu dòng vốn bằng cách tìm đến kênh có mức sinh lời cao hơn. Hai yếu tố này đã khiến thu nhập lãi thuần toàn ngành sụt giảm.

WiGroup cho rằng, NIM toàn ngành ngân hàng vẫn chưa thể phục hồi ngay trong hai quý cuối năm. Nguyên nhân là do lãi suất cho vay duy trì ở mức cao tại kênh có rủi ro cao như BĐS nhưng tín dụng không chảy vào thị trường này, đồng thời áp nguồn vốn giá rẻ sụt giảm trong bối cảnh lãi suất huy động giảm.

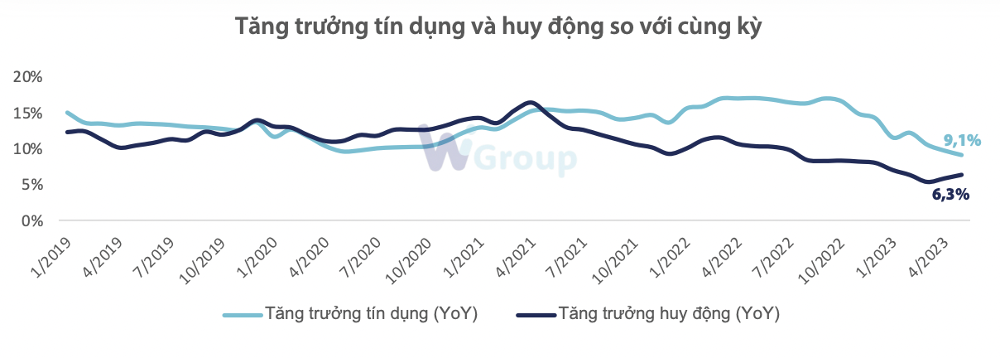

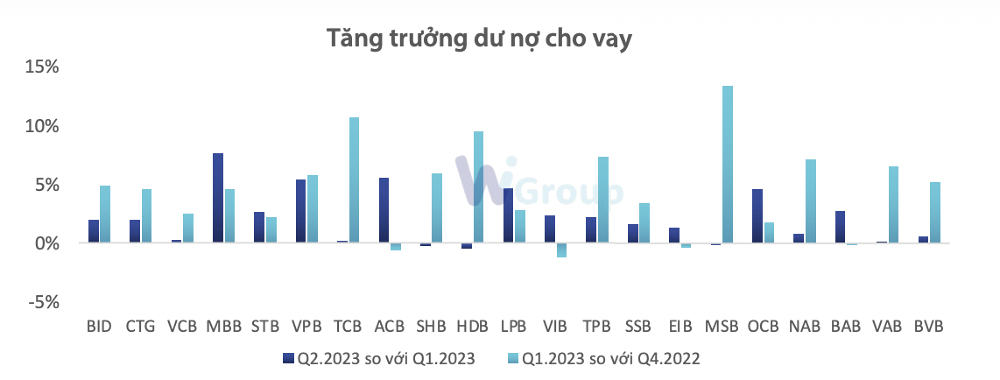

Các ngân hàng thiên về bán lẻ có lợi thế tăng trưởng tín dụng

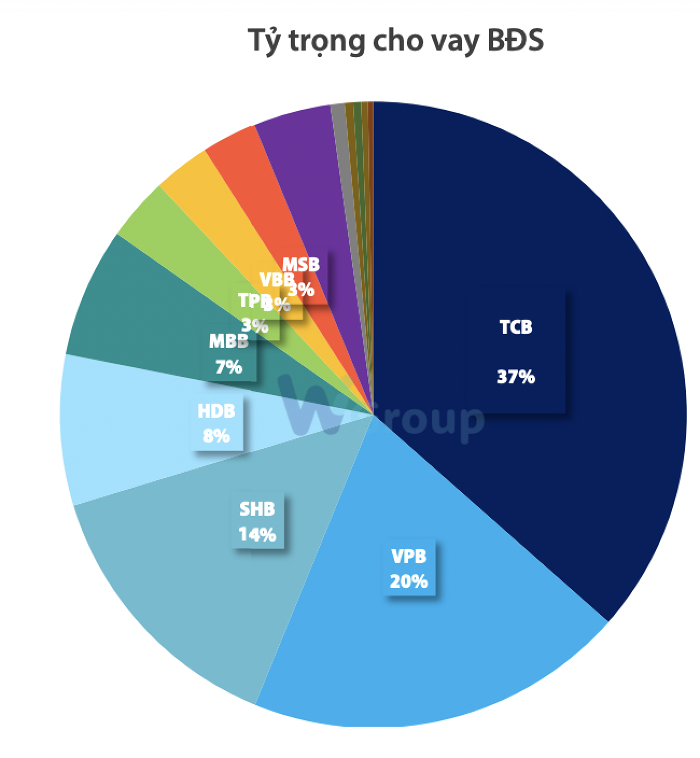

Cuối quý II, tăng trưởng tín dụng nhóm các tổ chức tín dụng khảo sát chỉ đạt 9,1% so với cùng kỳ, đây là mức tăng thấp nhất kể từ giai đoạn năm 2012. Những ngân hàng có tỷ lệ cho vay BĐS cao như Techcombank có tốc độ tăng trưởng đã chậm lại trong quý này, cho thấy thị trường BĐS tiếp tục gặp khó khăn.

Trái lại, những ngân hàng có tỷ lệ cho vay bán lẻ cao như ACB, VIB, OCB,... đạt mức tăng trưởng tín dụng ấn tượng (cho thấy dấu hiệu phục hồi nhẹ từ mảng bán lẻ).

"Những ngân hàng có tỷ lệ cho vay bán lẻ cao sẽ tiếp tục hưởng lợi khi Việt Nam đang dần bước vào giai đoạn phục hồi. Ngược lại, những ngân hàng có tăng trưởng cho vay chủ yếu đến từ BĐS sẽ tiếp tục gặp khó do chính sách siết tín dụng sẽ giới hạn khả năng tiếp cận vốn của doanh nghiệp", WiGroup dự báo.

Nguồn:

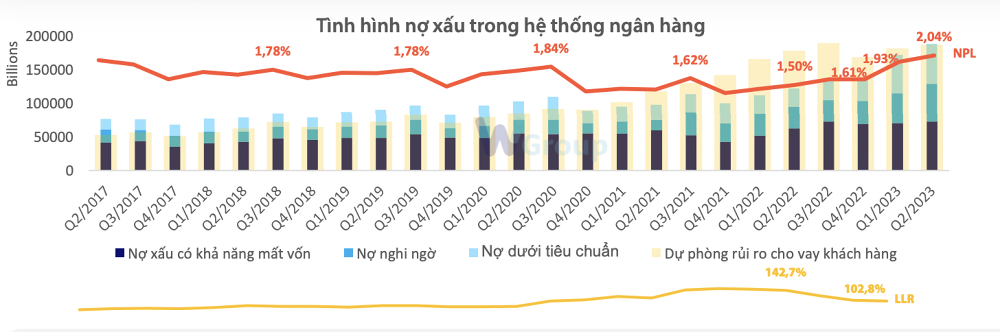

Áp lực nợ xấu tăng cao

Theo dữ liệu của WiGroup, tỷ lệ nợ xấu nội bảng (NPL) của toàn ngành đã tăng mạnh trong quý II đạt mức 2,04% (tăng 36% so với cùng kỳ năm trước). Nguyên nhân là do ảnh hưởng bởi sự gia tăng của nợ nhóm 2 trong quý trước (tăng 27% so với cùng kỳ) đã phản ánh lên tỷ lệ nợ xấu trong quý này.

Tỷ lệ nợ xấu tăng chủ yếu đến từ khối NHTM lớn và NHTM khác, trong khi khối NHTM Nhà nước tăng trưởng nợ xấu không cao.

Nhóm phân tích dự báo, áp lực nợ xấu của ngân hàng trong hai quý cuối năm vẫn sẽ tăng cao do bộ đệm dự phòng của ngân hàng đã mỏng đi trong quý này, đạt mức 102,8% và thị trường BĐS gặp khó về thanh khoản.

Tính đến cuối quý II, dư nợ tín dụng của thị trường BĐS đạt 411.659 tỷ đồng (tăng trưởng hơn 23% so với cùng quý). Đây là mức dư nợ cao nhất trong 5 năm trở lại và tăng trưởng tín dụng tại lĩnh vực này cũng cao hơn so với các lĩnh vực khác.

"Do đó, sự suy yếu của thị trường này sẽ gây ra áp lực lên chất lượng tài sản của các ngân hàng có tỷ trọng cho vay BĐS cao như Techcombank, VPBank, SHB,…", WiGroup nhận định.

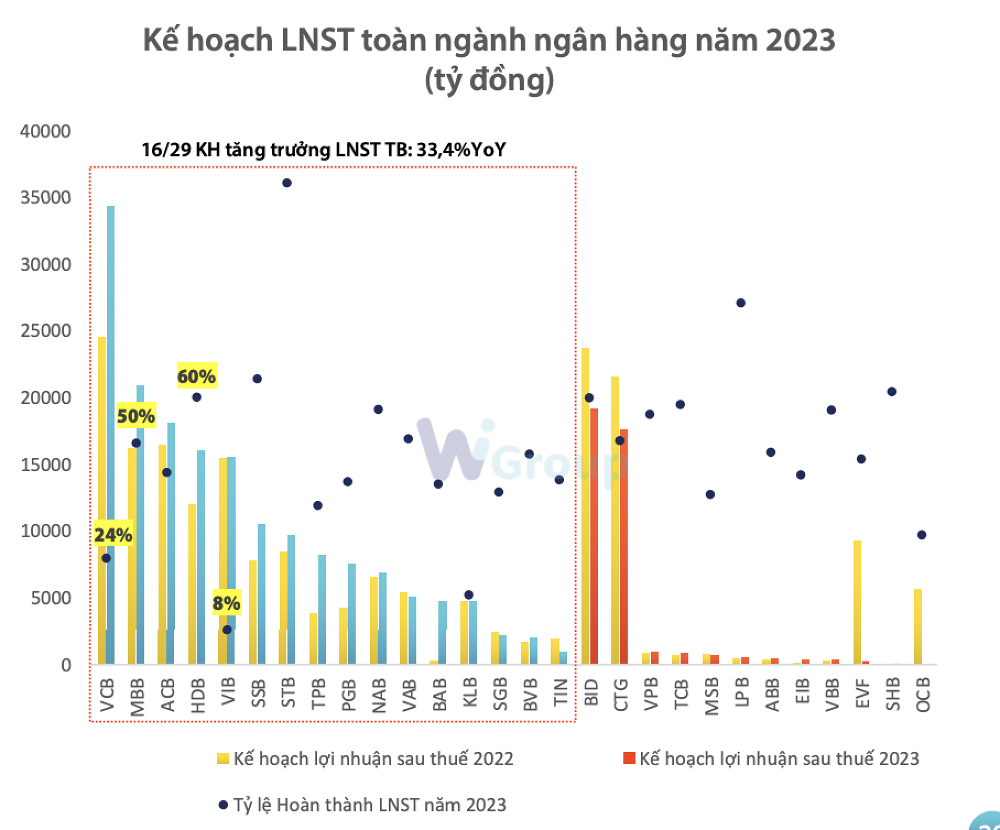

Định giá ngành ngân hàng không còn quá hấp dẫn

Theo dữ liệu của Wigroupcó 16/29 ngân hàng đặt mục tiêu lợi nhuận sau thuế tăng trưởng trung bình 33,4% so với cùng kỳ năm trước nhưng khả năng hoàn thành kế hoạch cả năm 2023 vẫn đang ở mức thấp. Trong đó, Vietcombank, đầu tàu động lực tăng trưởng lợi nhuận chính cho toàn ngành chỉ mới đạt 24% kế hoạch.

Nguồn:

WiGroup cho biết P/B hiện tại của ngành đang quanh mức 1,64 lần, khá gần với mức trung bình toàn ngành trong 10 năm trở lại là 1,79 lần.

"Mức định giá hiện tại của nhóm ngành không quá hấp dẫn trong bối cảnh nền kinh tế còn nhiều khó khăn và nguy cơ nợ xấu tiềm ẩn tại một số ngân hàng", WiGroup đánh giá.

Nhịp sống Thị trường