PCC1 (PC1): Gánh nặng chi phí giá vốn và chi phí lãi vay, LNST 9 tháng giảm 26%, về mức 318 tỷ đồng

Trong đó LNST riêng quý 3/2019 của PCC1 đạt gần 83 tỷ đồng, giảm 40% so với cùng kỳ.

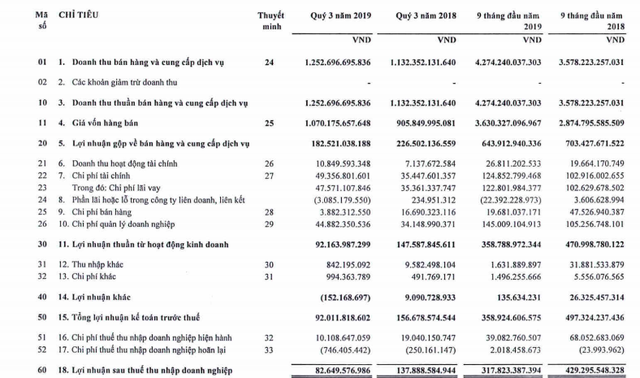

CTCP Xây lắp điện 1 (PCC1 – mã chứng khoán PC1) công bố BCTC hợp nhất quý 3/2019 với doanh thu thuần đạt 1.252,7 tỷ đồng, tăng 10,6% so với cùng kỳ, trong khi chi phí giá vốn tăng đến 18,1% nên lợi nhuận gộp từ bán hàng và cung cấp dịch vụ giảm 19,4%, xuống còn 182,5 tỷ đồng.

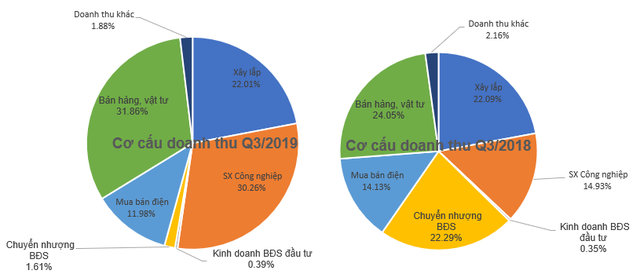

Trong cơ cấu doanh thu của công ty, doanh thu từ hoạt động SX công nghiệp đạt 379 tỷ đồng, gấp 2,2 lần cùng kỳ và đóng góp khoảng 30% tổng doanh thu. Doanh thu bán vật tư, hàng hóa đạt 399 tỷ đồng, cũng tăng khoảng 47% so với cùng kỳ và đóng góp khoảng 32% tổng doanh thu. Mảng chuyển nhượng bất động sản chững lại, chỉ đạt hơn 20 tỷ đồng doanh thu, trong khi cùng kỳ đạt hơn 252 tỷ đồng chủ yếu do doanh thu từ chuyển nhượng BĐS dự án Mỹ Đình Plaza giảm.

Đây cũng chính là nguyên nhân chính khiến lợi nhuận quý 3 của công ty giảm mạnh, do tỷ trọng đóng góp lợi nhuận của mảng chuyển nhượng bất động sản là lớn nhất trong tất cả các mảng kinh doanh của công ty.

Trong quý, doanh thu tài chính tăng 3,7 tỷ đồng so với cùng kỳ, đạt 10,8 tỷ đồng, còn chi phí tài chính – mà chủ yếu là chi phí lãi vay – cũng tăng gần 14 tỷ đồng, ên 49,3 tỷ đồng. Tính đến cuối quý 3, khoản vay nợ thuê tài chính ngắn hạn bất ngờ tăng hơn 1.000 tỷ đồng, lên 1.458 tỷ đồng, và vay nợ thuê tài chính dài hạn cũng tăng gần 430 tỷ đồng, lên 1.981 tỷ đồng.

Kết quả, quý 3 PCC1 còn lãi sau thuế đạt 82,6 tỷ đồng, giảm đến 40% so với lợi nhuận đạt được quý 3 năm ngoái, trong đó lợi nhuận sau thuế thuộc về cổ đông công ty mẹ đạt 77,5 tỷ đồng.

Lũy kế 9 tháng đầu năm 2019 doanh thu thuần đạt 4.274 tỷ đồng, tăng 19,5% so với cùng kỳ. Tuy nhiên do chi phí giá vốn cao, cộng thêm gánh nặng lãi vay, đồng thời các công ty liên doanh liên kết còn mang về khoản lỗ hơn 22 tỷ đồng, dẫn đến lợi nhuận sau thuế còn 317,8 tỷ đồng, giảm 26% so với lợi nhuận đạt được 9 tháng đầu năm 2018 và đã hoàn thành 75% chỉ tiêu lợi nhuận được giao cho cả năm.

Lượng hàng tồn kho đến cuối kỳ tăng gấp đôi, đạt 1.610 tỷ đồng – chủ yếu tăng giá trị tồn kho chi phí sản xuất kinh doanh dở dang – mà cụ thể là tăng giá trị đầu tư vào các dự án thủy điện Mông Ân và Thủy điện bảo Lạc B,thủy điện Sông Nhiệm 4.

Tổng tài sản cũng tăng gần 1.700 tỷ đồng, lên 8.290 tỷ đồng, trong khi đó nợ phải trả cũng tăng khoảng 930 tỷ đồng, lên 2.670 tỷ đồng.

Xem thêm BCTC quý 3/2019

Nhịp sống kinh tế

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>- HANCorp báo lãi lao dốc, 9 tháng mới hoàn thành được 9% kế hoạch năm

- Bức tranh ngành dệt may quý 3: Ngành sợi gặp khó, vẫn còn nhiều doanh nghiệp có lợi nhuận tăng trưởng

- Bức tranh ngành cao su quý 3: Lợi nhuận tăng trưởng nhờ ảnh hưởng từ tình hình chung trên thế giới

- Bức tranh ngành thủy sản quý 3/2019: Lợi nhuận các doanh nghiệp lớn lao dốc trước hàng loạt khó khăn

- Doanh nghiệp ngành thép thua lỗ, kết quả kinh doanh giảm sút