SGI Capital: Lãi suất tiền gửi có thể hạ thêm, thanh khoản thị trường chứng khoán sẽ tiếp tục tăng

Theo SGI Capital, thanh khoản sẽ duy trì ở mặt bằng mới và có thể tiếp tục cải thiện do tiền nhàn rỗi phân bổ vào thị trường chứng khoán khi lãi suất tiền gửi đã hạ trung bình 2-3% và có thể hạ thêm do tín dụng yếu.

- 08-06-2023Góc nhìn CTCK: Kiểm định lại vùng hỗ trợ 1.090 điểm, ưu tiên hạ tỷ trọng cổ phiếu

- 08-06-2023Tự doanh CTCK bất ngờ mua ròng mạnh tay hơn 500 tỷ đồng, tâm điểm gom cổ phiếu NVL

Trong báo cáo nhận định thị trường tháng 5, SGI Capital cho rằng nền kinh tế vĩ mô Việt Nam vẫn đang trong giai đoạn yếu khi tín dụng tăng trưởng thấp, PMI dưới 50 tại 6 trong 7 tháng gần nhất, ghi nhận chuỗi suy yếu mạnh nhất kể từ 2012.

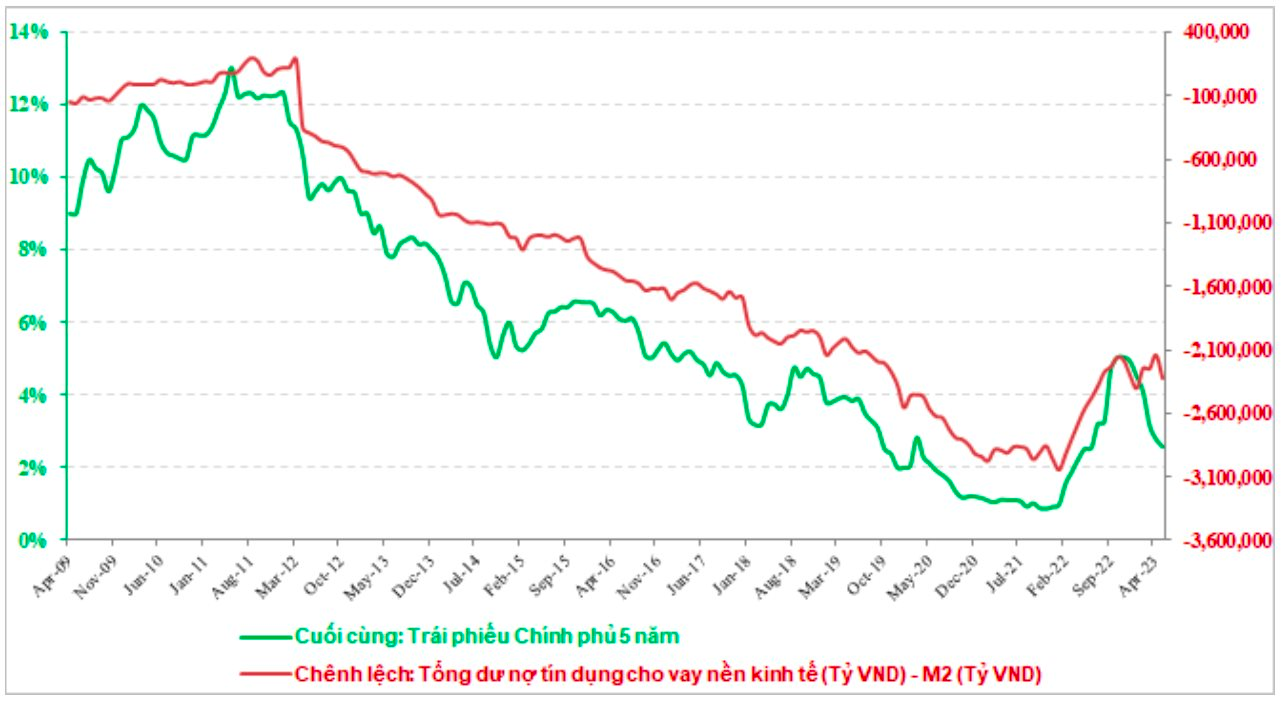

Theo SGI Capital, lãi suất sẽ có xu hướng giảm và trong điều kiện nền kinh tế có dòng tiền “inflow” mạnh từ xuất khẩu, thanh khoản hệ thống ngân hàng sẽ được cải thiện, kéo hạ lợi tức trái phiếu xuống, và qua đó “rerate up” cho thị trường chứng khoán. Chênh lệch tín dụng và M2 phản ánh sự dồi dào của thanh khoản hệ thống tài chính, có quan hệ chặt chẽ với lợi tức trái phiếu và lãi suất.

Nguồn: SGI Capital

SGI Capital cho rằng thanh khoản của thị trường chứng khoán sẽ duy trì ở mặt bằng mới và có thể tiếp tục cải thiện do tiền nhàn rỗi phân bổ vào thị trường khi lãi suất tiền gửi đã hạ trung bình 2-3% và có thể hạ thêm do tín dụng yếu.

Nỗ lực của Chính phủ để thúc đẩy tăng trưởng kinh tế sẽ tiếp tục trong giai đoạn tới khi tăng trưởng kinh tế vẫn đang thấp hơn nhiều so với chỉ tiêu của Quốc hội. Điều này sẽ liên tục củng cố sự tự tin dòng tiền mới đổ vào thị trường chứng khoán và do đó sẽ giúp thanh khoản dâng theo.

Trong khi đó, dư nợ margin của các công ty chứng khoán bắt đầu tăng nhanh hơn chỉ số dù chưa tới mức cảnh báo. Theo SGI Capital, tỷ lệ margin có thể sẽ tăng khi dòng tiền mới tự tin về xu hướng lãi suất giảm.

Ngược lại, các dòng tiền bán ra rút khỏi thị trường đến từ nhà đầu tư nước ngoài, nội bộ và phát hành mới. Trong tháng5, khối ngoại đã bán ròng hơn 3.100 tỷ đồng cổ phiếu và hơn 1.400 tỷ giá trị trái phiếu.

Tác động từ bên ngoài

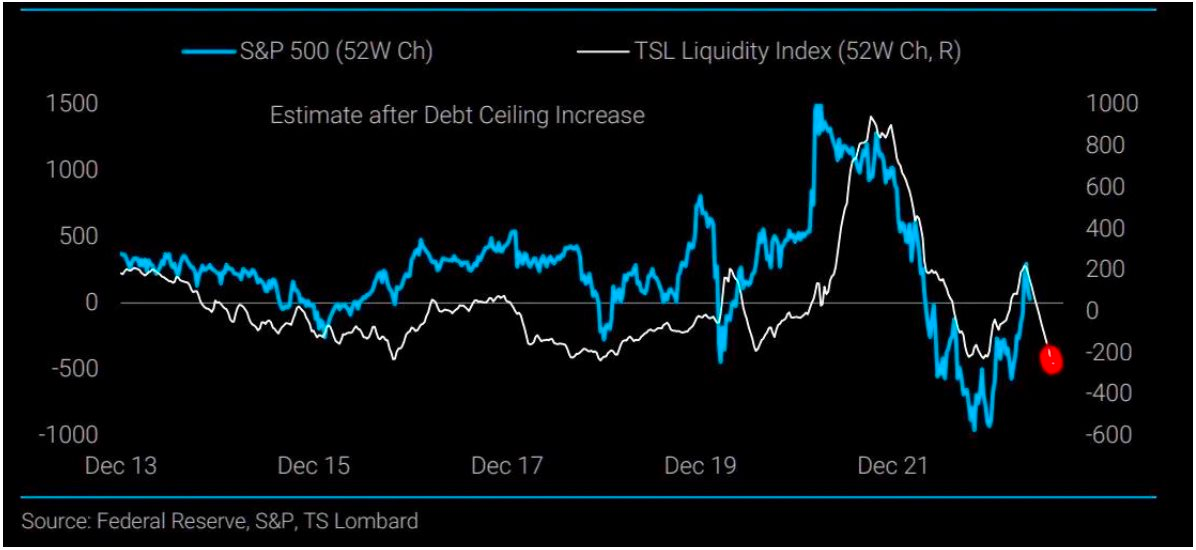

Theo SGI Capital, trở lực cho đà tăng của thị trường chứng khoán Việt Nam đến từ việc thị trường tài chính thế giới có thể bước vào giai đoạn điều chỉnh. Sau khi được nới trần nợ công, việc phát hành ồ ạt của Chính phủ Mỹ sẽ hút dòng vốn ngắn hạn của thế giới về Mỹ do lãi suất ngắn hạn đang cao. Việc này cũng sẽ tạo sức ép cho tỷ giá của các thị trường mới nổi tuy nhiên các nước xuất siêu mạnh như Việt Nam áp lực có thể sẽ ít hơn.

Quốc hội Mỹ đã thông qua nâng trần nợ công và sẽ kích hoạt một lượng lớn trái phiếu chính phủ Mỹ được phát hành trong thời gian tới, ước tính sẽ khoảng hơn 400 tỷ USD trong tháng 6/2023 và khoảng hơn 1.000 tỷ USD trong quý 3. Đây sẽ là giai đoạn phát hành mạnh nhất do phần lớn việc phát hành cần được thực hiện trước 30/9 - thời điểm kết thúc của năm tài chính của chính phủ Mỹ. Chứng khoán Mỹ, thị trường tiền ảo thường đi rất sát với thanh khoản hệ thống ngân hàng.

Nguồn: SGI Capital

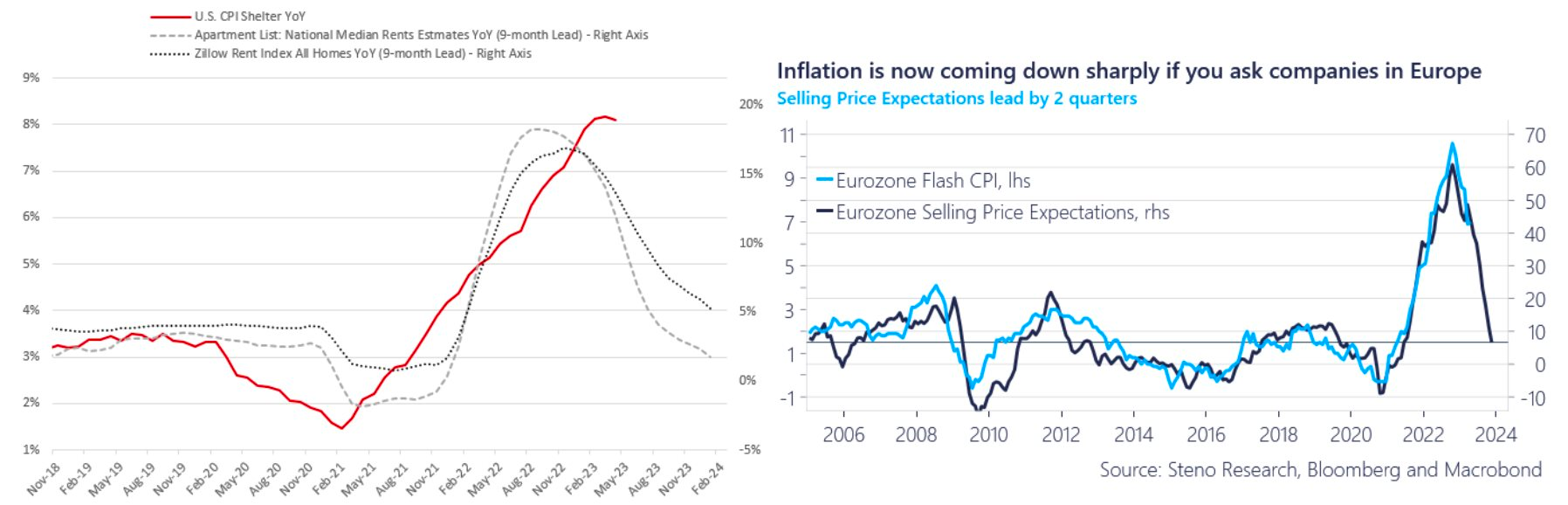

Điểm tích cực trong thời gian tới sẽ là lạm phát Mỹ tiếp tục hạ nhiệt khi cấu phần thuê nhà bắt đầu vào pha giảm nhanh trong khi việc làm mở mới vẫn tốt. Thất nghiệp dù tăng nhẹ nhưng vẫn trong vùng rất thấp. Điều này sẽ giúp FED không phải tiếp tục tăng lãi suất trong phần còn lại của năm, góp phần tích cực cho những thị trường emerging markets vốn rất nhạy với lãi suất, USD Index và nguy cơ suy thoái của Mỹ.

Bên cạnh đó, sự suy yếu của kinh tế Trung Quốc mang dáng vẻ cấu trúc khi suy giảm đến từ nhiều ngành. Mặc dù thặng dư thương mại đạt kỷ lục nhờ đẩy mạnh xuất khẩu, cầu tiêu dùng và đầu tư Trung Quốc vẫn suy yếu nhanh do thu nhập người dân giảm sút sau Covid bất chấp Ngân hàng TW bơm tiền mạnh mẽ, các ngân hàng lớn dự kiến sẽ tiếp tục giảm lãi suất.

Cuối cùng, lạm phát của châu Âu được dự báo sẽ hạ nhanh trong những tháng tới sẽ không còn tạo ra áp lực cho Ngân hàng TW Châu Âu phải tăng mạnh lãi suất. Như vậy, thế giới sẽ bước vào một giai đoạn các lãi suất chủ chốt của thế giới không tiếp tục tăng, và do đó, giảm bớt áp lực cho các Ngân hàng TW tại các quốc gia mới nổi chủ động tuỳ theo nguồn lực của mình.

Nguồn: SGI Capital

Nhịp Sống Thị Trường