Thị trường chứng khoán tự tạo đà tăng như thế nào

Các yếu tố kỹ thuật giúp thị trường chứng khoán đi lên nhưng cũng là một nguyên nhân tạo ra các đợt bán tháo.

- 30-06-2020Ngược dòng sinh lời giữa khủng hoảng kinh tế, một AI đang tự dạy mình cách đánh bại cả thị trường chứng khoán

- 23-06-2020Nhóm cổ phiếu chứng khoán khuấy động thị trường, VnIndex giảm hơn 3 điểm cuối phiên

- 18-06-2020Ủy ban Chứng khoán có thể “dập cầu dao” nếu thị trường biến động mạnh gây rủi ro hệ thống

Sự xuất hiện của hàng loạt nhà đầu tư cá nhân với niềm tin thị trường chứng khoán chỉ đi lên là cách lý giải đơn giản nhất cho đợt phục hồi mạnh mẽ của thị trường kể từ tháng 3. Tuy nhiên, một số nhà phân tích cho rằng đợt phục hồi lần này cũng liên quan đến các yếu tố kỹ thuật – dù có khiến tình trạng “thị trường gấu” lúc đầu thêm trầm trọng, sự trỗi dậy của các nhà đầu tư nhạy cảm với biến động và tầm ảnh hưởng ngày càng tăng của các công cụ phái sinh trên thị trường tài chính.

“Vị thế có ảnh hưởng lớn đến quy mô của một đợt bán tháo cũng như đợt tăng của thị trường”, theo Bankim Chadha, giám đốc chiến lược toàn cầu tại Deutsche Bank.

Thị trường từ lâu đã bị ảnh hưởng bởi các yếu tố “mang tính chu kỳ”, góp phần thổi phồng các đỉnh và đáy. Nhà đầu tư thường có xu hướng tháo chạy khi thị trường biến động và ngược lại. Các biến động giờ đây được gắn vào tất cả công cụ quản lý rủi ro. Khi biến động tăng, nhà đầu tư buộc phải từ bỏ vị thế. Khi biến động giảm, họ được "bật đèn xanh" để trở lại thị trường.

Phố Wall vừa có quý tăng tốt nhất kể từ năm 1998 sau khi bị bán tháo hồi tháng 3. Ảnh: Reuters. |

Các chiến lược đầu tư dựa trên sự biến động tăng trưởng nhanh trong vài năm qua. Trong số này có quỹ phòng hộ theo xu hướng, quỹ tương đồng rủi ro phân bổ vốn vào hàng loạt tài sản theo mức độ biến động tương ứng, và các sản phẩm quản lý biến động do công ty bảo hiểm phát hành.

Lợi suất trái phiếu thấp cũng góp phần thúc đẩy sự gia tăng các chiến lược dựa trên sản phẩm phái sinh, nơi nhà đầu tư kiếm thêm thu nhập từ việc bán quyền chọn mua khi thị trường tăng và phòng hộ bằng quyền chọn bán. Bên đối ứng trong các giao dịch này là ngân hàng hoặc nhà đầu tư muốn có lợi nhuận bằng việc mua quyền chọn mua hoặc bán sản phẩm phòng hộ giá xuống.

“Một bài học trong thập kỷ qua là giai đoạn lợi suất thấp kéo dài sẽ tạo ra nhiều tác dụng phụ và hiện tại là một trong những giai đoạn hao tiền tốn của nhất”, Luca Paolini, chiến lược gia tại Pictet Asset Management, nói. “Tài chính kỹ thuật không giúp gì cho kinh tế về dài hạn”.

Khi thị trường đặc biệt biến động, ngân hàng có thể buộc phải phòng hộ rủi ro liên quan đến các sản phẩm phái sinh bằng cách bán cổ phiếu giữa lúc thị trường đang lao dốc. Nhiều nhà phân tích nhận định đợt lao dốc hồi tháng 3 càng trở nên nghiêm trọng bởi các quỹ nhạy cảm với biến động củng cố lại vị thế, bộ phận tư doanh các ngân hàng phòng hộ rủi ro liên quan quyền chọn.

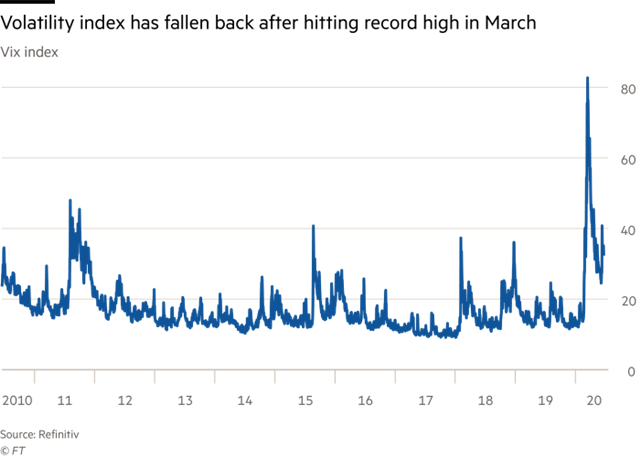

Khi biến động giảm, xu hướng trên đảo chiều – được một số người nhận định có thể là yếu tố góp phần tạo nên sức mạnh và tốc độ của đợt phục hồi trên thị trường. Chỉ số đo biến động CBOE VIX, đôi khi còn gọi là “thước đo sợ hãi” của Phố Wall, giảm từ đỉnh hơn 80 điểm hồi giữa tháng 3 xuống còn khoảng 32 điểm trong cuối tháng 6, nhưng vẫn cao hơn mức trung bình dài hạn khoảng 20 điểm.

Biến động giảm thúc đẩy các quỹ phòng hộ theo xu hướng rời vị thế bán và mua cổ phiếu trở lại, theo các nhà phân tích. Các quỹ tương đồng rủi ro thường hành động chậm hơn nhưng các quỹ quản lý biến động gần đây mua vào tới 20 tỷ USD trong hai tuần đầu tháng 6, đợt tăng phân bổ dài nhất kể từ tháng 10/2019, theo Deutsche Bank.

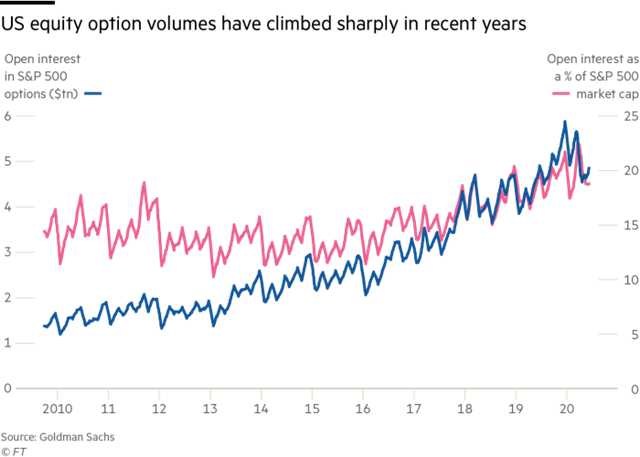

Đợt tăng gần đây trong giao dịch quyền chọn – phần nào nhờ các nhà giao dịch trong ngày – dường như cũng góp phần thúc đẩy thị trường đi lên. Goldman Sachs ước tính với giá trị khoảng 5.000 tỷ USD, hợp đồng quyền chọn mở hiện chiếm khoảng 20% vốn hóa thị trường chung của S&P 500, tăng từ mức 14% giai đoạn 2013 – 2017.

Khoảng 20% số quyền chọn liên quan S&P 500 được giao dịch kể từ tháng 4 có thời điểm đáo hạn chưa đến 24 giờ, tăng từ mức 3 – 5% trong giai đoạn 2011 – 2016, theo Goldman Sachs.

Điều này có thể tác động đến thị trường cổ phiếu thực tế. Các quyền chọn với thời gian đáo hạn cận kề thường nhạy cảm với biến động giá. Ví dụ, khi nhà đầu tư mua quyền chọn mua đáo hạn vào ngày kế tiếp, bên đối ứng có thể buộc phải mua cổ phiếu tương ứng để đề phòng rủi ro giá tăng về gần mức giá thực hiện.

Không phải ai cũng tin rằng các yếu tố kỹ thuật như vậy lại có vai trò lớn trong đợt hồi sinh thần tốc của thị trường kể từ tháng 3. Một nhà quản lý quỹ phòng hộ tập trung vào biến động nhấn mạnh rằng ảnh hưởng từ những yếu tố này thường lớn hơn khi thị trường lao dốc.

Tuy nhiên, ông Chadha chỉ ra rằng thanh khoản thị trường chứng khoán, thể hiện các tài sản có thể mua bán dễ dàng thế nào, vẫn khá thấp, do đó, dù mức độ rủi ro với chứng khoán tăng nhẹ, tác động lên giá vẫn có thể đáng kể.

Do nhiều chiến lược nhạy cảm với biến động chỉ gây sức ép nhỏ lên chứng khoán, ông dự báo đà tăng thị trường còn tiếp tục.

“Rủi ro ở đây là sự phục hồi có thể mạnh hơn nhiều so với kỳ vọng của mọi người”, ông nói.

Người đồng hành