Trần lãi suất tiền gửi kỳ hạn dưới 6 tháng có thể về 4% vào cuối năm

Các chuyên gia từ Techcombank dự báo trong thời gian tới cung tiền sẽ vẫn tăng lên, mặt bằng lãi suất tiếp tục giảm xuống. Tỷ giá kỳ vọng sẽ quanh vùng 1% so với hiện nay, tức là có thể chạm mốc 24.000 đồng/USD rồi sau đó sẽ có xu hướng ổn định hơn vào cuối năm 2023.

- 12-07-2023USD chạm đáy 8 tuần, bảng Anh cao nhất 15 tháng, franc Thụy Sỹ cao nhất 2,5 năm, vàng tăng phiên thứ 3 liên tiếp

- 06-07-2023Áp lực tỷ giá vẫn đang cao, chưa cần thiết vội hạ tiếp lãi suất điều hành?

- 06-07-2023Chuyên gia: Cần cẩn trọng với hiện tượng đầu cơ USD khi tỷ giá "nóng" trở lại

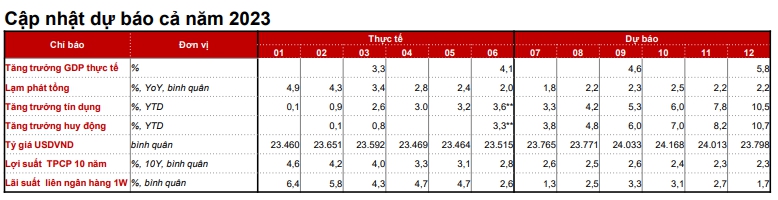

Theo báo cáo Kinh tế vĩ mô và thị trường tài chính tháng 7/2023 của Bộ phận phân tích kinh tế và thị trường tài chính Ngân hàng TMCP Kỹ Thương (Techcombank), lĩnh vực công nghiệp chưa thể phục hồi nhanh, trong khi nông nghiệp và dịch vụ không thể tăng trưởng đột biến để bù đắp cho sự sụt giảm của ngành công nghiệp trong suốt giai đoạn khó khăn vừa qua. Do đó, việc đạt được mục tiêu tăng trưởng GDP 6,5% theo kế hoạch của Chính phủ không phải là điều dễ dàng. Nhóm phân tích dự báo GDP năm nay khả thi sẽ quanh mức 4,5%.

Mặc dù tình hình sản xuất kinh doanh còn nhiều khó khăn, tăng trưởng có thể không đạt kế hoạch, song nhóm phân tích cho biết Chính phủ vẫn đang rất nỗ lực triển khai các giải pháp hỗ trợ tài khóa và tiền tệ để có thể tiến gần hơn tới mục tiêu tăng trưởng GDP.

Để thúc đẩy tổng cầu của nền kinh tế, Chính phủ đang đẩy mạnh giải ngân nguồn vốn đầu tư công. Tổng nguồn vốn cần phải giải ngân trong năm 2023 lên tới 707 nghìn tỷ đồng, tăng 22% so với con số kế hoạch của năm 2022 nhưng nguồn vốn đã giải ngân được trong 6 tháng của năm 2023 đã tăng 26% so với cùng kỳ của năm 2022. Với hàng loạt các dự án hạ tầng quy mô lớn đang được triển khai xây dựng như hệ thống đường cao tốc, đường vành đai 3 của Tp.Hồ Chí Minh, vành đai 4 của Hà Nội, v.v. sẽ thúc đẩy doanh số tiêu thụ sản phẩm của nhiều doanh nghiệp trong lĩnh vực sản xuất vật liệu xây dựng như sắt thép, xi măng, v.v

Để cải thiện hay thúc đẩy phía cung của nền kinh tế thì Chính phủ có thể sử dụng công cụ lãi suất trong chính sách tiền tệ. Số liệu của Ngân hàng Nhà nước (NHNN) cho thấy tính đến ngày 27-6, tín dụng của toàn hệ thống chỉ tăng 4,03% so với đầu năm 2023, thấp hơn nhiều so với con số khoảng 9% của cùng kỳ năm 2022. Đây là mức tăng trưởng thấp so với cùng kỳ của nhiều năm gần đây mặc dù NHNN đã có 4 lần hạ lãi suất điều hành trong quý 2 vừa qua.

Không giống với diễn biến của nhiều nước trên thế giới, lạm phát của Việt Nam trong tháng 6 chỉ tăng 2% so với tháng 6 của năm 2022. Theo dự báo của Bộ phận phân tích thuộc Techcombank thì chỉ số giá CPI sẽ tiếp tục ổn định ở vùng thấp trong các tháng còn lại của năm 2023. CPI bình quân cả năm 2023 sẽ chỉ quanh mức 2,75%, thấp hơn rất nhiều so với mục tiêu kiểm soát dưới 4,5% mà Quốc hội giao cho Chính phủ từ đầu năm.

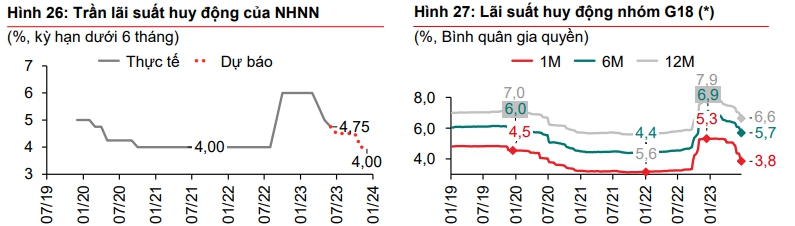

Trong bối cảnh nền kinh tế đang đối mặt với nhiều khó khăn và lạm phát thấp, lãi suất điều hành và tiền gửi sẽ tiếp tục được hạ xuống. Nhóm phân tích dự báo trần lãi suất huy động kỳ hạn dưới 6 tháng có thể giảm xuống mức 4% vào cuối năm 2023, tương đương với thời điểm đại dịch COVID-19. Mặt khác, từ đầu năm 2023 đến nay, lãi suất huy động kỳ hạn 6 tháng của nhóm G18 (bao gồm 4 Ngân hàng Thương mại Nhà nước và 14 Ngân hàng Thương mại Cổ phần hàng đầu) đã giảm 123 điểm cơ bản và dự báo lãi suất này sẽ giảm thêm trong thời gian tới.

Trong bối cảnh tín dụng tăng trưởng chậm, thanh khoản của hệ thống ngân hàng dư thừa ở mức cao, lãi suất trên kênh liên ngân hàng đã giảm mạnh trong tháng 6. Ngoài ra, chênh lệch lãi suất giữa đồng VND và USD trên thị trường liên ngân hàng đã giảm nhanh (lãi suất tiền đồng thấp hơn tiền USD trên nhiều kỳ hạn). Điều này có thể thúc đẩy việc nắm giữ USD để hưởng chênh lệch lãi suất, qua đó gây áp lực lên tỷ giá USD/VND. Bên cạnh đó, tháng 6 và 7 hàng năm đều là giai đoạn thấp điểm về nguồn cung ngoại tệ, tỷ giá đã tăng mạnh, lên tới 1% chỉ trong 1 tuần trở lại đây và hiện đang dao động quanh vùng 23.700.

Bộ phận Phân tích Techcombank kỳ vọng, mặt bằng lãi suất thị trường liên ngân hàng sẽ vẫn ở mức thấp, do cung tiền sẽ vẫn tăng lên khi giải ngân vốn đầu tư công được đẩy mạnh, trong khi đó cầu về tín dụng sẽ vẫn ở mức thấp. Mặt khác, cả Fed và thị trường quốc tế đều đang kỳ vọng sẽ có thêm 2 lần tăng lãi suất nữa trong 6 tháng còn lại của năm 2023. Do đó, chênh lệch lãi suất giữa đồng VND và USD có thể sẽ còn giảm thêm. Tỷ giá được dự báo sẽ biến động mạnh trong tháng 7 và chịu áp lực tăng thêm trong các tháng tới.

“Mức tăng của tỷ giá kỳ vọng sẽ quanh vùng 1% so với hiện nay, tức là có thể chạm mốc 24.000 rồi sau đó sẽ có xu hướng ổn định hơn vào cuối năm 2023”, nhóm phân tích đánh giá về biến động tỷ giá.

Báo cáo cũng cho thấy, tỷ giá USD/VND bình quân có thể lên cao nhất là 24.168 vào tháng 10/2023 rồi sau đó giảm dần trong các tháng tiếp theo.

Nhịp sống Thị trường

- Đẩy nhanh vốn tín dụng ra thị trường

- Lãi suất tiền gửi và cho vay vẫn chênh lệch lớn

- Giá vàng nhẫn vọt lên mức kỷ lục 58 triệu đồng/lượng, người giữ vàng lãi đậm

- VietinBank hạ lãi suất huy động từ ngày 19/9, toàn bộ nhóm Big4 đã giảm về mức đáy lịch sử

- Giá vàng vượt mốc 69 triệu đồng/lượng, USD tiếp tục tăng mạnh