Triển vọng lãi suất những tháng cuối năm 2024

Theo các chuyên gia, lãi suất liên ngân hàng sẽ tác động đến thanh khoản hệ thống và quyết định việc tăng hay giảm của lãi suất huy động trên thị trường dân cư.

- 12-08-2024Techcombank tiếp tục tăng lãi suất tiền gửi

- 12-08-2024Một cổ phiếu ngân hàng đang được khối ngoại gom mạnh

- 12-08-20241 nhân viên ngân hàng lừa đảo người thân, chiếm đoạt tiền tỉ

Lãi suất liên ngân hàng duy trì ở mức cao

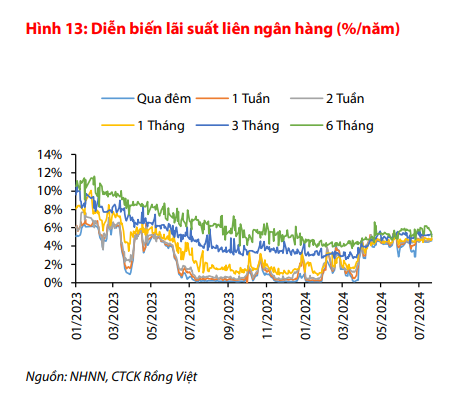

Các chuyên gia của Công ty cổ phần chứng khoán MB (MBS) vừa công bố báo cáo kinh tế vĩ mô và nhận định lãi suất liên ngân hàng neo cao trên ngưỡng 4% ở tất cả các kỳ hạn. Trong tháng 7, Ngân hàng Nhà nước (NHNN) sử dụng linh hoạt cả hai kênh OMO và phát hành tín phiếu nhằm giúp ổn định thanh khoản hệ thống. Đáng chú ý, lượng tiền được bơm qua kênh OMO tháng này đã tăng gấp 5 lần so với tháng trước. Tính đến cuối tháng 7, giá trị tiền ròng vào hệ thống ước đạt 416 nghìn tỷ đồng với kỳ hạn 7 ngày và lãi suất 4,5%, trong đó bao gồm 236 nghìn tỷ đồng tín phiếu đáo hạn.

"Chúng tôi ước tính khoảng 81,6 nghìn tỷ đồng tín phiếu sẽ tiếp tục đáo hạn trong tháng 8. Cùng với đó, trong tháng 7, NHNN cũng duy trì phát hành tín phiếu với tổng giá trị khoảng 196 nghìn tỷ đồng với kỳ hạn 14 ngày, lãi suất 4,5%", báo cáo nêu rõ.

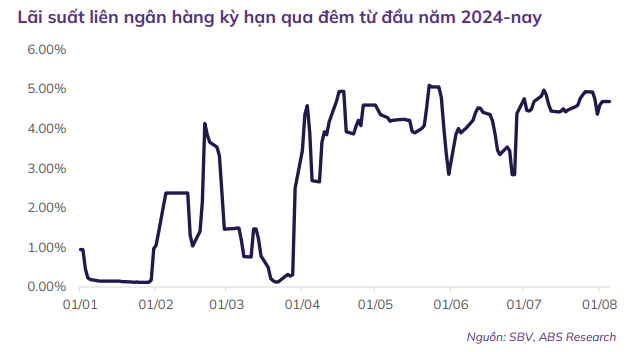

Lãi suất thị trường liên ngân hàng duy trì trên ngưỡng 4% ở tất cả các kỳ hạn trong tháng. Vào ngày 9/7, lãi suất qua đêm bật tăng lên 4,9% - mức cao nhất kể từ cuối tháng 5 – phát tín hiệu về thanh khoản hệ thống sau những động thái hút ròng mạnh mẽ của NHNN trong 2 tháng vừa qua.

Thêm vào đó, tăng trưởng tín dụng tính đến ngày 30/6 đã đạt 6% cũng là một yếu tố tác động đến đà tăng của lãi suất liên ngân hàng. Đến cuối tháng 7, nhờ những nỗ lực can thiệp của NHNN, lãi suất qua đêm đã giảm về mức 4,3%, trong khi lãi suất các kỳ hạn từ 1 tuần đến 1 tháng dao động từ 4,5% - 4,6%.

Tại báo cáo chiến lược tháng 8 của Công ty Cổ phần Chứng khoán An Bình (ABS) cũng cho biết, vào ngày 5/8, NHNN đã cho 7 thành viên thị trường vay gần 13.669 tỷ đồng thông qua kênh OMO với kỳ hạn 7 ngày và lãi suất 4,25%/năm.

"So với phiên trước đó, quy mô cho vay OMO của NHNN đã tăng gấp hơn 2 lần và lãi suất cho vay giảm 0,25 điểm %, từ 4,5%/năm xuống 4,25%/năm. Đây là lần đầu tiên NHNN giảm lãi suất OMO kể từ cuối năm 2023", báo cáo nêu.

Theo nhận định của các chuyên gia của ABS, triển vọng đô la Mỹ giảm và áp lực tỷ giá đã không còn là mối lo quá đáng ngại, việc giảm lãi suất OMO và tín phiếu của NHNN là nhằm thiết lập một hành lang lãi suất thấp hơn trên thị trường liên ngân hàng, giảm áp lực từ chi phí huy động cho các tổ chức tín dụng.

Nhận định lãi suất cho vay qua đêm trên thị trường liên ngân hàng trong 1 tháng trở lại đây duy trì ổn định ở mức cao khoảng 4,6%/năm; lãi suất tín phiếu NHNN và cho vay cầm cố trên thị trường mở đều là 4,5%/năm, tương đương với lãi suất tái cấp vốn từ cuối tháng 6 đến nay; các chuyên gia của Công ty cổ phần chứng khoán Rồng Việt (VDSC) cũng cho rằng việc hút tiền qua thị trường mở và bán ngoại tệ trong nửa đầu năm một mặt giúp lãi suất liên ngân hàng duy trì ở mức cao, mặt khác, hoạt động này có thể khiến cho thanh khoản tiền đồng trở nên khó khăn trong thời gian tới, nhất là trong bối cảnh cung tiền M2 tăng chậm nhưng tín dụng đang tăng tốc nhanh trở lại.

Lãi suất huy động vẫn trên đà tăng

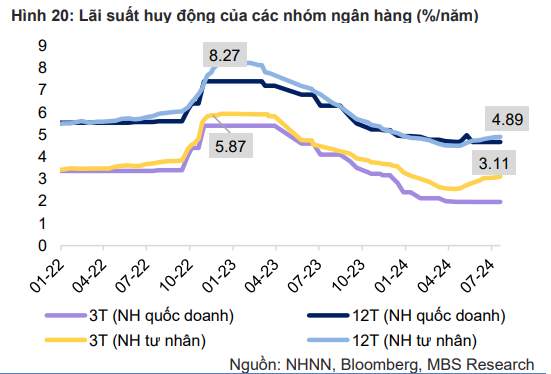

Theo thống kê, trong tháng 8, lãi suất huy động (tại các kỳ hạn được khảo sát là: 6,9,12,24 tháng) được nhiều ngân hàng điều chỉnh tăng, với mức tăng từ 0,1 – 1,3% tùy kỳ hạn và ngân hàng, thậm chí lãi suất ở một số ngân hàng đã vượt mốc 6%/năm, trong bối cảnh tăng trưởng tín dụng đang tăng nhanh gấp 3 lần so với tốc độ tăng của huy động vốn. Điều này đã khiến các ngân hàng có xu hướng tăng lãi suất huy động nhằm nâng cao tính cạnh tranh của kênh tiết kiệm so với các kênh đầu tư khác trên thị trường.

Trong kịch bản cơ sở do VDSC đưa ra, NHNN có thể duy trì mặt bằng lãi suất điều hành hiện tại cho đến hết năm 2024. Một trường hợp khó khăn hơn là nếu áp lực đối với tỷ giá tăng cường trong cuối quý III, đầu quý IV và điều kiện thanh khoản hệ thống trở nên eo hẹp, VDSC cho rằng NHNN sẽ nâng lãi suất điều hành thêm 25-50 điểm cơ bản.

Về lãi suất huy động, lãi suất này đã giảm đầu năm và mới phục hồi lại từ tháng 4 với mức thay đổi bình quân là 0,45-0,70 điểm % so với cuối quý I. Hiện tại, lãi suất huy động kỳ hạn 9-12 tháng bình quân đã trở lại mức cuối năm ngoái, trong khi lãi suất huy động các kỳ hạn ngắn hơn chỉ còn thấp hơn 0,15-0,3 điểm % so với cuối năm 2023.

Theo VDSC, lập luận về vấn đề thanh khoản dẫn đến kỳ vọng lãi suất huy động có thể tiếp tục tăng nhẹ và kết thúc năm 2024 cao hơn mức đầu năm bình quân khoảng 0,5-1,0 điểm %.

Đối với lãi suất cho vay, VDSC cho biết, thống kê của NHNN cho thấy lãi suất cho vay bình quân giảm khoảng 0,96 điểm % trong 6 tháng năm 2024, nhanh hơn tốc độ giảm của lãi suất huy động.

"Sự thay đổi từ lãi suất huy động sang lãi suất cho vay luôn có độ trễ, do đó, chúng tôi cho rằng việc lãi suất huy động tăng trở lại có thể sẽ chưa ảnh hưởng quá nhiều đến đà giảm của lãi suất cho vay, ít nhất là cho đến cuối năm 2024", VDSC dự đoán.

Trong khi đó, MBS thì cho rằng, cầu tín dụng sẽ tiếp tục xu hướng tăng lên mạnh hơn từ giữa năm 2024 khi sản xuất và đầu tư tăng tốc mạnh hơn trong những tháng cuối năm. Lũy kế 7 tháng đầu năm, chỉ số sản xuất công nghiệp (IIP) tăng 11.2% so với cùng kỳ, chỉ số quản trị người mua hàng (PMI) đạt 54,7 trong tháng 7. Đầu tư công và tư nhân lần lượt tăng 2,3% trong 7 tháng năm 2024 và 6,7% trong 6 tháng đầu năm.

Từ những phân tích đó, MBS dự báo, lãi suất huy động kỳ hạn 12 tháng của các NHTM lớn sẽ có thể nhích thêm 50 điểm cơ bản, quay về mức 5,2% - 5,5% vào cuối năm 2024. Tuy nhiên, lãi suất đầu ra sẽ vẫn duy trì ở mặt bằng hiện tại trong bối cảnh các cơ quan quản lý và các NHTM đang nỗ lực hỗ trợ doanh nghiệp tiếp cận nguồn vốn.

Tạp chí thị trường tài chính tiền tệ