Vì sao lãi suất huy động cao hơn nhiều so với lạm phát?

Chuyên gia cho rằng ổn định vĩ mô, củng cố niềm tin vào hệ thống ngân hàng là một trong những yếu tố quan trọng giúp giữ mặt bằng lãi suất ở mức thấp, tránh những cuộc đua lãi suất tái diễn.

- 19-06-2023HSBC: Khả năng sẽ còn một đợt giảm lãi suất điều hành 0,5 điểm % nữa trong quý 3/2023

- 19-06-2023Ngày 19/6: Ngân hàng đồng loạt giảm sâu lãi suất tiền gửi, Agribank đưa mức cao nhất về còn 6,3%

- 19-06-2023NHNN chính thức giảm một loạt lãi suất điều hành từ hôm nay 19/6

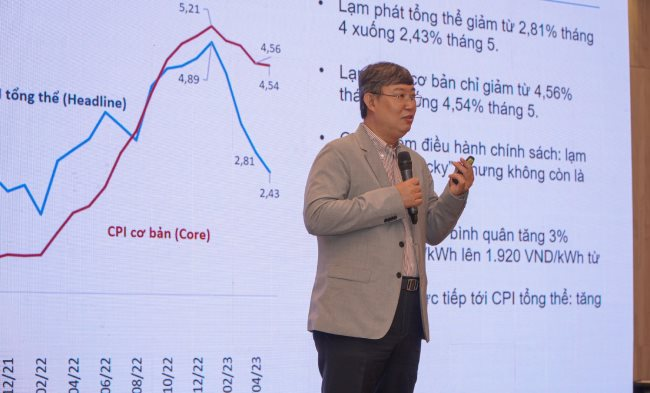

Tại hội thảo "Tìm ổn định trong bất định" hôm 17-6 ở TP.HCM, khi được hỏi "vì sao lãi suất huy động ở Việt Nam cao hơn nhiều so với lạm phát?", ông Nguyễn Xuân Thành - Giảng viên cao cấp đại học Fulbright cho biết, do các biến động trên thị trường tài chính, tiền tệ trong và ngoài nước trong năm 2022 nên lãi suất huy động đã bị đẩy lên cao hơn rất nhiều so với lạm phát. Trong đó, vấn đề tác động nhiều nhất đó là niềm tin của người gửi tiền.

Theo đó, trong năm vừa qua, lãi suất của FED đã liên tục được đẩy lên cao (10 lần liên tục chỉ trong 1 năm). Điều này đã khiến giá của đồng đô la Mỹ so với VND bị đẩy lên cao, áp lực lên tỷ giá là không nhỏ. Trong giai đoạn này có một hiện tượng đáng chú ý đó là đầu cơ tích trữ đô la Mỹ, vì những nỗi lo về lạm phát. Trong khi đó, Ngân hàng Nhà nước đã có nhiều nỗ lực ổn định tình hình thị trường tiền tệ trong nước, bảo vệ đồng nội tệ. Việc đổ xô đi tích trữ đô la đã góp phần không nhỏ trong việc khiến cho các ngân hàng thương mại cũng khó huy động hơn.

“Không thể phủ nhận việc Ngân hàng Nhà nước đã rất nỗ lực trong việc bảo vệ giá trị đồng tiền và kiềm chế lạm phát trong thời gian vừa qua”, ông Nguyễn Xuân Thành đánh giá.

Ông Nguyễn Xuân Thành - Giảng viên cao cấp đại học Fulbright tại hội thảo "Tìm ổn định trong bất định"

Chuyên gia từ đại học Fulbright này nói thêm, ở trong nước, vừa qua thị trường tài chính liên tục có những vụ việc không hay và điều này dẫn đến lòng tin của người dân ở các định chế tài chính nói chung và các ngân hàng nói riêng không còn được vững chắc như trước. Từ đó, công việc huy động của các nhà băng cũng gặp không ít trắc trở, buộc phải đẩy lãi suất huy động lên cao. Ngoài ra, tình trạng sở hữu chéo còn làm chi phí huy động của các ngân hàng tăng cao hơn.

“Hệ thống ngân hàng trong nước hiện có sự chênh lệch rất lớn về quy mô, sức khỏe và chất lượng tài sản. Các ngân hàng lớn, uy tín không phải quá lo lắng về vấn đề huy động, song các ngân hàng nhỏ, sức khỏe kém hơn để cạnh tranh thì phải đẩy lãi suất lên cao. Mặt khác, nhóm yếu kém này lại vướng phải vấn đề sở hữu chéo, dẫn đến lãi suất khó hạ”, ông Thành nhận định.

Chi tiết hơn về tác động của tình trạng sở hữu chéo ở các ngân hàng yếu kém đến lãi suất huy động và cho vay, ông Thành chia sẻ, có lãnh đạo ở các ngân hàng này cho các công ty sân sau (thường là doanh nghiệp ở lĩnh vực bất động sản) vay với khối lượng lớn, dẫn đến không ít vốn của ngân hàng bị chiếm dụng và ảnh hưởng đến thanh khoản. Để đảm bảo thanh khoản, các nhà băng này phải tăng cường huy động. Tuy nhiên, vì thương hiệu và uy tín trên thị trường không cao, nên lãi suất huy động buộc phải nâng cao hơn, trong bối cảnh khó khăn như vừa qua, tình hình còn trầm trọng hơn. Điều này đã gián tiếp đẩy các ngân hàng khác tham gia cuộc đua lãi suất tiền gửi dẫn đến chi phí tiếp cận vốn vay của các doanh nghiệp cũng bị đội lên.

Ông Thành nói thêm, việc ổn định vĩ mô, khống chế lạm phát và củng cố niềm tin vào hệ thống ngân hàng là một trong những điều kiện tiên quyết để đảm bảo lãi suất giảm và hạn chế các cuộc đua huy động trong tương lai. Tuy nhiên, đây là một hành trình dài.

“Nếu đảm bảo ổn định vĩ mô, không để bùng lạm phát, sau một thời gian dài khoảng thời gian từ 10-20 năm, niềm tin của người dân sẽ được tạo dựng và thấy gửi tiền là có lợi. Từ đó mới có thể kéo giảm lãi suất. Đây cũng là lý do vì sao Ngân hàng Nhà nước phải nỗ lực giữ giá trị đồng tiền, kiểm soát lạm phát và chấp nhận hy sinh một số chỉ tiêu khác”, ông Nguyễn Xuân Thành nhận định.

Về thời gian tới, ông Thành dự báo, các áp lực từ bên trong và bên ngoài đã bắt đầu vơi dần, cơ quan điều hành cũng nỗ lực giải quyết tình trạng sở hữu chéo, do đó lãi suất huy động và cho vay sẽ tiếp tục xu hướng giảm. Mặt khác, các chính sách tài khóa, thúc đẩy đầu tư công cũng đã liên tục được đưa ra. Trên cơ sở đó, tình hình kinh doanh thời gian tới sẽ bớt khó khăn hơn.

Nhịp sống thị trường

Sự kiện: FTalk - Chuyên gia talk

Xem tất cả >>- VDSC: Phát hành tín phiếu không phải là tín hiệu đảo chiều chính sách tiền tệ, nhưng không gian để nới lỏng thêm tương đối hạn chế

- Kinh tế Việt Nam 9 tháng đầu năm và dự báo cả năm 2023, 2024

- Tỷ giá tăng cao: ‘kẻ cười, người khóc’

- Liệu có cơ hội đầu tư cổ phiếu bảo hiểm khi lãi suất tiền gửi giảm sâu?

- Lãi suất tiết kiệm chạm đáy, người dân 'đổ tiền' vào đâu?

CÙNG CHUYÊN MỤC

Nợ thẻ tín dụng có phải là nợ xấu?

12:37 , 15/12/2024Làm thế nào để gửi tiết kiệm an toàn tại quầy và online?

11:30 , 15/12/2024