VNDirect: Tỷ giá và lạm phát hạ nhiệt mở đường cho chính sách tiền tệ linh hoạt hơn

Áp lực tỷ giá hạ nhiệt cho phép NHNN linh hoạt hơn trong điều hành chính sách tiền tệ, theo đó nhà điều hành sẽ có thêm không gian chính sách để hỗ trợ thanh khoản thị trường thông qua kênh thị trường mở cũng như điều kiện để bổ sung dự trữ ngoại hối vào giai đoạn cuối năm nay.

- 27-08-2024Công ty chứng khoán thay đổi quan điểm về khả năng NHNN tăng lãi suất điều hành

- 27-08-2024Sáng 27/8: Tỷ giá trung tâm giảm 30 đồng

- 20-08-2024Tỷ giá USD thủng mốc 25.000 đồng, NHNN có thể điều hành chính sách tiền tệ 'lỏng tay' hơn

Áp lực tỷ giá hạ nhiệt cho phép NHNN linh hoạt hơn trong điều hành chính sách tiền tệ

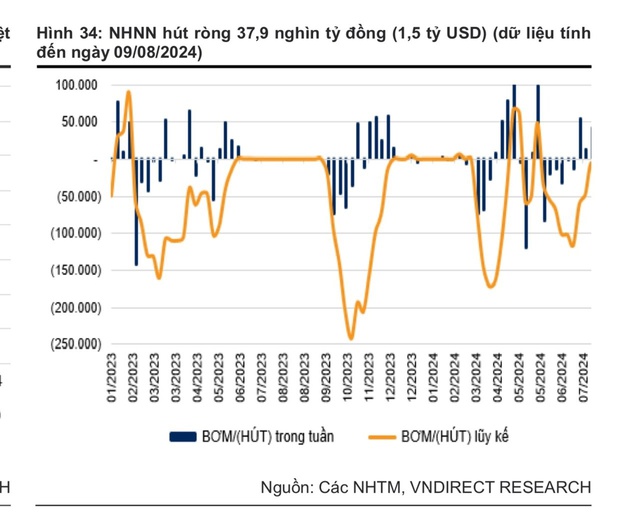

Trong bản báo cáo về vĩ mô, các chuyên gia đến từ VNDirect đánh giá, NHNN đã có sự chuyển hướng đáng chú ý về chính sách tiền tệ vào đầu tháng 8 sau động thái giảm cả lãi suất OMO và lãi suất tín phiếu xuống 4,25%/năm từ mức 4,5% trước đó.

Việc cắt giảm lãi suất này đã đảo ngược xu hướng các đợt tăng lãi suất trong nửa đầu năm 2024, khi cả lãi suất OMO và lãi suất tín phiếu đều được tăng lên 4,5% từ mức 4,0% và 3,9% tương ứng hồi đầu năm.

VNDirect cho rằng, động thái này diễn ra trong bối cảnh áp lực tỷ giá hạ nhiệt đã cho phép NHNN linh hoạt hơn trong điều hành chính sách tiền tệ. Theo đó, nhà điều hành sẽ có thêm không gian chính sách để hỗ trợ thanh khoản thị trường thông qua kênh thị trường mở cũng như điều kiện để bổ sung dự trữ ngoại hối vào giai đoạn cuối năm nay.

Chỉ số đô la Mỹ (DXY) chứng kiến đà giảm mạnh trong tháng 7 và đầu tháng 8 khi dữ liệu kinh tế Mỹ yếu hơn dự kiến, trong đó CPI nhích tăng 0,2% trong tháng 7/2024 so với giảm 0,1% trong tháng 6/2024, phù hợp với dự báo, và tăng 2,9% so với cùng kỳ.

Trong khi đó, chỉ số giá tiêu dùng cá nhân (PCE) lõi, thước đo lạm phát ưa thích của Fed, chỉ tăng 0,1% so với tháng trước và tăng 3,3% so với cùng kỳ.

Đáng chú ý, tăng trưởng việc làm phi nông nghiệp tại Mỹ giảm xuống chỉ còn 114.000 trong tháng 7/2024 so với mức điều chỉnh của tháng 6/2024 là 179.000 và dự báo là 185.000; tỷ lệ thất nghiệp tăng lên 4,3%, đạt mức cao nhất kể từ tháng 10/2021.

Sau khi công bố số liệu việc làm ảm đạm, chỉ số DXY đã giảm xuống dưới mốc 103 trước khi phục hồi nhẹ, trong khi kỳ vọng của thị trường vào việc Fed hạ lãi suất 25 điểm cơ bản vào tháng 9/2024 đã giảm xuống 26,5% từ mức hơn 90% trước đó khi kỳ vọng về mức cắt giảm cao hơn ở 50 điểm cơ bản tăng vọt lên 73,5% vào ngày 5/8.

Việc chỉ số DXY giảm mạnh thời gian gần đây không chỉ giúp hạ nhiệt tỷ giá USD/VND mà còn hỗ trợ tỷ giá các đồng tiền khác trong khu vực. Kể từ đầu năm, trong khi VND mất giá 3,4% so với USD thì nhân dân tệ Trung Quốc (-0,7% tính từ đầu năm), Rupiah Indonesia (-3,5% tính từ đầu năm), Ringgit Malaysia (+3,9% tính từ đầu năm) và Baht Thái ( -2,9% tính từ đầu năm).

Nếu như NHNN đã phải bán ra khoảng 6 tỷ USD dự trữ ngoại hối để kiềm chế đà tăng tỷ giá trong 6 tháng đầu năm 2024, áp lực từ thị trường ngoại hối đã giảm đáng kể kể từ đó, chủ yếu đến từ việc chỉ số DXY suy yếu và chênh lệch giá vàng dần được thu hẹp sau những biện pháp can thiệp của NHNN.

Bởi vậy, vào đầu tháng 8, NHNN đã có động thái giảm lãi suất OMO và lãi suất tín phiếu. Nhìn chung, VNDirect dự báo tỷ giá duy trì xu hướng hạ nhiệt về cuối năm với kỳ vọng Fed bắt đầu cắt giảm lãi suất từ tháng 9 tới, qua đó khiến đồng USD tiếp tục suy yếu, Việt Nam tiếp tục ghi nhận thặng dư thương mại cao 14,5 tỷ USD trong 7 tháng năm 2024, vốn FDI thực hiện dồi dào tăng 8,4% so với cùng kỳ và kỳ vọng vào dòng kiều hối mạnh mẽ trong quý IV.

Với những diễn biến thuận lợi hiện tại, VNDirect dự báo tỷ giá USD/VND liên ngân hàng về dưới 25.000 VND sẽ xảy ra sớm hơn trong kịch bản tích cực.

Tính đến ngày 9/8, lãi suất huy động kỳ hạn 12 tháng bình quân của các ngân hàng thương mại tăng lên 4,96%/năm, tăng 0,05 điểm phần trăm kể từ đầu tháng và +0,02 điểm phần trăm tính từ đầu năm. Trong khi lãi suất huy động tăng vừa phải trong tháng 7 do tăng trưởng tín dụng so với đầu năm chỉ ở mức 5,66%, tốc độ tăng trưởng lãi suất huy động kể từ đầu tháng đã tăng 0,05 điểm phần trăm, khiến lãi suất huy động kỳ hạn 12 tháng hiện tại vượt 0,02 điểm phần trăm so với mức cuối năm 2023.

Bên cạnh đó, trong khi tín dụng tăng 5,66% tính đến cuối tháng 7, giảm 0,34 điểm phần trăm từ mức 6,0% trong 6 tháng đầu năm 2024, tín dụng đã cải thiện từ mức chỉ 5,3% tính đến ngày 17/07 (-0,7 điểm phần trăm so với 6,0% trong 6 tháng đầu năm 2024). Điều này cho thấy tăng trưởng tín dụng đã phục hồi từ giữa tháng 7 trở đi, vì vậy lãi suất huy động vẫn tiếp tục tăng vừa phải trong tháng 7.

Các chuyên gia VNDirect kỳ vọng tốc độ tăng lãi suất huy động sẽ giảm dần về cuối năm, và sẽ chủ yếu được thúc đẩy bởi triển vọng tăng trưởng tín dụng. Do đó, điều chỉnh dự báo lãi suất huy động bình quân 12 tháng sẽ tăng lên mức 5,2- 5,3% vào cuối năm nay, thấp hơn dự báo 5,3-5,5% trong báo cáo chiến lược giữa năm trước đó. Sự thay đổi dựa trên khả năng Fed sẽ cắt giảm lãi suất nhiều hơn dự kiến trước đó. Điều này đồng nghĩa với việc NHNN sẽ có thêm dư địa để điều hành chính sách tiền tệ một cách linh hoạt hơn.

Thời báo Ngân hàng

CÙNG CHUYÊN MỤC