Vốn rẻ lợi ai?

Lãi suất huy động và cho vay giảm về mức thấp kỷ lục sẽ tạo điều kiện cho nhiều doanh nghiệp ở mọi lĩnh vực. Nhưng cơ hội tất nhiên luôn không dành cho tất cả.

Sau quyết định hạ lãi suất ngày 30/9/2020 của NHNN, là quyết định hạ lãi suất điều hành lần thứ 3 kể từ đầu năm đến nay, cộng thêm 1 kỳ hạ các lãi suất quan trọng, mặt bằng giá vốn đã có điều kiện để về mốc thấp mới.

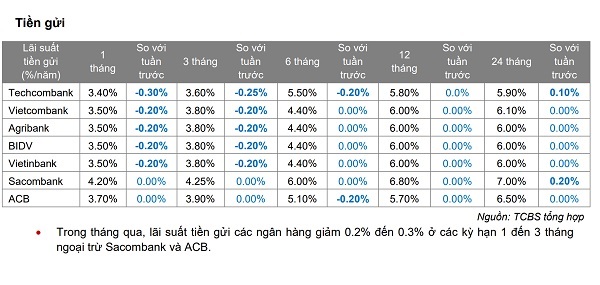

Trước khi NHNN hạ lãi suất điều hành, mặt bằng vốn huy động đã được các NHTM điều chỉnh giảm từ 0,2-03% (theo TCBS), và bình quân hạ tới 0,4% trên toàn hệ thống (theo SSI)

Về mặt nguyên tắc chung, việc hạ lãi suất có mục tiêu chính là kích thích nền kinh tế, doanh nghiệp có cơ hội vay vốn giá rẻ để phục hồi kinh doanh và mở mang hoạt động. Đây là quyết định có ý nghĩa vô cùng quan trọng, đặc biệt ở những lúc suy yếu. Cục Dự trữ Liên bang Mỹ (FED) cũng đã hạ lãi suất về 0% và dự kiến kéo dài mức lãi suất này cho đến khi nền kinh tế được phục hồi, cùng với đó tỷ lệ thất nghiệp giảm, người lao động có việc tăng lên.

Theo nguyên tắc chung đó, khi trường hợp lãi suất giảm xảy ra, vốn có thể chảy vào bất động sản và đây sẽ là kênh hưởng lợi.

Tuy nhiên phải chi tiết hóa thêm rằng, việc hạ lãi suất có thể xuất phát từ nguyên nhân hoặc từ hệ quả. Ví dụ cắt giảm lãi suất về mức cực thấp theo ý chí điều hành thị trường cứu nền kinh tế, là trường hợp của FED và xuất phát từ nguyên nhân. Còn hạ lãi suất vì do hệ thống tín dụng thiếu người vay, dư vốn, thì đó là hệ quả. Đối với trường hợp này, thì nhà đầu tư bất động sản, ngược lại nguyên tắc chung, chưa chắc sẽ đi vay. Đại dịch và triển vọng của thị trường địa ốc chưa rõ ràng khiến phần đông nhà đầu tư bất động sản lo lắng, không muốn đầu tư.

Ở phía ngân hàng, mặc dù tín dụng chưa tăng trưởng như kỳ vọng, và các ngân hàng đã phải hạ lãi suất cho vay về mức rất thấp, chấp nhận giảm lợi nhuận để đạt mục tiêu ra vốn. Song ngân hàng vẫn lựa chọn chỉ giải ngân vốn an toàn. Các khoản vay có thế chấp bất động sản trị giá sẽ được ưu tiên tiếp cận vốn tốt hơn. Và theo đó, ngân hàng vẫn muốn cho vay mạnh nhất là khu vực bất động sản.

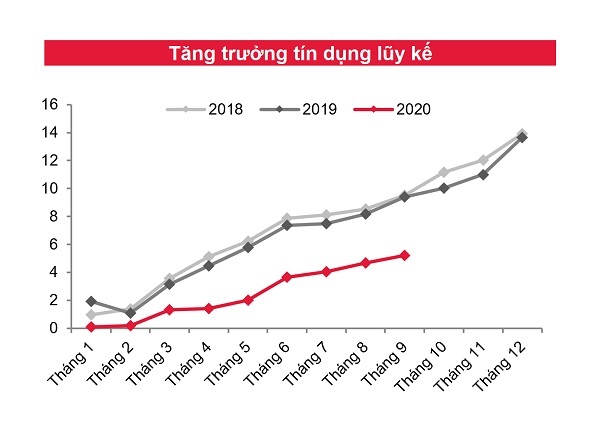

Tín dụng có tăng trưởng nhưng thấp hơn hẳn so với đường tăng trưởng của 2 năm liền trước, phản ánh mức độ hấp thụ vốn kém trong bối cảnh dịch COVID-19 (nguồn: SSI)

Với các doanh nghiệp sản xuất kinh doanh, việc chọn doanh nghiệp an toàn để cho vay trong khi dịch COVID-19 vẫn chưa hoàn toàn chấm dứt, là không hề dễ. Vì vậy, kể cả khi lãi suất đã hạ kỷ lục, ngân hàng cần thúc đẩy tín dụng nhanh hơn vì phần lớn lợi nhuận ngân hàng vẫn phụ thuộc nghiệp vụ truyền thống này, thì vốn rẻ sẽ chỉ giúp những doanh nghiệp tốt, như "hổ thêm cánh". Doanh nghiệp đang khó thì vẫn rất khó được ngân hàng cho vay.

Dù vậy, một khi vốn rẻ hơn, doanh nghiệp khó cũng vẫn có cơ hội tốt hơn nếu chọn ở góc độ: Không tìm kiếm lãi suất thấp mà chấp nhận một mức chi phí lãi cao hơn. Theo đó, doanh nghiệp khó vẫn còn cửa để ngân hàng quan tâm nới lỏng thẩm định cho vay. Mức lãi suất cao hơn chính là để ngân hàng bù đắp, dự phòng và cân bằng rủi ro, nếu có. Và dù vốn có thể chịu ở mặt bằng giá cao hơn, thực tế vẫn rẻ hơn lúc bình thường, là nguồn lực tốt cho doanh nghiệp vượt qua khó khăn, bù đắp chi phí khi mất cân bằng, cần dòng tiền tốt để đảm bảo tiếp tục kinh doanh.

Ngoài ra, lãi suất giảm, vốn rẻ, cũng sẽ là phần thưởng cho những nhà đầu tư cá nhân, tổ chức còn tiền mặt, còn vốn, có điều kiện đối ứng để vay thêm một phần tín dụng lãi suất thấp, thực hiện các vụ mua tài sản, cổ phần, M&A. Đây có thể cũng sẽ là một kênh tăng hấp thụ tín dụng từ nay đến cuối năm 2020 và kéo dài tới cả năm sau, theo dự báo lãi suất thấp có thể tiếp tục kéo dài qua 2021.

Diễn đàn doanh nghiệp

CÙNG CHUYÊN MỤC

Điểm danh những ngân hàng tư nhân có hơn 10 triệu khách hàng hiện nay

10:26 , 12/12/2024Giá vàng SJC, giá vàng nhẫn hôm nay ngày 12/12

09:47 , 12/12/2024Ứng tuyển an toàn tại ACB: Lưu ý quan trọng để tránh lừa đảo

07:43 , 12/12/2024