CEO OCB Nguyễn Đình Tùng: Biến động năm 2022 còn khốc liệt hơn giai đoạn 2008 – 2009 nhưng tâm thế của ngành ngân hàng đã khác

Là người từng trải qua 2 cuộc khủng hoảng giai đoạn 1998 – 1999 và 2008 – 2009, tôi ban đầu rất lo về khả năng lặp lại giai đoạn đó. Nhưng may mắn, mọi việc đã trôi qua nhanh và tình hình đã ổn định trở lại’’, đó là những lời chia sẻ đầu tiên của ông Nguyễn Đình Tùng – Tổng Giám đốc OCB trong buổi trò chuyện dịp đầu Xuân năm mới với chúng tôi.

- 22-01-20234 CEO tuổi Mão quyền lực của ngành ngân hàng: Người đi lên từ nhân viên tín dụng, người xuất phát từ ngành hàng không

- 22-01-2023CEO các ngân hàng nhận định gì về năm 2023?

Nhìn lại năm 2022 vừa qua, ông đánh giá thế nào về hoạt động của hệ thống ngân hàng Việt Nam?

Năm vừa rồi, nền kinh tế Việt Nam nói chung và ngành ngân hàng đã đối mặt với những rủi ro chưa từng có tiền lệ và mang tính toàn cầu như xung đột Nga - Ukraine, Trung Quốc siết chặt chính sách Covid, các NHTW lớn liên tục tăng lãi suất.

Ngay bản thân trong thị trường tài chính Việt Nam cũng xuất hiện những bất cập, những bất cập này không phải mới xuất hiện trong năm 2022 mà đã phát sinh từ các năm trước và giờ mới bộc lộ ra. Điển hình như vấn đề trái phiếu doanh nghiệp, dẫn đến một ngân hàng có quy mô lớn nhóm cổ phần rơi vào tình trạng kiểm soát đặc biệt.

Thêm vào đó, tăng trưởng tín dụng cao hơn huy động, khiến thặng dư vốn huy động ở mức tối thiểu và ảnh hưởng tới thanh khoản hệ thống, thời điểm căng thẳng nhất xảy ra vào tháng 10. Tuy nhiên, những giải pháp rất thực tế và kịp thời của Ngân hàng Nhà nước đã giúp tình hình bắt đầu dịu lại vào tháng 11 và ổn định trở lại trong tháng 12.

Nếu không có sự điều hành phù hợp của Ngân hàng Nhà nước ở thời điểm đó, thì kể cả các ngân hàng lành mạnh cũng sẽ bị ảnh hưởng dây chuyền, theo hiệu ứng domino.

Kết thúc năm 2022, dù có sự khó khăn ở thị trường trái phiếu nhưng ngành ngân hàng vẫn đứng vững và không có đổ vỡ gì lớn. Đây là một điểm tích cực. Điều này, không những tốt cho ngành ngân hàng mà còn tốt cho cả nền kinh tế.

Ông thấy biến động năm 2022 so với các cuộc khủng hoảng trước như thế nào?

Nếu nói về độ lớn và mức độ bất ngờ, năm 2022 còn khó khăn hơn nhiều so với giai đoạn 2008 – 2009 do nền kinh tế Việt Nam đã mở hơn rất nhiều. Mức độ ảnh hưởng ghê gớm lắm.

Nói thật, khi mới xảy ra các biến động, tôi thật sự lo lắng. Là người từng trải qua 2 cuộc khủng hoảng giai đoạn 1998 – 1999 và 2008 – 2009, tôi rất lo ngại về nguy cơ trở lại giai đoạn đó. Nhưng rất may, mọi việc đã trôi qua nhanh và tình hình đã ổn định trở lại.

Đâu là vấn đề lớn nhất của ngành ngân hàng trong năm qua?

Vấn đề lớn nhất của ngành ngân hàng trong năm vừa qua vẫn xoay quanh tín dụng, bao gồm cả việc cho vay và đầu tư trái phiếu. Trước năm 2022, thực sự có sự lạm dụng ở cả doanh nghiệp và ngân hàng. Trong đó, một số ngân hàng đã nơi lỏng trong việc đầu tư trái phiếu, cấp tín dụng và phân phối trái phiếu.

Dù vậy, trái phiếu vẫn là thị trường cực kỳ quan trọng để tài trợ vốn trung, dài hạn cho doanh nghiệp khi ngân hàng không thể "cover" được hết. Trong tương lai, tôi kỳ vọng thị trường trái phiếu doanh nghiệp sẽ phát triển trở lại nhưng sẽ chuẩn mực hơn, ổn định hơn. Và các ngân hàng vẫn nên được tham gia với tư cách là nhà đầu tư và là đơn vị phân phối trái phiếu bán lẻ cho các doanh nghiệp, thậm chí là một số nghiệp vụ ngân hàng đầu tư.

Trong năm 2022 đầy biến động vừa qua, điểm sáng của ngành ngân hàng là gì?

Điểm sáng thứ nhất là dù gặp nhiều khó khăn, ngành ngân hàng vẫn đứng vững và hoạt động ổn định. Thêm vào đó, chính năm qua lại có những chính sách tạo ra cơ sở để ngành ngân hàng phát triển bền vững và ổn định trong tương lai, điển hình như việc chấn chỉnh hoạt động trái phiếu.

Hay như cách điều hành tỷ giá và lãi suất mang tính thị trường hơn thay vì các chỉ đạo hành chính. Những chính sách này là tiền đề cho một cơ chế thị trường thực sự trong việc vận hành tỷ giá và lãi suất, đảm bảo cho sự phát triển bền vững.

Về điều hành tính dụng, cơ sở để phân bổ hạn mức tăng trưởng tín dụng cũng rất rõ ràng và minh bạch. Với định hướng điều hành qua hạn mức như vậy, chúng tôi đều biết các tiêu chí cụ thể để phấn đấu. Nói chung, các ngân hàng về cơ bản đều tâm phục khẩu phục về hạn mức tăng trưởng tín dụng được cấp.

Tựu chung lại, tôi cảm thấy cải tiến về thể chế cũng là một điểm mới trong việc điều hành của NHNN năm vừa qua.

Về phía các ngân hàng, 2022 cũng là năm phát triển rực rỡ ‘’trăm hoa đua nở’’ của hoạt động chuyển đổi số. Các ngân hàng bây giờ chẳng phải giục chuyển đổi số nữa, bởi nếu không thực hiện tốt sẽ khó có khả năng tồn tại. Hiện 90% các giao dịch ngân hàng được thực hiện qua kênh số. Đây là một điểm sáng trong năm 2022.

Về kết quả lợi nhuận, các chỉ số hiệu quả kinh doanh của ngành ngân hàng vẫn ở mức cao. Riêng với OCB, năm 2022, tăng trưởng tín dụng ngân hàng đạt 18,53%, huy động tăng 11%. Doanh thu các hoạt động cốt lõi tiếp tục tăng tưởng tốt, với thu nhập lãi thuần tăng 21% và thu nhập dịch vụ tăng 30%, phù hợp với định hướng đa dạng hóa nguồn thu của OCB. Tỷ lệ nợ xấu của ngân hàng đang được kiểm soát theo đúng quy định của NHNN.

Theo ông, từ phù hợp nhất để khái quát lại ngành ngân hàng trong năm qua là gì?

Tôi nghĩ từ thích hợp nhất để mô tả ngành ngân hàng trong năm 2022 là "bản lĩnh".

Nhưng cũng phải nhấn mạnh, tâm thế của ngành ngân hàng đã ở tầm vóc khác. Về cơ bản, các ngân hàng đang hoạt động với năng lực điều hành và khả năng tài chính vững vàng hơn giai đoạn trước. Hệ thống ngân hàng hiện này không còn mong manh như giai đoạn 2008 – 2009. Cho dù có gặp khủng hoảng lớn hơn nữa thì khả năng dẫn đến đổ vỡ dây chuyền là khó có thể xảy ra.

Ngành ngân hàng trong năm qua đã có nhiều trưởng thành song mức độ cạnh tranh ngày càng quyết liệt, điều này tạo ra một hệ quả có thể thấy ngay như việc không tạo ra tiếng nói chung như vấn đề lãi suất. Lãi suất huy động tăng đến mức phi lý trong những tháng cuối năm 2022.

Nói về mức độ cạnh tranh, kết quả sơ bộ năm 2022 cho thấy các ngân hàng có vốn nhà nước kinh doanh tốt hơn nhóm tư nhân, phải chăng nhóm big4 đang có lợi thế trong giai đoạn thị trường biến động?

Khi niềm tin thị trường bị lung lay thì dòng tiền có xu hướng đổ về nhóm ngân hàng có yếu tố nhà nước. Đây cũng là điều tự nhiên khi các ngân hàng này có quy mô lớn và hoạt động ổn định hơn. Tiền chảy về đó với chi phí rẻ hơn so với mặt bằng chung, giúp các ngân hàng này có lợi thế hơn so với nhóm còn lại.

Khi thị trường biến động, ngân hàng nào có quy mô lớn và có uy tín cao thì ngân hàng đó sẽ có lợi thế

Vậy các ngân hàng nhỏ có chiến lược gì để cạnh tranh?

Với các ngân hàng khác tôi không muốn bình luận sâu. Song, tại OCB, chúng tôi thường xuyên phải đối mặt với thách thức về quy mô. Thực tế, 10 năm trước đây OCB còn bé hơn và khó khăn hơn bây giờ rất nhiều. Trong bối cảnh cạnh tranh cùng một sản phẩm, một thị trường, một phân khúc thì các ngân hàng nhỏ bao giờ cũng chịu thua thiệt

Tuy nhiên, thực tế cho thấy kể cả những thị trường phát triển như ở Nhật hay Hàn Quốc thì vẫn có 2 – 3 nhóm ngân hàng, bao gồm cả các megabank và các ngân hàng quy mô nhỏ và vừa, thậm chí có ngân hàng chỉ hoạt động trong một tỉnh. Trong giai đoạn khủng hoảng như 2008 - 2009, nhiều ngân hàng lớn lâm vào thua lỗ nhưng không ít nhà băng nhỏ vẫn kinh doanh vẫn tốt.

Nhìn các mô hình như vậy, mình mới rút ra mấu chốt của vấn đề là phải tìm được lối đi riêng, cụ thể là tìm đến phân khúc phù hợp nhất. Phù hợp ở đây không có nghĩa là các ngân hàng khác không đụng đến mà người ta có đụng đến nhưng người ta không tập trung mạnh bằng mình.

Với OCB, phân khúc mà chúng tôi hướng đến là nhóm khách hàng SMEs và người lao động có thu nhập trung bình. Đây là phân khúc OCB theo đuổi nhiều năm nay và tiếp tục tập trung phục vụ phân khúc đó. Tất nhiên, để phục vụ tốt phân khúc này, chúng tôi cần cố gắng hiểu thật kỹ về đặc tính khách hàng nhằm tạo ra sản phẩm và chính sách tốt nhất, dần dần để cho khách hàng thấy được "à! ngân hàng này sinh ra để phục vụ mình".

Trong ngành ngân hàng, quan hệ giữa khách hàng và nhà băng không giống như quan hệ mua bán hàng hóa thương mại bình thường. Bởi, khi đã có mối quan hệ thân thiết và thấu hiểu lẫn nhau thì ngay cả khi ngân hàng khác có lãi suất tốt hơn thì chưa chắc khách hàng đã thay đổi khi mình vẫn phục vụ tốt.

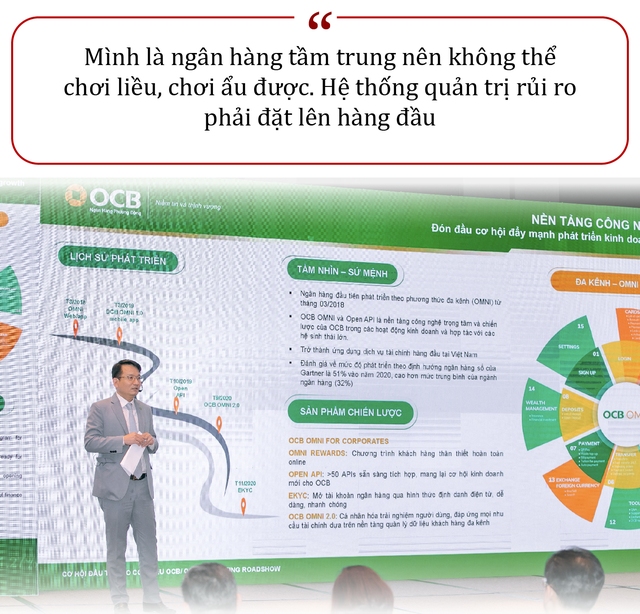

Cái thứ hai là bọn tôi cũng xác định mình là ngân hàng tầm trung nên không thể chơi liều, chơi ẩu được. Hệ thống quản trị rủi ro phải đặt lên hàng đầu. Không có nhiều tiền thì làm gì cũng phải đúng và chính xác. OCB cũng tham gia vào thị trường trái phiếu doanh nghiệp nhưng kể cả trong năm biến động vừa qua thì chúng tôi cũng không gặp vấn đề gì.

Đơn cử như vụ việc FLC, OCB có đầu tư khoảng 1.000 tỷ vào trái phiếu công ty này. Đến nay, OCB đã thu hồi được hết nợ. Thực tế, trong hoạt động kinh doanh của tập đoàn này cũng có một số hoạt động mang tính mạo hiểm nhưng cũng có dự án làm đúng. Vấn đề là OCB chỉ làm việc với các dự án đúng và có tài sản đảm bảo. Vì vậy, khi doanh nghiệp xảy ra rủi ro thì mình cố gắng làm việc và động viên họ để thanh lý tài sản, trả nợ ngân hàng.

Thứ ba, không cạnh tranh được bằng tiền và quy mô thì mình cạnh tranh bằng con người. OCB luôn cố gắng tạo ra môi trường tốt hơn và sáng tạo hơn, làm sao để người lao động cảm giác được đối xử công bằng và có không gian sáng tạo. Qua đó thu hút nhân tài về làm việc cho ngân hàng.

Cuối cùng, có một con đường nữa giúp các ngân hàng nhỏ xóa nhòa khoảng cách với các "ông lớn" chính là ngân hàng số. Chính vì thế, từ 3 năm trước, OCB đã đầu tư rất lớn vào hoạt động chuyển đổi số và bắt đầu phát huy hiệu quả trong năm 2022.

Năm vừa qua, OCB có thêm 1 triệu khách hàng sử dụng ngân hàng số. Sắp tới chúng tôi sẽ ra mắt một ngân hàng số mới chuyên phục vụ giới trẻ dựa trên cơ sở hợp tác công nghệ với một doanh nghiệp ở Châu Âu.

Số hóa và ngân hàng số sẽ là một môi trường kinh doanh hoàn toàn mới, giúp các ngân hàng năng động, sáng tạo và đi đúng hướng có thể giành chiến thắng mà không bị chi phối quá nhiều bởi quy mô.

Bên cạnh đó, chúng tôi cũng xác định không thể đi một mình mà cần có đối tác và hệ sinh thái. Do vậy, OCB đã hợp tác với các ví điện tử Momo hay các trang thương mại điện tử trong hoạt động thanh toán, giúp phát triển tệp khách hàng. Khi tham gia vào các hệ sinh thái ấy, mình sẽ được "nhân sức mạnh lên rất nhiều".

Ông nhìn nhận thế nào về ngành ngân hàng trong năm tới?

Trong năm 2023, thách thức lớn nhất vẫn liên quan đến vấn đề tín dụng khi có nhiều yếu tố làm gia tăng nợ xấu.

Thứ nhất, dù lãi suất đã bình ổn trở lại và kỳ vọng sẽ hạ nhiệt từ giữa năm nay nhưng vẫn ở mức cao. Và hậu quả của thời kỳ lãi suất cao sẽ là nợ xấu khi khả năng trả nợ của người vay bị ảnh hưởng.

Yếu tố thứ hai là xung đột giữa Nga và Ukraine, đi cùng với những diễn biến khó lường từ căng thẳng địa chính trị tại các điểm nóng trên thế giới. Các căng thẳng địa chính trị sẽ tác động xấu đến hoạt động của các doanh nghiệp xuất nhập khẩu trong nước, qua đó ảnh hưởng tới hoạt động ngân hàng.

Về vấn đề thanh khoản hệ thống, tôi nghĩ rằng đây sẽ là một dấu hỏi sau các biến cố liên quan đến vấn đề trái phiếu doanh nghiệp tại SCB. Tuy nhiên, trong năm 2023 sẽ có một yếu tố hỗ trợ thanh khoản hệ thống như hoạt động đầu tư trực tiếp và gián tiếp nước ngoài. Bên cạnh đó, Chính phủ đang rất quyết liệt đẩy mạnh hoạt động đầu tư công. Dòng tiền từ hoạt động đầu tư công sẽ giống như đòn bẩy thúc đẩy dòng tiền thị trường quay vòng nhanh hơn, qua đó giải bài toán thanh khoản cho doanh nghiệp và ngân hàng.

Mặt bằng lãi suất cao hơn cũng sẽ giúp dòng tiền trên thị trường chảy về hệ thống ngân hàng, qua đó củng cố thanh khoản hệ thống. Trong khi đó, với nhu cầu tín dụng năm 2023 dự kiến chậm lại sẽ cũng giúp hỗ trợ thanh khoản các ngân hàng.

Theo tôi, khả năng chống chịu của các ngân hàng trong năm 2023 đã tốt hơn rất nhiều. Vai trò điều hành của Ngân hàng Nhà nước cũng sẽ phù hợp và linh hoạt hơn, đồng thời lãnh đạo các ngân hàng có tâm thế vững vàng, từng trải hơn trước. Ngoài ra, những sóng gió của năm 2022 cũng đã tạo điều kiện để các ngân hàng rút ra các bài học và rèn luyện về khả năng chống chịu trước các rủi ro.

Với riêng OCB, mục tiêu trong năm tới là gì?

Trong năm 2023, chúng tôi đặt mục tiêu tăng trưởng liên tục và đảm bảo hiệu quả sinh lời tốt. Bên cạnh đó, OCB sẽ phải hoàn thành các mục tiêu chiến lược như tập trung vào các phân khúc khách hàng mục tiêu, nâng cao tỷ trọng bán lẻ và hoàn thành các dự án liên quan đến chất lượng tín dụng và quản trị rủi ro.

Bên cạnh đó, ngân hàng cũng đẩy mạnh xây dựng môi trường thu hút nhân tài trên cơ sở hoàn thiện toàn bộ các quy trình và quy chế liên quan đến vấn đề tổ chức nhân sự như cơ chế tiền lương, hệ thống đào tạo.

Trong năm 2023, ngân hàng sẽ tiếp tục ưu tiên cao độ vào hoạt động chuyển đổi số và lấy đây là con đường để đột phá cho ngân hàng trong dài hạn. Nếu xây dựng được tệp khách hàng lớn và đưa được hầu hết các sản phẩm, dịch vụ ngân hàng lên môi trường số cũng như tham gia vào nhiều hệ sinh thái số khác nhau, thì đây sẽ là nền tảng để OCB phát triển bền vững trong tương lai.

Xin chân thành cảm ơn ông về cuộc trò chuyện!

Nhịp sống thị trường

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>Sự kiện: Sẵn sàng 2023

Xem tất cả >>- Cơ cấu cổ đông của Traphaco "lợi hại" như thế nào?

- Thị trường nhà thuốc cạnh tranh gay gắt, Traphaco tăng cường đồng hành cùng các nhà thuốc truyền thống

- Tái cấu trúc Traphaco: Động lực tăng trưởng mới ngoài “con bò sữa” đông dược

- Traphaco nâng tầm các sản phẩm quốc dân Boganic, Hoạt huyết dưỡng não bằng phiên bản cao cấp

- Traphaco vượt thử thách trong quá trình chuyển giao công nghệ dược phẩm từ Daewoong

CÙNG CHUYÊN MỤC

Tạo vốn mồi thúc đẩy phát triển nhà ở xã hội

20:03 , 11/12/2024