"Đãi cát tìm vàng" từ kết quả kinh doanh quý 1: Lộ diện nhiều nhóm ngành "vùng lên từ đáy" và bước vào chu kỳ tăng trưởng mới

Theo StockLine, những biến số vĩ mô có tác động lớn đến thị trường trong 2 năm qua có thể dần nhường chỗ cho những câu chuyện của các doanh nghiệp.

- 13-05-2024Góc nhìn CTCK: Xu hướng giằng co tiếp diễn, nhà đầu tư hạn chế mua mới

- 13-05-2024Một hãng bột giặt hơn 30 năm tuổi chuẩn bị phát hành cổ phiếu thưởng tỷ lệ 100%, cổ phiếu tăng bốc về sát đỉnh lịch sử

- 13-05-2024Doanh thu trên cửa hàng của Bách Hóa Xanh tháng 4 lên cao nhất từ trước đến nay, vượt ngoài mơ ước của ông Nguyễn Đức Tài

ROE, biên gộp, định giá đang ủng hộ cho thị trường chứng khoán

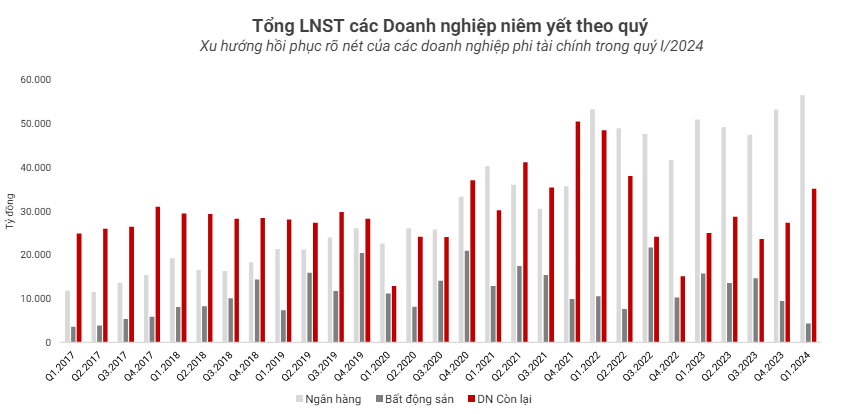

Trong báo cáo mới đây, StockLine đánh giá sự hồi phục lợi nhuận của các doanh nghiệp niêm yết tiếp diễn trong quý 1/2024, thậm chí là nổi bật hơn so với bức tranh hồi phục trong các quý của 2023. Theo thống kê, lợi nhuận sau thuế toàn thị trường tăng trưởng 26,7% so với cùng kỳ quý 1/2023. Con số trên có thể không phản ánh chính xác mức tăng trưởng đột biến khi so với mức nền thấp trong cùng kỳ, song cũng nói lên trạng thái kinh doanh tích cực trong đầu năm 2024.

Để làm rõ hơn về triển vọng đầu tư nhìn từ bức tranh kinh doanh quý 1, StockLine phân tích sâu thêm các nhóm chỉ số như ROE, Biên lợi nhuận.

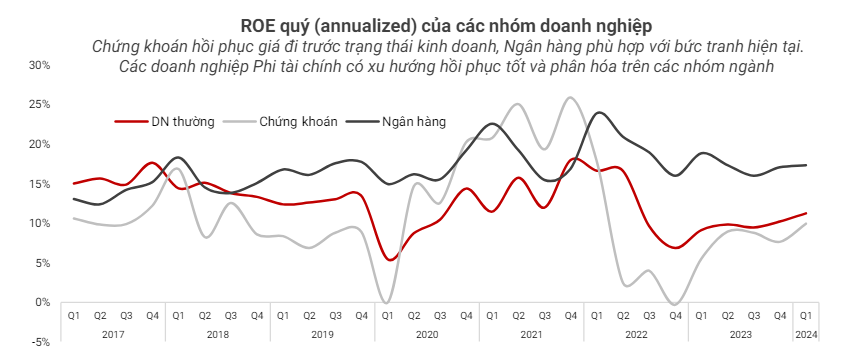

Theo đó, ROE theo quý toàn thị trường có sự hồi phục rõ ràng trong quý 1/2024. Tính chung toàn thị trường, ROE đang đạt mức 3,03% trong quý 1, cải thiện so với mốc 2,75% của quý trước, thoát khỏi mốc thấp nhất ở quý 4/2022 quanh 2,3%.

Loại bỏ ảnh hưởng của nhóm tài chính, ROE của các doanh nghiệp còn lại cũng đã bắt kịp đà hồi phục, thậm chí thể hiện tốc độ hồi phục tốt trong hai quý liên tiếp vừa qua. Mức hồi phục này vẫn còn ở dưới vùng trung vị, tuy nhiên cũng sớm hướng tới mức tương đương trong các năm kinh doanh thuận lợi trước đây.

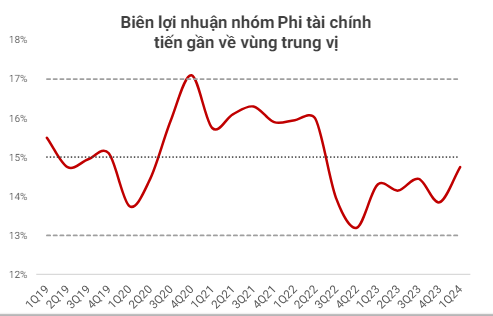

Một yếu tố khác để theo dõi trạng thái chu kỳ của lợi nhuận là biên gộp. Quý 4 trước đó là quý suy giảm trở lại của biên gộp, đến từ sự hồi phục chậm của nhiều ngành cùng với sự suy giảm của nhóm điện nước. Các điểm đảo chiều của biên lợi nhuận cũng trùng khớp với xu hướng các chỉ số hiệu quả sinh lời và các mốc quan trọng của thị trường.

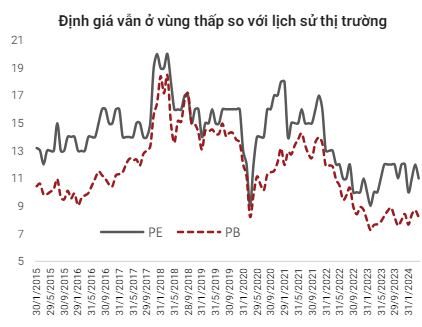

Về định giá, StockLine cho rằng trạng thái P/B, P/E thị trường vẫn chưa đến vùng trung bình. Một phần đến từ vùng thấp của nhóm Ngân hàng vốn chiếm trọng số cao trong cơ cấu vốn hóa thị trường, một phần đến từ trạng thái hồi phục chưa đến ngưỡng trung bình của nhiều ngành nghề quan trọng.

Một điểm đáng chú ý nữa vùng định giá hiện tại vẫn ở vùng dưới trung bình, trong khi mặt bằng lãi suất huy động thì vẫn là vùng thấp nhất lịch sử, dù bắt đầu có hồi phục trên một vài kỳ hạn tại các NHTM trung bình. Sự lệch pha này có thể đến từ nền tảng cơ bản của thị trường, chính là lợi nhuận của các nhóm doanh nghiệp, chưa thực sự trở lại với guồng quay tăng trưởng như những năm thuận lợi trước đây.

Cơ hội đầu tư đến từ hai nhóm doanh nghiệp

StockLine vẫn cho rằng đây là điểm tựa cho xu hướng trung và dài hạn tích cực hơn của toàn thị trường, nhất là khi KQKD các nhóm ngành vừa cập nhật bắt đầu tươi sáng hơn. Theo đó, những biến số vĩ mô có tác động lớn đến thị trường trong 2 năm qua có thể dần nhường chỗ cho những câu chuyện của các doanh nghiệp. Cơ hội đầu tư sẽ đến từ hai nhóm doanh nghiệp:

Thứ nhất, nhóm ngành hồi phục sớm trong 2023 và chuyển sang chu kỳ tăng trưởng mới, bao gồm Chứng khoán, Công nghệ thông tin, Thép.

Với Chứng khoán, mặc dù biên lợi nhuận đã về gần vùng đỉnh ở mức 33,7%, song ROE vẫn ở vùng trung bình thấp. Dù vẫn có nhiều câu chuyện kỳ vọng liên quan đến các cộc mốc trước nâng hạng, song định giá của nhóm này đã kém phần hấp dẫn và chỉ phù hợp với vị thế trading ngắn hạn.

Nhóm thép có biên lợi nhuận tạo đáy và hồi phục sớm hơn so với giá hàng hóa, một phần lý do đến từ giai đoạn tích cực giải quyết hàng tồn kho giá cao trước đó, tạo ra nền thấp trong cuối 2022. Định giá cổ phiếu thép cũng đang phản ánh sớm cho kỳ vọng hồi phục. Tuy nhiên, ngành thép vẫn được đánh giá tích cực nhờ kỳ vọng: (1) Là ngành hồi phục sớm so với mặt bằng chung, năm 2024 là bản lề cho bước chuyển sang pha tăng trưởng trở lại. (2) Những thông tin chống bán phá giá cũng là yếu tố hỗ trợ cho ngành.

Thứ hai, nhóm đã tạo đáy và bắt đầu hồi phục bao gồm Thực phẩm đồ uống, Dệt may, Hàng không, Chăn nuôi, Thủy sản. Nếu xét trên các chỉ tiêu tăng trưởng so với cùng kỳ để thấy sự đột biến, Bán lẻ là nhóm nổi bật nhất khi ghi nhận mức lợi nhuận quý 1 tăng trưởng đến 367% so với cùng kỳ.

Đặc biệt, bán lẻ cũng được đánh giá hồi phục trong ngắn hạn, tiềm năng trong dài hạn. Nền tảng chính cho sự hồi phục chung của các nhóm ngành này đến từ: (1) Sự hồi phục của các Ngành hàng nhạy cảm với tính chu kỳ của thu nhập toàn xã hội, như điện máy, điện thoại; (2) Sự cải thiện, tăng trưởng tốt của các ngành hàng "tương lai" như Dược phẩm (Long Châu – FRT), Bách hóa (BHX – MWG); (3) Các chiến lược ngắn hạn qua cắt giảm chi phí các cửa hàng thiếu hiệu quả, hoặc thay đổi chiến lược bán hàng, marketing phù hợp điều kiện khó khăn chung của thị trường (MWG, PNJ).