"Soi" tăng trưởng và chất lượng tài sản của các ngân hàng

Tăng trưởng tín dụng nếu được nới thêm và sớm, kỳ vọng sẽ là chất xúc tác tốt cho chính các ngân hàng và cả nền kinh tế. Ảnh: Quốc Tuấn

Là nguồn vốn lớn và dễ tiếp cận của các doanh nghiệp, ngành ngân hàng có thể tiếp tục tăng cường cho vay với lãi suất hợp lý - sẽ là điều kiện tăng trưởng đầu tiên và quan trọng nhất của nền kinh tế.

- 15-08-2022Lợi nhuận ngành ngân hàng vẫn tăng trưởng tốt trong nửa đầu 2022

- 09-08-2022Bảng xếp hạng lợi nhuận các ngân hàng 6 tháng đầu năm 2022

- 05-08-2022Góc tối của bức tranh lợi nhuận ngân hàng quý 2

Động lực tăng trưởng kinh tế

Sau 6 tháng đầu năm trải qua nhiều biến động, cả thị trường nói chung đang trong tình trạng khát vốn do ngân hàng nhà nước (NHNN) siết chặt tăng trưởng tín dụng để kiềm chế lạm phát. Ngành ngân hàng với vai trò là nguồn vốn lớn và dễ tiếp cận nhất của các doanh nghiệp, việc ngân hàng có thể tiếp tục tăng cường cho vay với lãi suất hợp lý sẽ là điều kiện tăng trưởng đầu tiên và quan trọng nhất của nền kinh tế.

Tính đến hết tháng 6, tổng tăng trưởng dư nợ tín dụng đạt mức 9,35% và SBV “hứa” sẽ tiếp tục nới hạn mức tăng trưởng dư nợ tín dụng để đạt được mục tiêu tăng trưởng 14% trong năm 2022, tương ứng với hạn mức còn lại để tăng trưởng 4.65%. Hạn mức này, theo Thống đốc sẽ được NHNN chia cho các tổ chức tín dụng (TCTD) dựa trên các tiêu chí sau đây: Giảm lãi suất cho vay hỗ trợ doanh nghiệp và người dân; Tín dụng và đầu tư trái phiếu tập trung vào các ngành nghề ưu tiên; và hỗ trợ xử lý các TCTD yếu kém.

Động lực giá

Kể từ đà giảm giá từ giữa 2021 đến nay thì nhìn chung định giá ngành ngân hàng đang ở vùng khá hấp dẫn. Như chúng tôi đã khuyến nghị, các nhóm ngành như ngân hàng, bán lẻ, lương thực thực phẩm, đầu tư công và bất động sản khu công nghiệp có triển vọng tích cực và mang đến nhiều cơ hội để đầu tư trong những tháng còn lại của năm 2022.

Tuy trong danh sách nhóm các ngành này luôn bị xem là “nặng mông” do vốn hóa và khối lượng cổ phiếu được phép tự do chuyển nhượng rất lớn, nhóm này vẫn là nhóm ngành hiếm hoi trên thị trường có kết quả kinh doanh duy trì tăng trưởng qua nhiều quý, nhiều năm.

Có thể xem sức khỏe ngân hàng và đánh giá các tổ chức qua những "con số biết nói" dựa trên các giác độ sau: Tốc độ tăng trưởng; Chất lượng tài sản; Định giá; Xúc tác (catalyst) và yếu tố dòng tiền (TA). Các ngân hàng có tốc độ tăng trưởng tốt, chất lượng tài sản tốt và có "câu chuyện" thì sẽ có kỳ vọng nới room tín dụng, tạo chất xúc tác trở lại để có sức bật tốt hơn.

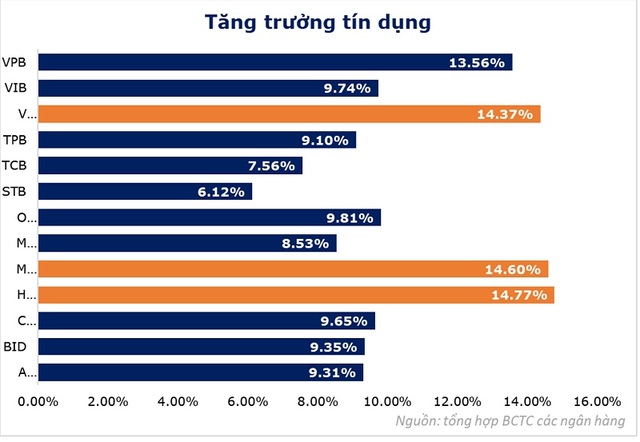

Tăng trưởng tín dụng

Trong 6 tháng đầu năm, các ngân hàng tăng trưởng dư nợ nhanh nhất là HDB, VPB, MBB và VCB. Riêng MBB và VCB có động cơ tăng trưởng cao do hỗ trợ tái cơ cấu TCTD yếu kém. VPB và HDB hưởng lợi nhờ chỉ số CAR cao top ngành và có công ty con về tài chính tiêu dùng.

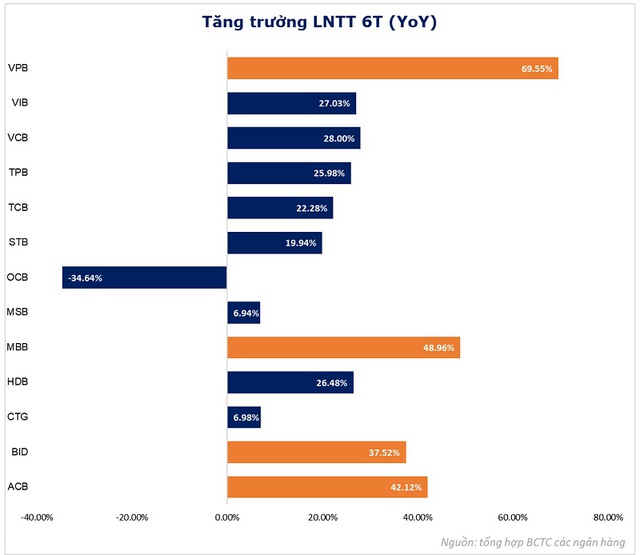

Đối với tăng trưởng LNTT, VPB dẫn đầu nhờ doanh thu phí trả trước (upfront) từ công ty bảo hiểm. MBB tăng trưởng mạnh mẽ nhờ cải thiện NIM đáng kể 26 điểm phần trăm, so với đầu năm cộng với việc nằm trong top tăng trưởng dư nợ tín dụng.

Chất lượng tài sản

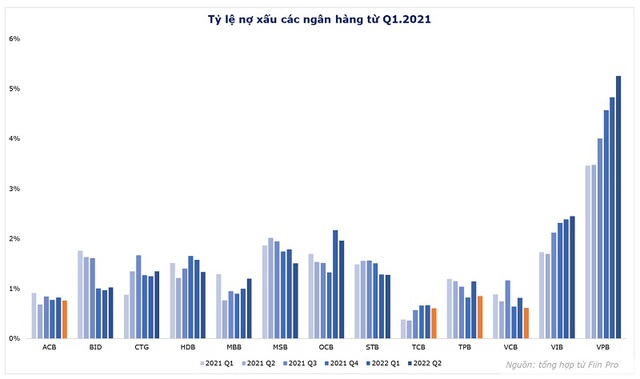

Các chỉ số: (1) tỷ lệ nợ xấu, (2) tỷ lệ bao phủ nợ xấu và (3) tỷ lệ an toàn vốn (CAR) của các ngân hàng ghi nhận: Tỷ lệ nợ xấu gộp toàn hệ thống: ~6%; Tỷ lệ nợ xấu nội bảng toàn hệ thống: ~1,83%.

Đáng chú ý, các ngân hàng có tỷ lệ nợ xấu đặc biệt... tốt (dưới 1%) gọi tên ACB, TCB, TPB và VCB.

Điều này cho thấy lợi nhuận của các cổ phiếu này có triển vọng phát triển bền vững vì sẽ hạn chế được ảnh hưởng từ chi phí dự phòng rủi ro tín dụng (một phần chi phí lớn trong hoạt động kinh doanh của ngành).

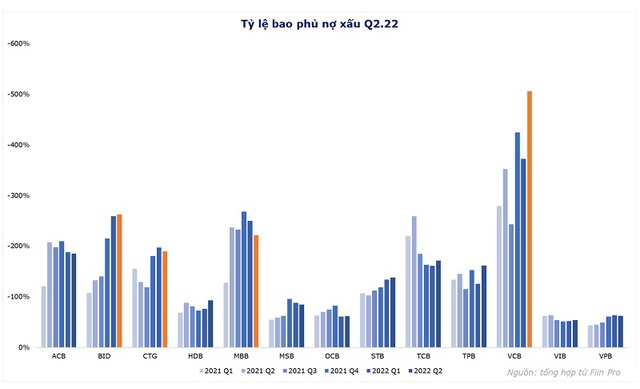

Bên cạnh đó, xét về khả năng bao phủ dự phòng nợ xấu của các ngân hàng, không ngoài kỳ vọng, các ngân hàng quốc doanh (BID, CTG và VCB) đã và đang dẫn đầu bảng xếp hạng. Đặc biệt, MBB đạt top 3 trong các mã cổ phiếu chúng tôi theo dõi dù không thuộc nhóm quốc doanh. Điều này thể hiện sự bền vững trong tăng trưởng của ngân hàng này và triển vọng lợi nhuận được hưởng lợi trong các quý tới.

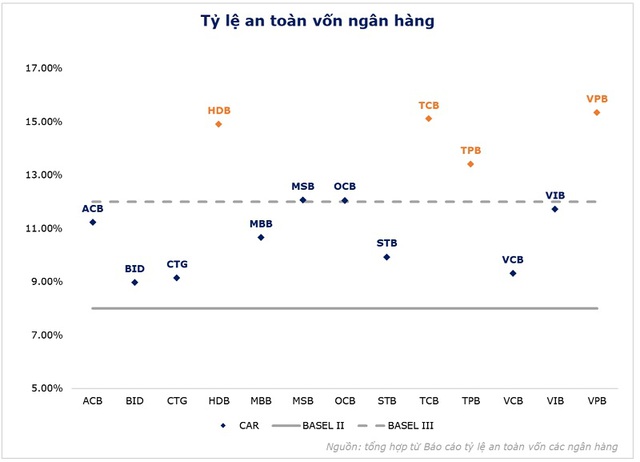

Cuối cùng tỷ lệ an toàn vốn (CAR) với tiêu chí từ cao đến thấp, trên biểu đồ trên thể hiện CAR của các cổ phiếu so với mức quy định tối thiểu từ NHNN 8% (đạt chuẩn Basel II) và chuẩn 12% của Basel III. CAR là chỉ số quan trọng ảnh hưởng đến an toàn vốn của các ngân hàng. CAR cao sẽ giúp ngân hàng tăng trưởng tín dụng mà không cần phải huy động thêm vốn cổ phần và đây là một trong các tiêu chí để NHNN giao hạn mức tín dụng (lưu ý rằng tỷ lệ CAR của các ngân hàng dưới đây chưa phản ánh cập nhật các kế hoạch tăng vốn cổ phần khủng của các ngân hàng, trong đó một số đã được NHNN chấp thuận trong 6 tháng đầu 2022-BT).

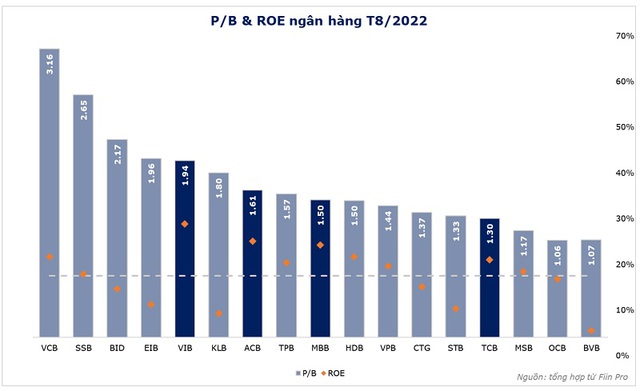

Theo đó, xét điểm độ “rẻ” của cổ phiếu (P/B, cột xanh) so với tỷ suất sinh lời trên vốn chủ sở hữu (ROE, chấm cam), ghi nhận: Các cổ phiếu VIB, ACB, MBB và TCB đang nằm ở vùng P/B rất hấp dẫn so với ROE của Q2/2022 (nghĩa là: trong vùng giá của chính mình, các cổ phiếu trên có khả năng mang đến lợi nhuận cao nhất cho nhà đầu tư). Tuy nhiên, tùy theo khẩu vị riêng, nhà đầu tư có thể chọn cổ phiếu tùy theo tiêu chí rẻ hoặc khả năng sinh lời.

Cuối cùng, cũng phải nói thêm rằng mặc dù NHNN "hứa" nới room tín dụng, song cho đến lúc này, điều đó vẫn chưa xảy ra. Tại Hội nghị Thủ tướng gặp Doanh nghiệp mới đây (ngày 11/8), trước kiến nghị của VCCI và các Hiệp hội về việc cân đối hỗ trợ 2% lãi suất tín dụng và khơi thông, đảm bảo vốn cho doanh nghiệp, Thống đốc NHNN Nguyễn Thị Hồng cho biết, việc xác định tăng trưởng tín dụng như thế nào để bảo đảm ổn định kinh tế vĩ mô, góp phần kiềm soát lạm phát và bảo đảm an toàn hoạt động cho các ngân hàng, NHNN khẳng định tín dụng phải đạt được mục tiêu như vậy. Việc cấp tín dụng do tổ chức tín dụng tự thỏa thuận với khách hàng và phải bảo đảm theo quy định của pháp luật.

Đối với tăng trưởng tín dụng, người đứng đầu ngành ngân hàng cũng cho biết thời gian tới NHNN sẽ rà soát, điều chỉnh nốt phần tăng trưởng tín dụng của dữ liệu 14% còn lại; tiếp tục theo dõi diễn biến lạm phát để phối hợp với các bộ ngành tham mưu cho Chính phủ đạt những mục tiêu đề ra.

Được biết, hiện 2 yếu tố NHNN vẫn đang băn khoăn, chủ yếu là lạm phát và tỷ giá. Với giá xăng dầu giảm lần thứ 5 liên tiếp, cùng với đó, FED có thể chậm và rút lại quá trình tăng lãi suất khi lạm phát ở Mỹ có dấu hiệu qua đỉnh - qua đó giúp giảm bớt áp lực trực tiếp đối với tỷ giá ngoại hối, nên kỳ vọng NHNN sẽ xem xét nới room tín dụng tăng lên, khi chi phối của 2 điều kiện trên yếu đi. Tăng trưởng của các ngân hàng theo đó vẫn sẽ phần nào phụ thuộc "xúc tác" này và việc doanh nghiệp được đảm bảo cung ứng vốn tốt, phục hồi và tăng trưởng, đảm bảo khả năng trả nợ..., cũng là một trong những điều kiện để nợ xấu ngân hàng tiếp tục giữ ở mức "đẹp".

Diễn đàn doanh nghiệp