Trái chiều lợi nhuận ngân hàng quý III

Lợi nhuận ngành ngân hàng phân hóa khá mạnh trong quý III. Nhiều nhà băng báo lợi nhuận tăng trưởng nhờ giảm mạnh chi phí trích lập dự phòng rủi ro tín dụng.

- 01-11-2023Nhờ đâu lợi nhuận VietinBank tăng hơn 17% trong quý 3?

- 01-11-202320 ngân hàng Việt lọt Top 500 ngân hàng mạnh nhất khu vực châu Á – Thái Bình Dương: Một ngân hàng dẫn đầu 2 năm liên tục, cao hơn cả Vietcombank

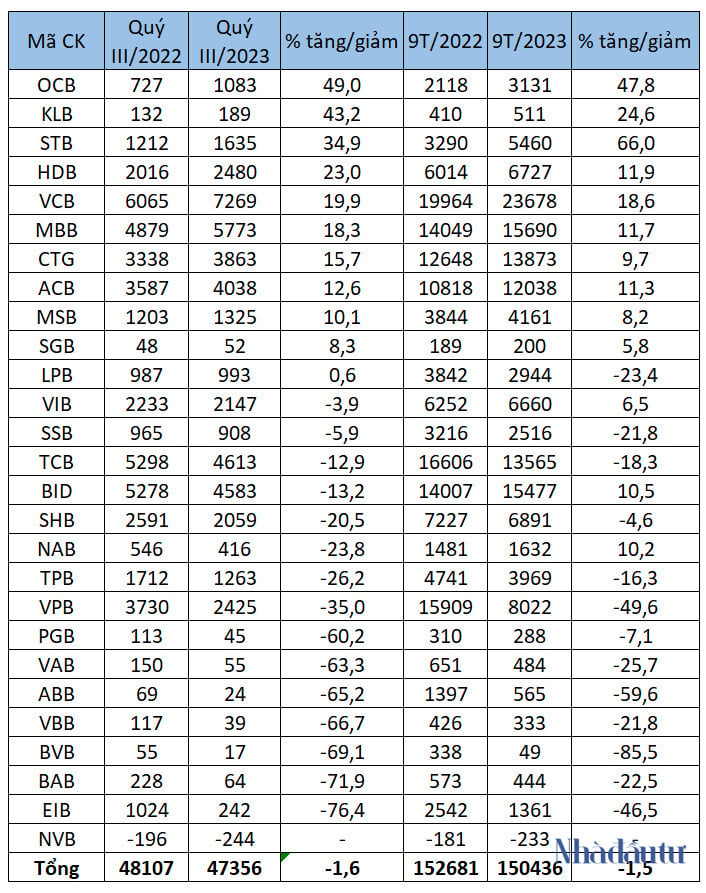

Theo thống kê của Nhadautu.vn trên 27 ngân hàng đưa cổ phiếu lên sàn chứng khoán, tổng lợi nhuận trong quý III đạt 47.356 tỷ đồng và lũy kế 9 tháng đạt 150.436 tỷ đồng, giảm 1,5% - 1,6% so với cùng kỳ năm trước. Có 11 nhà băng báo lãi quý III tăng trưởng so với cùng kỳ năm trước, 15 nhà băng giảm lãi và 1 nhà băng báo lỗ.

Lợi nhuận ròng của các ngân hàng niêm yết. Đơn vị: tỷ đồng

Ngân hàng TMCP Phương Đông (HoSE: OCB) là đơn vị ghi nhận mức tăng trưởng lợi nhuận cao nhất quý III với 1.083 tỷ đồng, tăng 49%. Tổng thu nhập hoạt động tăng 19% lên 2.468 tỷ đồng trong khi chi phí hoạt động gần như không tăng và chi phí dự phòng rủi ro giảm từ 358 tỷ về 312 tỷ đồng đã thúc đẩy lợi nhuận.

Cụ thể, mảng cho vay ghi nhận thu nhập lãi thuần tăng 6,7% lên 1.865 tỷ đồng nhờ dư nợ tăng. Mảng kinh doanh ngoại hối tăng lãi thuần từ 45 tỷ lên 175 tỷ đồng, mua bán chứng khoán kinh doanh chuyển từ lỗ 67 tỷ đồng sang lãi 220 tỷ đồng (chủ yếu từ hoạt động kinh doanh trái phiếu chính phủ). Ngược lại, hoạt động dịch vụ giảm lãi một phần do giảm thu nhập từ kinh doanh bảo hiểm.

Ngân hàng TMCP Kiên Long (UPCoM: KLB) ghi nhận mức tăng lãi 43% lên 189 tỷ đồng quý III. Thu nhập lãi thuần giảm và được bù đắp bởi các mảng khác nên tổng thu nhập tương đương cùng kỳ năm trước. Chi phí hoạt động tăng nhẹ nhưng chi phí dự phòng rủi ro giảm mạnh từ 182 tỷ xuống 92 tỷ đồng.

“Anh cả” trong ngành, Vietcombank (HoSE: VCB) sụt giảm lợi nhuận ở hầu hết các mảng kinh doanh. Song, việc tiết giảm chi phí hoạt động cùng giảm mạnh chi phí dự phòng rủi ro tín dụng (2.778 tỷ về 1.494 tỷ đồng) đã giúp lợi nhuận ròng vẫn tăng trưởng 20% lên 7.269 tỷ đồng.

Diễn biến tương tự cũng diễn ra ở Sacombank (HoSE: STB). Chi phí dự phòng rủi ro tín dụng của nhà băng này giảm từ 2.425 tỷ đồng xuống 826 tỷ đồng đã giúp lãi ròng tăng 35% lên 1.635 tỷ đồng.

Ngược lại, MBBank (HoSE: MBB) ghi nhận tổng thu nhập tăng 9% lên 12.065 tỷ đồng nhờ thu nhập lãi thuần và dịch vụ tăng. Do vậy, dù chi phí dự phòng rủi ro tăng 50% lên 1.463 tỷ đồng, lãi ròng nhà băng vẫn tăng 18% đạt 5.773 tỷ đồng.

Hay nhiều đơn vị khác như VIB, TPBank, Techcombank, BIDV tăng chi phí dự phòng rủi ro tín dụng kéo giảm lợi nhuận ròng. BIDV đạt lợi nhuận thuần từ hoạt động kinh doanh 11.842 tỷ đồng, tương đương cùng kỳ năm trước. Song, chi phí dự phòng lớn 5.949 tỷ đồng, tăng 10% đã khiến lợi nhuận ròng giảm 13% xuống 4.582 tỷ đồng.

Ở nhóm giảm lãi, hàng loạt nhà băng nhỏ ghi nhận lợi nhuận sụt giảm trên 60% như Eximbank, BacABank, Ngân hàng Bản Việt… Riêng Ngân hàng TMCP Quốc dân (HNX: NVB) 2 quý đầu năm còn có lãi nhẹ vài tỷ đồng thì sang quý III lỗ 244 tỷ đồng.

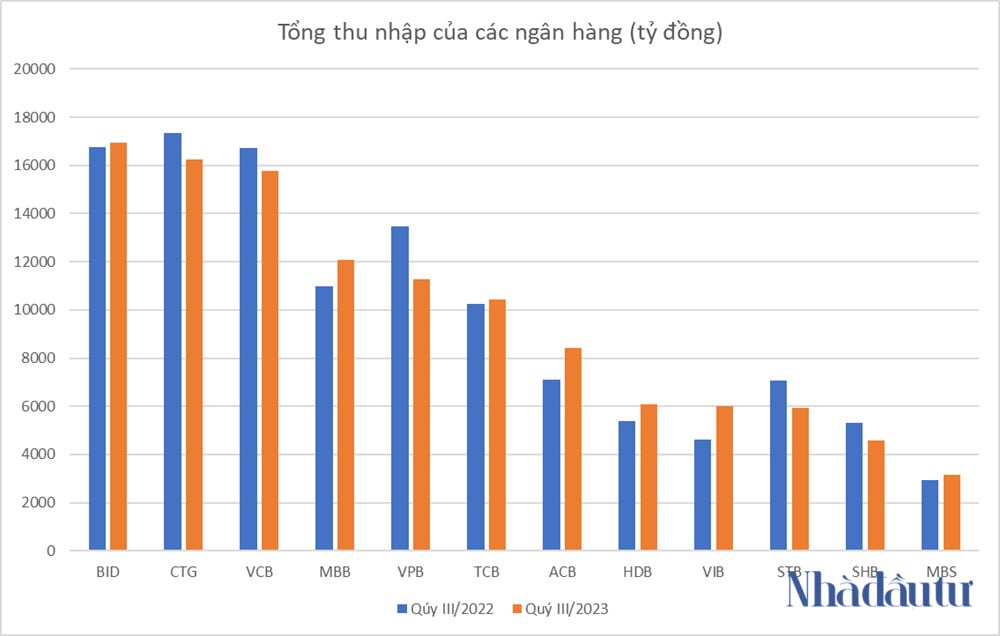

Nhìn chung, thu nhập của hầu hết các nhà băng đi ngang hoặc giảm trong quý III, lợi nhuận tăng trưởng phụ thuộc vào việc tiết kiệm chi phí và giảm trích lập dự phòng.

Theo dữ liệu của NHNN, tăng trưởng tín dụng cho đến 24/10 vẫn còn thấp, mới đạt khoảng 6,81%, thấp hơn nhiều so với định hướng điều hành cả năm 2023 (14 – 15%) dù cho lãi suất cho vay đã giảm trung bình hơn 2%/năm so với cuối 2022. Thanh khoản hệ thống tổ chức tín dụng dư thừa và còn rất nhiều dư địa tăng trưởng nhưng cầu cùng khả năng hấp thụ tín dụng của nền kinh tế thấp.

Nhà đầu tư

- Nhiều tín hiệu tích cực trong quý 3, Techcombank trên đà về đích

- Top 10 ngân hàng về tỷ lệ CASA: Thứ hạng của một nhà băng nhảy vọt, số dư tiền gửi không kỳ hạn tăng gấp đôi chỉ trong 3 tháng

- Tăng trưởng tín dụng chậm, ngân hàng ngay ngáy lo đọng vốn

- Các ngân hàng trên sàn thu về 17 tỷ USD trong 9 tháng đầu năm: Nhà băng nào tăng trưởng doanh thu mạnh nhất?

- Ngân hàng nào hút tiền gửi nhất trong quý 3/2023?

CÙNG CHUYÊN MỤC

Làm thế nào để gửi tiết kiệm an toàn tại quầy và online?

11:30 , 15/12/2024