Vụ lừa đảo Ponzi chấn động phố Wall: Công ty vỡ nợ 2 tỷ USD, 28.000 nhà đầu tư mất trắng

50 triệu USD vốn đầu tư được rót vào Beneficient, song lại châm ngòi một trong những vụ nổ tài chính lớn nhất đối với các nhà đầu tư nhỏ lẻ.

- 25-07-2023Nhân viên một công ty thu nhập gây choáng 18,5 tỷ đồng/năm, vượt mặt tất cả banker hàng đầu Phố Wall

- 08-06-2023Phát hiện “mỏ vàng” chẳng ai đếm xỉa, gã khổng lồ Phố Wall vung tiền không tiếc tay, 5 năm sau mỉm cười mãn nguyện

- 08-06-2023Chuyện lạ ở 'đất Mỹ': Chỉ 8 cổ phiếu kéo cả Phố Wall bước vào thị trường giá lên

Brad Heppner khao khát mang lại nhiều cơ hội đầu tư cho các nhà đầu tư nhỏ lẻ. Vị doanh nhân tài chính đặt trụ sở tại Texas này đặt tên cho công ty mình là Beneficient - một sự kết hợp cường điệu giữa lợi ích và tỷ suất sinh lời.

Để cấp vốn cho dự án kinh doanh mới, Heppner và các đối tác kinh doanh đã hợp nhất Beneficient với GWG Holdings - một công ty dịch vụ tài chính lâu đời chuyên về trái phiếu. Mục đích là GWG sẽ huy động tiền, còn Beneficient sẽ khiến tiền hoạt động bằng cách mua cổ phần trong các quỹ đầu tư tư nhân hoặc loại tài sản có mức độ sinh lời cao. Điều này đồng nghĩa với việc các nhà đầu tư nhỏ lẻ vẫn có thể tiếp cận những thị trường tưởng chừng như vượt quá giới hạn của họ.

Tháng 6/2019, 50 triệu USD vốn đầu tư được rót vào Beneficient. Số tiền được kỳ vọng giúp công ty mở rộng hoạt động kinh doanh, song lại mở ra một trong những vụ nổ tài chính lớn nhất đối với các nhà đầu tư nhỏ lẻ.

Trong vòng vài tuần, Tiffany Kice, giám đốc tài chính của Beneficient, đã phát hiện ra rằng hàng triệu USD đã được dùng để chi trả cho trang trại rộng gần 1.500 mẫu Anh cùng chuyến du lịch xa xỉ của Heppner. Kice, trước đây là đối tác kiểm toán tại KPMG kiêm Giám đốc tài chính của Chuck E. Cheese, cũng phát hiện ra rằng công ty này đã gian lận bảng cân đối kế toán, từ đó khiến doanh thu sai lệch.

Sau khi liên tục dồn ép ông Heppner đưa ra câu trả lời thỏa đáng vào tháng 7/2019, Kice chia sẻ tài liệu mật với Sheldon “Shelly” Stein - một giám đốc cấp cao khác. Phản ứng tức giận ngay sau đó của Heppner đã làm người phụ nữ này hoảng sợ. Bà quyết định xin từ chức.

Trong những tháng tiếp theo, sự ra đi của bà Kice kéo theo quyết định rời bỏ công ty của 3 giám đốc hội đồng quản trị, trong đó có Stein. Những người này cho biết việc rút lui chủ yếu là do lo ngại công việc kinh doanh có nguy cơ thua lỗ nghiêm trọng.

Trong khi đó, các thành viên hội đồng quản trị còn lại vẫn tiếp tục quảng bá hình ảnh cho Beneficient trên sóng truyền hình, đồng thời giúp công ty bán trái phiếu GWG thông qua mạng lưới các đại lý môi giới trên toàn quốc. Một giám đốc cấp cao tên Richard Fisher đã xuất hiện trong các video quảng cáo, khẳng định mục tiêu của Beneficient là trở thành “người đóng góp quan trọng cho nền kinh tế Mỹ”.

Năm ngoái, GWG sụp đổ với khoản nợ 2 tỷ USD. Các nhà đầu tư nhỏ lẻ có khả năng mất trắng tới 1,3 tỷ USD. Các vụ kiện sau đó nhằm thẳng vào các giám đốc hội đồng quản trị hỗ trợ kế hoạch lừa đảo Ponzi — bao gồm Fisher, cựu Chủ tịch Fed Atlanta Dennis Lockhart, ông trùm cổ phần tư nhân Tom Hicks và giám đốc điều hành bảo hiểm Bruce Schnitzer. Tuy nhiên, Fisher, Lockhart, Hicks và Schnitzer phủ nhận mọi cáo buộc.

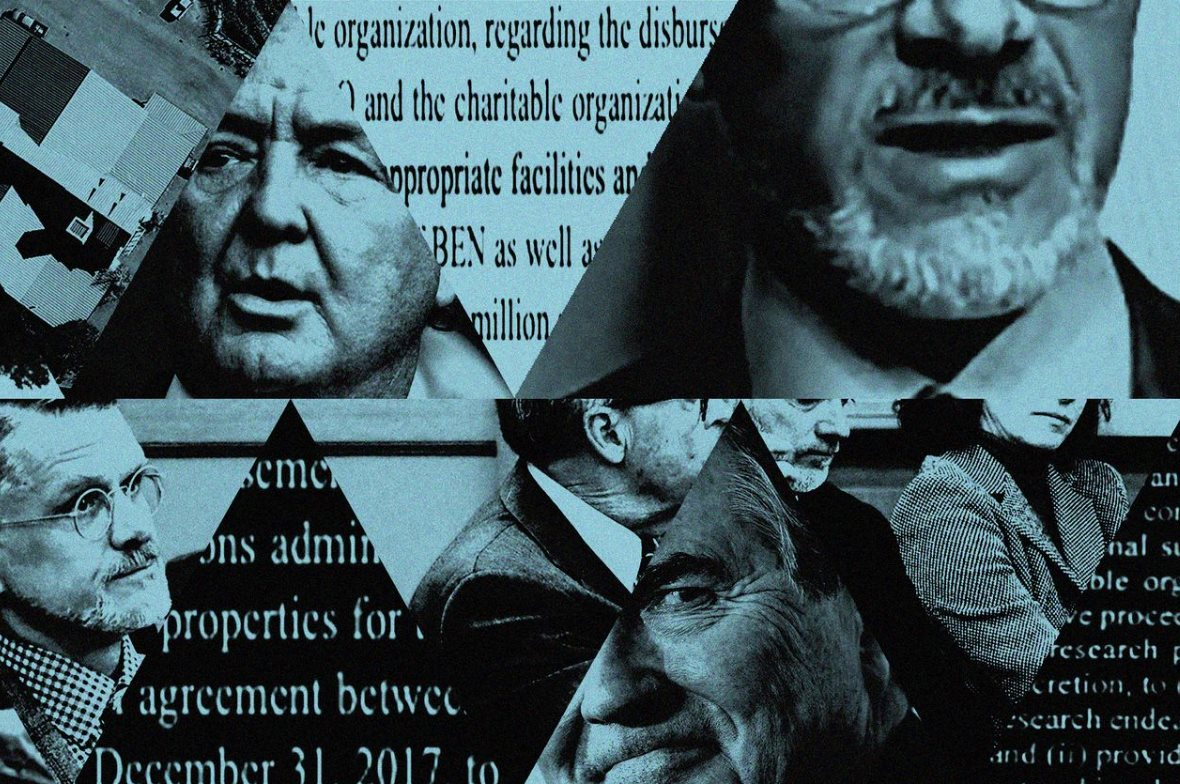

Brad Heppner (bên trái) và các lãnh đạo cấp cao

“Tôi luôn cố gắng duy trì sự minh bạch tốt nhất với tư cách giám đốc. Các cố vấn và luật sư độc lập đã hỗ trợ tôi rất nhiều”, Heppner thanh minh.

Các cảnh báo về GWG và Beneficient đã bắt đầu từ mùa hè năm 2019, tức rất lâu trước khi GWG sụp đổ. Nhóm duy nhất không biết gì là gần 28.000 nhà đầu tư nhỏ lẻ, trong đó có nhiều người đã về hưu.

Heppner, 57 tuổi, sinh ra ở vùng nông thôn Kansas và theo học Đại học Southern Methodist ở Dallas. Ông sau này nhận được học bổng từ Charles Harmon Jr., đối tác của Goldman Sachs, người đã cho y vay 1 triệu USD để thực hiện thương vụ đầu tiên.

Sau khi Harmon qua đời vào năm 1997, vợ ông thành lập một ủy thác tài chính cho Heppner với số tiền 5.000 USD. Lợi nhuận thu được được dùng để thành lập Beneficient.

Ngoài lời cảnh báo của Kice, vào tháng 8/2019, cựu lãnh đạo Stein cũng đã nghe phong phanh từ các giám đốc điều hành khác về khả năng lãnh đạo của Heppner. Stein, khi đó là chủ tịch nhà phân phối rượu Southern Glazer's, bắt đầu xem xét kỹ lưỡng báo cáo tài chính của Beneficient cùng với David Glaser - cựu giám đốc điều hành cấp cao của Bank of America Merrill Lynch và Bruce Zimmerman - một giám đốc đầu tư.

“Dòng tiền có một lỗ hổng lớn và việc thanh toán từ GWG sang BEN cho các bên liên quan là không thể chấp nhận được”, ông Stein nói.

Trong khi đó, Heppner vẫn thúc đẩy nỗ lực gây quỹ. Trong một email gửi cho các giám đốc ngày 7/9/2019, ông cho biết doanh thu trái phiếu cho tháng 8 đã tăng lên gần 50 triệu USD.

“Nếu GWG tiếp tục nhận được mức độ quan tâm tương tự vào tháng 9, tôi kỳ vọng công ty sẽ ghi nhận doanh số bán hàng cao nhất mọi thời đại”, Heppner nói.

Các giám đốc hội đồng quản trị Glaser, Zimmerman và Stein ngày càng nghi ngờ chiến lược mua lại cổ phần của Beneficient trong các quỹ đầu tư tư nhân. Fisher và Zimmerman đã tra hỏi Heppner về các dự báo tài chính. Câu trả lời họ nhận được là doanh thu dự kiến tăng lên ít nhất 1,7 tỷ USD vào năm 2025.

Các vấn đề nảy sinh trong cuộc họp ngày 10/10/2019 đã khiến Zimmerman, Glaser và Stein quyết định rời khỏi hội đồng quản trị trong vòng vài ngày. Hai giám đốc khác là Michelle Caruso-Cabrera và Staubach cũng từ chức vài tháng sau đó.

Tháng 10 năm đó, SEC ra thông báo điều tra GWG. Cơ quan liên bang đã yêu cầu thông tin chi tiết bảng cân đối kế toán cũng như định giá của Beneficient.

Tháng 7/2021, SEC kết luận số liệu kinh doanh của Beneficient không chính xác. Doanh nghiệp đã cho các công ty con của chính mình vay và tính tiền lãi nhận được vào doanh thu. Việc bán trái phiếu bị tạm dừng cho đến khi báo cáo tài chính được điều chỉnh lại.

GWG không tiết lộ mức độ thua lỗ trong các khoản đầu tư cổ phần tư nhân của Beneficient. Thời điểm công ty cố gắng khởi động lại chương trình bán trái phiếu, SEC cảnh báo các đại lý môi giới rằng họ cũng sẽ bị điều tra nếu tiếp tục hợp tác với công ty này.

GWG do đó không thể thanh toán các khoản lãi đến hạn vào tháng 1/2022. Công ty quyết định nộp xin bảo hộ phá sản vào tháng 4 năm đó.

Clifford Day, người đàn ông 74 tuổi đã nghỉ hưu ở Boca Raton, đã đầu tư khoảng 220.000 USD tiền tiết kiệm cả đời của mình vào trái phiếu GWG theo khuyến nghị của tổ chức tài chính. Người môi giới của Day, David Arlein, cho biết anh chàng khi đó rất ấn tượng với sự hiện diện của các giám đốc hội đồng quản trị như Fisher - cựu chủ tịch Fed Dallas và Staubach - người đã dẫn dắt Cowboys giành chiến thắng tại giải Super Bowl.

“Tôi gần như sụp đổ hoàn toàn”, ông Clifford Day nói.

Theo: WSJ

Nhịp sống thị trường